Die Kurse fallen, die Stimmung bei den Anlegern ist schlecht. Die Korrektur sollte uns jedoch freuen. Auch wenn sie viele Anleger in Angst und Schrecken versetzt, ist sie für die Finanzen von langfristig orientieren Investoren gut. Warum, das erläutere ich in diesem Beitrag. Zudem zeige ich vier Kniffe, mit denen man seine Angst überwinden kann.

Viele Anleger sind verängstigt, einige fragen sich, ob sie sogar ihren Sparplan stoppen sollen oder ihre Positionen verkaufen, um tiefer wieder einzusteigen. Oder wie mir neulich ein User auf Instagram schrieb: „Ich verkaufe jz alles“ – „Warum?“ – „Kurse fallen“. Fallende Kurse verunsichern regelmäßig Investoren und führen oftmals zu falschen Handlungen.

Ein kleines Beispiel, das vielleicht etwas hilft, die richtige Vorgehensweise zu finden. Nehmen wir einen Landwirt an, der Kühe hält. Eine für die Zucht geeignete Kuh kostet ihm im Schnitt 1.500 Euro. In den folgenden sechs Jahren erzielt er damit im Schnitt pro Kuh und Jahr 400 Euro Überschuss (Verkauf von Milch, Kälbchen abzüglich der Kosten für Futter, Stall etc.). Das macht in Summe dann 2.400 Euro, abzüglich der 1.500 Euro für die Kuhn bleiben ihm 900 Euro. Der Bauer hat 100 Kühe im Stall und noch Platz für weitere 20 Kühe.

Auf der wöchentlichen Auktion von Zuchtvieh stellt er fest, dass kaum Nachfrage nach Zuchtvieh besteht. Einige Kühe gehen mit Preisen von 1.200 Euro, andere sogar nur für 1.100 Euro weg. In einer Versteigerungspause unterhält er sich mit anderen Landwirten und erfährt, dass die Nachfrage so schwach sei, da die Bank zwei Landwirten, die sonst in großem Stil gekauft haben, die Kreditlinien gestrichen hat. Einen der beiden Landwirte hat die Bank sogar gezwungen, ein paar Kühe zu verkaufen, um Cash beizubekommen.

Wie wird der Landwirt nun reagieren? Wird er panisch seine Kühe in der nächsten Woche auf der Auktion anbieten? Oder wird er vielmehr die Pause noch nutzen, um sich vom Zustand der im zweiten Teil der Versteigerung angebotenen Kühe zu überzeugen, und dann zu günstigen Preisen zuschlagen?

Ich denke, den meisten dürfte die Antwort klar sein: Er wird gesunde und leistungsfähige Kühe zu günstigen Preisen kaufen. Warum agieren wir mit Unternehmensanteilen an der Börse dann genau umgekehrt? Warum bekommen wir Panik bei fallenden Kursen oder warum kaufen wir die Kühe, die am meisten im Preis abgestürzt sind, ohne zu überprüfen, ob sie gesund sind oder nicht?

Warum verhalten sich Anleger bei Aktien nun anders als bei anderen Geschäften?

Ich sehe zwei Gründe. Erstens: Bei Aktien starren Anleger laufend auf den Preis, da sie von den fortlaufenden Kursänderungen fasziniert sind. Viel wichtiger wäre es aber auf den Wert, also das Unternehmen und dessen Bewertung – oder im Beispiel auf den Zustand der Kuh – zu fokussieren. Zweitens: Kurse machen oftmals die Nachrichten und nicht umgekehrt. Wenn die Kurse fallen, werden von Kommentatoren und Marktbeobachtern viele Aspekte mit negativem Inhalt ins Rampenlicht gestellt, während in positiven Marktphasen die bullischen Interpretationen überwiegen. Und genau deshalb ist es so wichtig, sich unvoreingenommen die Fakten anzuschauen und erst dann einen Blick auf die Unternehmensbewertung zu werfen.

Auch, wenn es sich im ersten Moment falsch anhört, aber eine längere Korrektur- oder Baissephase ist das Beste, was den meisten Anlegern passieren kann. Warum? Alle Investoren, die in dieser Phase nicht verkaufen müssen, sondern über die Reinvestition der Ausschüttungen und über Neuinvestments aus gespartem Geld ihre Aktien- und ETF-Positionen ausbauen, erhalten für das gleiche Geld mehr Anteile. Und genau darum geht es als Investor an der Börse: Anteile an Unternehmen kaufen.

Schauen wir uns dazu den ETF auf den FTSE All World (ISIN IE00BK5BQT80, keine Anlageempfehlung, mehr über Welt-ETFs erfahrt ihr im verlinkten Artikel) an, was ja nichts anderes ist, also ein Korb von Unternehmensanteilen. Nehmen wir an, wir investieren jeden Monat 500 €.

| Kauftag | Kurs | Anteile für 500 € |

| 03.01.2022 | 104,70 € | 4,776 Anteile |

| 01.02.2022 | 100,56 € | 4,972 Anteile |

| 01.03.2022 | 98,39 € | 5,082 Anteile |

| 01.04.2022 | 101,46 € | 4,928 Anteile |

| 02.05.2022 | 97,68 € | 5,119 Anteile |

| Summe | 24,877 Anteile |

Bei Kauf zum jeweils ersten Kurs im Monat hätten wir 24,877 Anteile am ETF eingesammelt. Wäre der Kurs hingegen unverändert bei 104,70 € geblieben, wären es nur 5 x 4,776 = 23,88 Anteile gewesen. Wir haben durch die gesunkenen Kurse also mehr Anteile am ETF und damit an Unternehmen kaufen können. Ein zwischenzeitliches Absinken der Bewertung der Aktienmärkte ist also gut für langfristig orientierte Investoren, da diese mehr Anteile fürs gleiche Geld einsammeln können. Damit das Ganze am Ende aufgeht, ist es entscheidend, wo langfristig – dann, wenn man die Anteile zu Cash machen möchte – der Wert steht. Daher gilt das nicht zwangsläufig für jede einzelne Aktie (vor allem nicht, wenn diese die Anleger geblendet hat, oder geschäftlich nicht erfolgreich sein wird, wohl aber für den Gesamtmarkt und solide Firmen).

Nachfolgend vier Methoden, die dabei helfen, cool zu bleiben und in solchen Marktphasen das Beste rauszuholen.

1. Denken in Anteilen

Wie oben bereits gezeigt, ist es sinnvoll, nicht in Geldbeträgen, sondern in Anteilen zu denken. Setzt Euch eine gewisse Aktienanzahl pro Position, die Ihr aufbauen möchtet, als Ziel, nicht einen Geldbetrag. Dann freut Ihr Euch, wenn es die bis zur finalen Positionsgröße notwendigen Anteile günstiger gibt, und habt keine Angst in schwachen Marktphasen nachzukaufen.

2. Dividenden aufsummieren

Tragt Euch die erhaltenen Dividenden in eine Excel-Tabelle oder in Programme wie Parquet oder Portfolio Performance ein. Während aktuell die Kurse oftmals in den Keller gerauscht sind, wurde die Dividenden dieses Jahr bei vielen Firmen deutlich erhöht. Zudem gibt es bei Neukäufen mehr Dividende fürs gleiche Geld (wenn die Dividende nicht gekürzt worden ist). Diese Betrachtung führt dazu, dass Ihr ruhig schlafen könnt. Doch Vorsicht: Diese Betrachtung darf im Umkehrschluss niemals dazu führen, dass Ihr nur nach Aktien mit extrem hoher Dividendenrendite Ausschau haltet. Bei einer Unternehmensbewertung spielen noch viele andere Faktoren eine Rolle.

3. Gewinne aufs Portfolio runterbrechen

So wie Ihr Eure Dividenden aufsummiert, könnt Ihr auch ausrechnen, wie viel Gewinn (oder Cashflow) die Firmen für Euch erzielen. Erzielt eine Aktie beispielsweise im Jahr 2022 voraussichtlich einen Gewinn je Aktie von 4,50 € und Ihr habt 100 Aktien, dann erzielt Euer Unternehmensanteil

450 € Gewinn im Jahr. Summiert ihr alle Gewinne auf, kommt oft eine beträchtliche Summe zusammen. Mit der Zeit kann das sehr motivierend sein. Interessant ist es auch, diese Summe mal auf den Monat runterzubrechen und in Relation zum eigenen Lohn oder Verdienst zu setzen.

4. Langfristiger Blick aufs Unternehmen

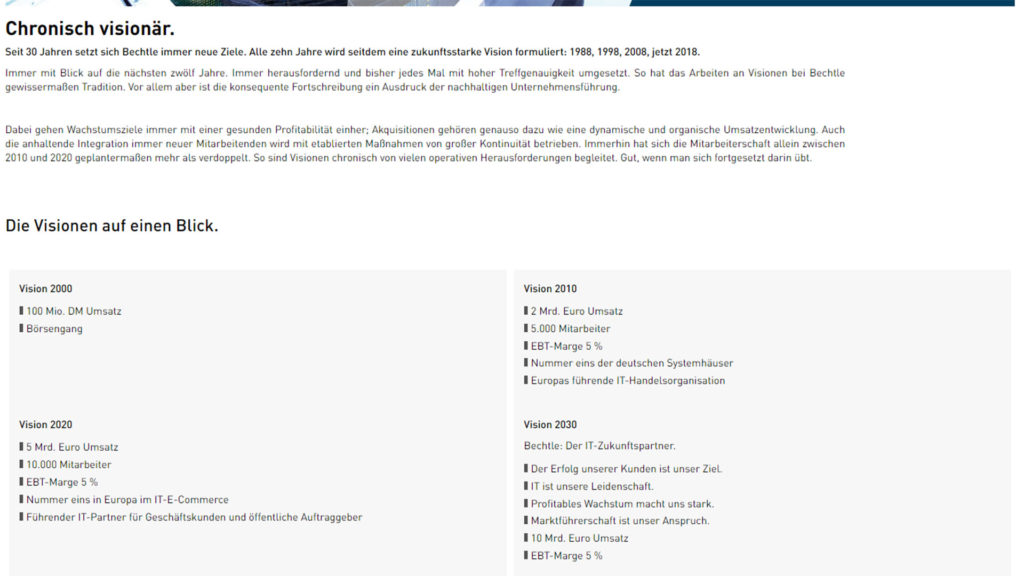

Oftmals hilft es in solchen Phasen, den langfristigen Blick einzunehmen. Ich möchte das im Beispiel mal an einem Unternehmen zeigen, von dem ich in den vergangenen Wochen Aktien nachgekauft habe: Bechtle (gut 0,6 % Depotanteil, im Wesentlichen das, was in den Wochen als Dividende von allen Depotpositionen geflossen ist, keine Anlageempfehlung).

Der IT-Dienstleister hat bereits in der Vergangenheit immer rund zehn Jahre im Voraus Meilensteine gesetzt, die man im Jahr 2000, 2010 und 2020 erreichen wollte. Das gleiche hat die Firma für das Jahr 2030 vorgenommen. Die jeweils als Vision bezeichneten Meilensteine hatte Bechtle in der Vergangenheit meist bereits gut 1 – 2 Jahre vor dem gesetzten Datum erreicht. Nun nehme ich mir die für 2030 avisierten Zahlen und breche sie auf eine Aktie runter. Der Umsatz soll dann 10 Milliarden Euro pro Jahr betragen und die Vorsteuermarge 5 Prozent. Das bedeutet also, dass Bechtle bis ca. 2028 mindestens rund 500 Millionen Vorsteuergewinn erzielen sollte. Das entspricht einem Gewinn je Aktie von rund 2,90 €. Bei aktuellen Kursen entspricht das einem Kurs-Gewinn-Verhältnis (KGV) von gut 14. Für 2023 beträgt der erwartete KGV rund 19. Bedenkt man nun noch, dass pro Jahr rund 1,5 Prozent Dividende – Tendenz steigend – gezahlt werden, so darf das Bewertungsniveau von Bechtle bis 2027 (dann bewerten wir die Firmen auf Basis der für 2028 erwarteten Gewinne) um rund ein Drittel fallen, ohne dass man per Saldo Geld verloren hat. Voraussetzung ist natürlich, dass auch dieses Mal die Vision wieder realisiert wird. Dafür gibt es keine Garantie, aber die Vergangenheit hat gezeigt, dass Bechtle hier sehr konservativ vorgeht. Bleibt das Bewertungsniveau bis 2027 erhalten und treffen die Prognosen ein, so kommt man auf gut acht Prozent Rendite pro Jahr. Deutlich mehr wird es, wenn das Bewertungsniveau wieder steigt.

Die Kernbotschaft: Denkt langfristig. Bei solide wachsenden Firmen mit stabilen (nicht zyklischen) Geschäftsmodellen und einer grundsoliden Bilanz sind die Chancen hoch, dass diese Visionen realisiert werden. Mir hilft dieser langfristige Blick immer wieder, die kurzfristigen Schwankungen auszublenden und an schwachen Tagen zuzuschlagen. Und wenn die Kurse weiter fallen: So lange das Unternehmen liefert, Bilanz und Geschäftsmodell intakt sind: Immer mal wieder zugreifen. Wichtig dabei: Nur Geld verwenden, das Ihr in den nächsten Jahren nicht dringend braucht, niemals auf Kredit und beachtet die Grundregeln der Diversifikation!