Viele Aktienkurse sind in diesem Jahr stark eingebrochen. Lohnt es sich nun, bei den besonders stark gefallenen Aktien nach Schnäppchen Ausschau zu halten? Ich zeige Euch heute einen Weg, den ich bevorzuge.

Die Vonovia-Aktie ist in diesem Jahr bereits um 57 Prozent gefallen, bei Varta stehen 75 Prozent Kursminus zu Buche und der Aktienkurs von Uniper ist seit Jahresbeginn sogar um 90 Prozent gefallen. Diese kräftigen Kursrückgänge locken viele Schnäppchenjäger an. Sie träumen von großen Kursgewinnen. Oft höre ich dann: „Wenn der Kurs nur wieder dorthin zurück kehrt, wo er am Jahresanfang war, verdiene ich 100, 300 oder gar 900 Prozent“.

Wozu führt ein solches Vorgehen in der Praxis? Es führt dazu, dass Ihr vor allem Unternehmen findet, die aktuell sehr schlecht dastehen, deren Überleben oft sogar infrage steht. Ihr beschränkt Eure Suche nach guten Investments also auf eine Grundgesamtheit, die von Firmen mit massiven Problemen dominiert wird. Es gibt in der Regel gute Gründe, warum diese Aktienkurse so stark gefallen sind. Oftmals sieht man als Anleger (und nicht nur als Neuling am Markt, auch Profis täuschen sich hier häufig) das ganze Ausmaß der Probleme erst nach und nach. Der Kurs ist dann schon ein ganzes Stück gefallen, bis die Probleme sichtbar werden.

Ich möchte Euch anhand der drei oben genannten Firmen mal kurz aufzeichnen, wo jeweils einige kritische Punkte sind.

Beim Gaskonzern Uniper wird der Bund demnächst im Rahmen einer Kapitalerhöhung für gut 8 Milliarden Euro neue Uniper-Aktien zu 1,70 Euro je Aktie zeichnen. Gleichzeitig übernimmt er die Anteile der Uniper-Mutter Fortum ebenfalls für 1,70 € je Aktie. Danach hält der Bund 99 Prozent. Der Kurs von Uniper steht aktuell bei aberwitzigen 3,85 € – getrieben von planlosen Anlegern, die genau wie oben beschrieben vorgehen – die eine Aktie nur aufgrund des vorhergehenden Kursverlustes kaufen. Wenn 99 Prozent der Aktien zu 1,70 € in Staatsbesitz sind und der Konzern jeden Tag hohe Millionenbeträge verliert – warum zahlen Anleger dann 3,85 € für die Aktie? Diese ist maximal 1,70 € Wert und genau dorthin wird sich wohl mittelfristig auch der Kurs entwickeln. Was 90 Prozent gefallen ist, kann also noch mal 50 Prozent und mehr fallen. Zur Vertiefung empfehle ich meine Artikel zu Lufthansa und TUI, anhand derer ich bereits vor fast 2 Jahren die negativen Auswirkungen von Verwässerung erklärt habe.

Varta musste vor Kurzem eine Gewinnwarnung herausgeben. Im 3. Quartal wurde ein bereinigtes EBITDA von minus 2,5 Millionen Euro nach 70,2 Millionen Euro im gleichen Quartal des Vorjahres erzielt. Seit einem Jahr bereits senken Analysten beständig die Gewinnprognosen (zu sehen bei Marketscreener unter Revisions):

Ein weiteres Warnsignal hier: Aufsichtsratschef und Großaktionär Michael Tonjer baut seine Position seit Langem kontinuierlich ab.

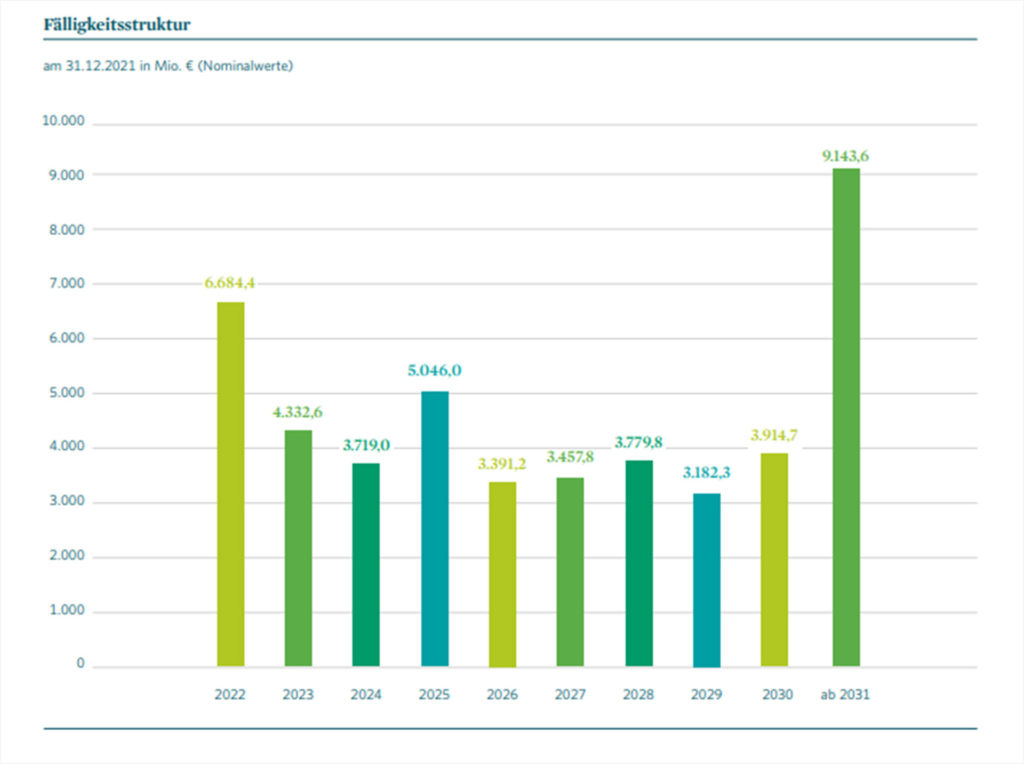

Letztes Beispiel: Vonovia. Hier denken viele im ersten Moment an substanzstarke Immobilien. Doch Vorsicht! Vonovia ist sehr hoch verschuldet, darauf haben Jonathan Neuscheler und ich in unserem Video Anfang Juli bereits hingewiesen. Seither ist der Kurs um gut weitere 30 Prozent gefallen. Nachfolgend mal die Kursentwicklung einer 7-jährigen 0,25 % Vonoviva-Anleihe, die aktuell noch knapp 6 Jahre Restlaufzeit hat. Die Rendite kletterte von rund einem halben Prozent auf aktuell 5,68 Prozent.

Mit jeder anstehenden Refinanzierung – und es sind bei Vonovia in den nächsten Jahren jeweils zwischen 3,4 und 5 Milliarden pro Jahr – erhöht sich die Zinslast enorm. Bleiben die Renditen auf dem aktuellen Niveau oder steigen sie weiter, sehe ich die Dividende in Gefahr. Gleichzeitig beginnen die Immobilienpreise zu fallen. Vonovia ist meiner Meinung nach aktuell die riskanteste Aktie im DAX. Natürlich können stark fallende Zinsen hier auch schnell zu einer Gegenbewegung führen.

An den drei Beispielen haben wir, denke ich, sehr schön gesehen, dass es jeweils triftige Gründe für die massiven Kurseinbrüche gibt und die Aussichten jeweils alles andere als rosig sind. Doch was ist nun die Alternative? Zunächst einmal möchte ich dafür werben, sich darauf zu besinnen, was der Kauf einer Aktie ist: Es ist der Kauf von Unternehmensanteilen, die Beteiligung an diesen Unternehmen. Was liegt da näher, als sich vor allem dieses Unternehmen und seine Zukunftsperspektiven näher anzusehen.

Hat man ein Unternehmen mit interessanten Zukunftsperspektiven gefunden, gilt es im nächsten Schritt Kennzahlen wie Eigenkapitalquote, Eigenkapitalrentabilität, Free-Cash-Flow oder Kurs-Gewinn-Verhältnis anzuschauen. Wenn Ihr auf diesem Weg ein gutes, attraktives Unternehmen, an dem Ihr gerne Miteigentümer sein wollt, gefunden habt, dann muss das nicht sofort einen Kauf bedeuten. Oftmals ist es sinnvoll, die Firma zu beobachten, viel über das Geschäft zu lernen und wenn die Bewertung passt, zuzuschlagen.

Unternehmen, deren Geschäft langfristig wächst, wenig zyklischen Einflüssen unterliegt, haben einen großen Vorteil: Selbst wenn man nun mal etwas teuer kauft, die zu Grunde liegende Firma entwickelt sich weiter und wächst in die Bewertung rein. Zudem: In einem Pool guter und solide finanzierter Unternehmen zu fischen, liefert eine höhere Wahrscheinlichkeit gute Investments zu finden, als in einem Haufen abgestürzter Problemfirmen.

Nun wollt Ihr sicher wissen, bei welchen Firmen es sich lohnt, sich näher damit zu beschäftigen. Wichtig: Das ist keine Anlageberatung, stellt Eure eigenen Recherchen an! Gewinnt Vertrauen in Euer eigenes Handeln! Das ist für den Anlageerfolg meiner Ansicht nach genau so wichtig, wie die Aktienauswahl selbst.

Ein Unternehmen, das ich schon sehr häufig genannt habe und das meine größte Depotposition ist, das ist der US-Life-Science-Konzern Danaher. Die Firma hat mit dem Danaher Business System ein sehr gutes Managementsystem und schafft es immer wieder, sich sehr schnell an neue Rahmenbedingungen (Covid, Inflation etc.) anzupassen.

In Deutschland finde ich die Bechtle AG interessant. Ich habe vor einigen Wochen bereits nachgekauft und plane hier die Position weiter auszubauen. Bei dem IT-Dienstleister laufen die Geschäfte weiter auf Hochtouren, zudem federt ein hoher Anteil an Aufträgen aus dem öffentlichen Sektor (und hier ist der Digitalisierungsbedarf noch groß!) die Geschäfte in konjunkturell schwächeren Zeiten gut ab.

Das dritte Unternehmen, bei dem ich im laufenden Jahr Positionen ausgebaut habe, ist Nippon Sanso. Die Firma ist die Nummer 4 im Geschäft mit Industriegasen. Nippon Sanso residiert zwar in Japan, ist aber sehr gut global diversifiziert. Das Geschäft mit Gasen ist durch langfristige Lieferverträge gekennzeichnet und damit weniger stark konjunkturabhängig. Zudem ist die Aktie deutlich günstiger als die großen drei Linde, Air Products & Chemicals sowie Air Liquide bewertet.

Wenn Ihr vor allem für US-Aktien eine gute Informationsquelle sucht, dann empfehle ich Euch Seeking Alpha! Ich habe für Euch ein spezielles Angebot herausgehandelt: Im 1. Jahr zahlt Ihr für das Premium-Abo nur 119 US-Dollar zzgl. Ust. statt regulär 239 US-Dollar zzgl. Ust. Das Angebot gibt es über den nachfolgenden Affiliate-Link (bitte Cockies akzeptieren!): https://www.sahg6dtr.com/85SPX7/R74QP/

Zum Abschluss noch ein Hinweis auf den Podcast vom Finanzrocker. Hier war ich diese Woche zu Gast. Viel Spaß beim Hören!