Weltweit in Aktien investieren und das mit nur einem einzigen ETF? Dazu gibt es einige Ansätze. Ich stelle Euch heute einen ETF vor, der 99 Prozent des investierbaren Aktienuniversums abdeckt. Durch eine im vergangenen Jahr erfolgte Anpassung wird der ETF jetzt richtig interessant für alle, die es einfach haben möchten.

Mit einem einzigen ETF alle Aktieninvestments abdecken, das kommt bei vielen Anlegern, die sich weniger intensiv mit der Materie beschäftigen möchten, sehr gut an. Vor knapp drei Jahren habe ich hierfür den Vanguard ESG Global All Cap dem MSCI ACWI und dem FTSE All-World gegenübergestellt. Der Artikel und das Video dazu zählten zu den beliebtesten Beiträgen auf meinem Blog und YouTube-Kanal. Mit 5.857 Werten ist der Vanguard ESG Global All Cap unter den drei ETFs derjenige mit dem breitesten Anlagespektrum, da er neben Mega, Large and Mid Caps auch die Small Caps enthält. Wie seinerzeit geschrieben, führt aber der ESG-Faktor zu einem Übergewicht der Techs. 2022 entstand so eine Performance-Lücke von gut fünf Prozentpunkten, die bis heute nicht aufgeholt worden ist.

Aus den Kommentaren zu verschiedenen Videos und Artikeln habe ich auch entnommen, dass viele Anleger sich an der ESG-Einschränkung des Vanguard ESG Global All Cap (und auch anderer ETFs) stören und gerne einen global und auch in Small Caps anlegenden ETF wünschen, der aber keiner ESG-Einschränkung unterliegt.

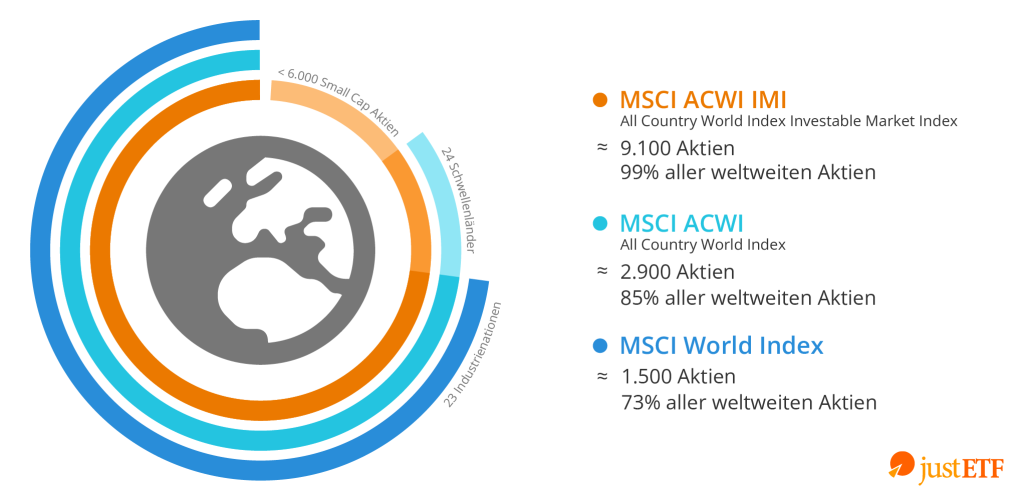

Genau für diese Anlegergruppe gibt es den MSCI ACWI IMI. JustETF hat die Unterschiede der drei breit anlegenden Indizes von MSCI in einer Grafik wunderbar illustriert. Zunächst ist da einmal der äußerste, blaue Ring, der MSCI World Index. Dieser enthält rund 1.500 Werte (Ende Januar 2024 waren es 1.480 Werte) aus 23 Industrieländern. Definiert ist der MSCI World Index so, dass er in jedem der 23 Industrieländer jeweils 85 Prozent der freefloat-adjustierten Marktkapitalisierung abdeckt. Der MSCI ACWI, ACWI steht für All country World Index, deckt zusätzlich noch 24 Schwellenländer ab. Auch hier gilt die 85-Prozent-Regel für jedes einzelne Land, so dass der MSCI ACWI immer 85 Prozent der freefloat-adustierten Marktkapitalisierung dieser insgesamt 47 Länder abdeckt. Das Gewicht zwischen MSCI World und dem Schwellenländeranteil verschiebt sich je nach Veränderung der Marktkapitalisierung. Die Grafik von JustETF hat Stand 31. März 2023. Heute ist der Anteil des MSCI World durch die Performance der Mega-Caps und der Schwäche der Emerging Markets noch etwas höher. Was aber fix bleibt, ist die Relation von MSCI ACWI zu den Small Caps. Denn der MSCI ACWI IMI (der innere, orange Ring), der neben den Mega, Large und Mid Caps auch die Small Caps abdeckt, ist so definiert, dass er in jedem Land etwa 99 Prozent der investierbaren Marktkapitalisierung abdeckt. Damit ist man immer mit ca. 14 Prozent in Small Caps investiert. Per Ende Januar 2024 sind rund 9.070 im MSCI ACWI IMI enthalten. Eine Anmerkung noch zum FTSE All-World. Hier wird auch ab und an erwähnt, dass er kleinere Unternehmen enthält. Das ist richtig. Während MSCI die Grenze für Mega, Large und Mid Caps bei 85 Prozent der Freefloat-Marktkapitalisierung ansetzt, legt FTSE diese bei 90 Prozent an. So sind die Werte zwischen der 85 und 90 Prozent-Schwelle im FTSE, nicht aber im MSCI. Aber der MSCI ACWI IMI geht bis 99 Prozent und erfasst damit deutlich mehr Small Caps und auch in einer deutlich höheren Gewichtung.

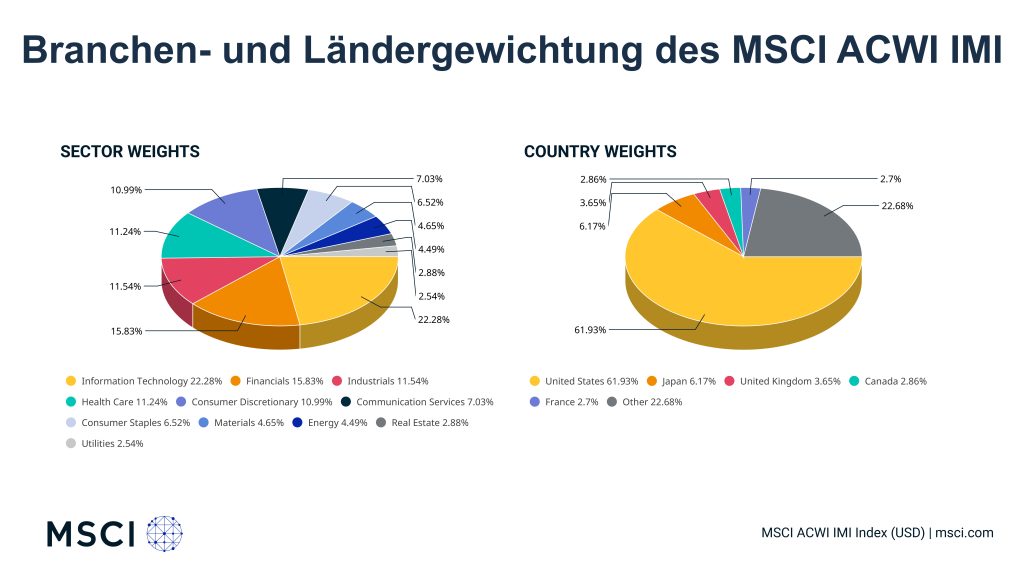

Von den Sektoren her wird auch der MSCI ACWI IMI von der Informationstechnologie geprägt. Diese macht per Ende Januar 2024 22,28 Prozent des Indexes aus, gefolgt von Finanzen mit 15,83 Prozent. Nennenswerte Gewichte entfallen noch auf Industrie (11,54 Prozent), Gesundheit (11,24 Prozent), zyklischer Konsum (10,99 Prozent), Kommunikation (7,03 Prozent) und Basiskonsum (6,52 Prozent). Die vier kleinsten Kategorien Rohstoffe, Energie, Immobilien und Versorger machen zusammen nur noch 14,56 Prozent aus.

Regional wird der MSCI ACWI IMI von den USA dominiert, wobei man hier immer wieder darauf hinweisen muss, dass viele der US-Konzerne natürlich global agieren, weltweit Umsätze erzielen und nicht nur vom Geschehen in den USA abhängig sind. Allerdings darf man auch nicht vergessen, dass gerade in Bezug auf Steuern die US-Gesetzgebung schon einen großen Einfluss auf Firmen mit Sitz in den USA haben kann. Deutschland wird mit einem Anteil von um die zwei Prozent im Übrigen nicht mal mehr einzeln bei MSCI aufgeführt.

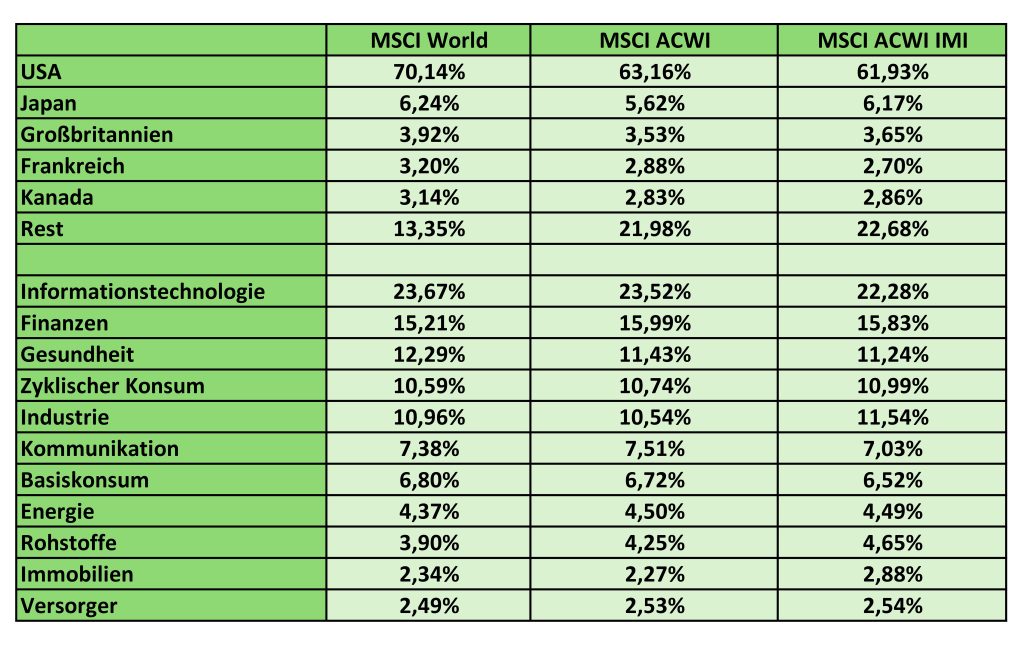

Auch ein Vergleich der Gewichtungen mit dem MSCI World und dem MSCI ACWI zeigt, dass es in vielen Bereichen nur hinter dem Komma zu Unterschieden kommt. Lediglich bei der globalen Gewichtung fällt der Anteil der USA zu Gunsten des Restes, der vor allem die Emerging Markets enthält, geringer aus.

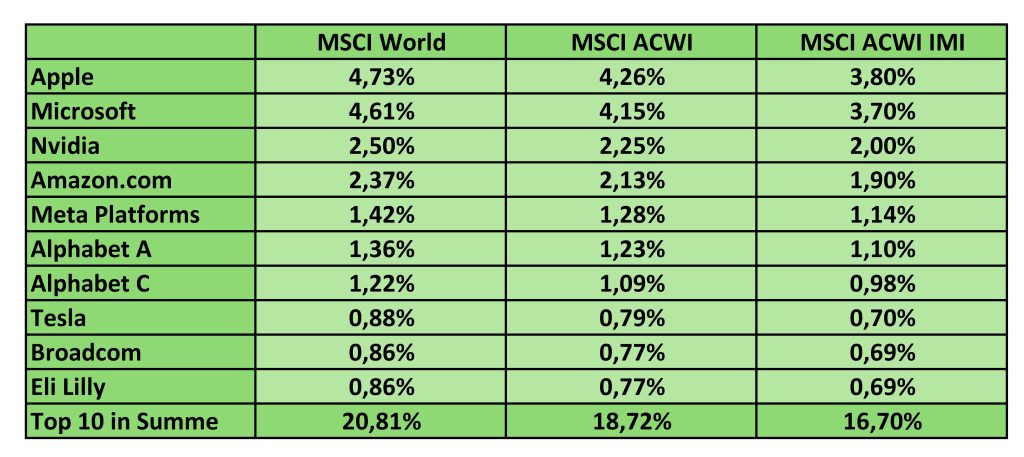

Auch wenn man nach der Länder- und Branchengewichtung zunächst wenig Unterschiede vermutet, so schafft ein konkreter Blick auf die zehn größten im jeweiligen Index enthaltenen Werte etwas mehr Klarheit. Auffällig ist zunächst mal, dass in allen drei Indizes die zehn gleichen Firmen vorne liegen und alle aus den USA stammen. Kein einziger Konzern außerhalb der USA hat den Sprung in die Top 10 geschafft. Allerdings zeigt sich auch sehr schön, dass der MSCI ACWI IMI mit 16,7 Prozent deutlich weniger von den zehn großen Werten abhängt als der MSCI World mit 20,81 Prozent.

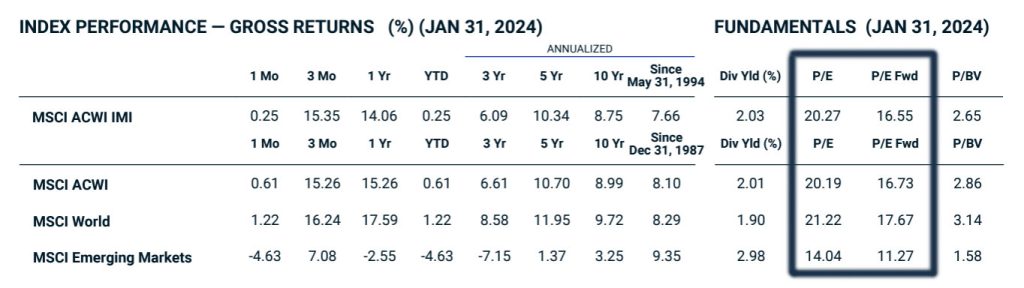

Spannend ist auch ein Blick auf die Bewertung. Sowohl beim Kurs-Gewinn-Verhältnis auf Basis der bereits erzielten, also auch auf Basis der für die Zukunft geschäftzten Ergebnisse ist der MSCI ACWI IMI am günstigsten bewertet. Das Forward-KGV beträgt dort 16,55 versus 16,73 beim MSCI ACWI und 17,67 beim MSCI World. Vor allem die niedrige Bewertung der Emerging Markets drückt das KGV des MSCI ACWI IMI, aber auch die Small Caps sind günstiger als die im MSCI World enthaltenen Wertpapiere.

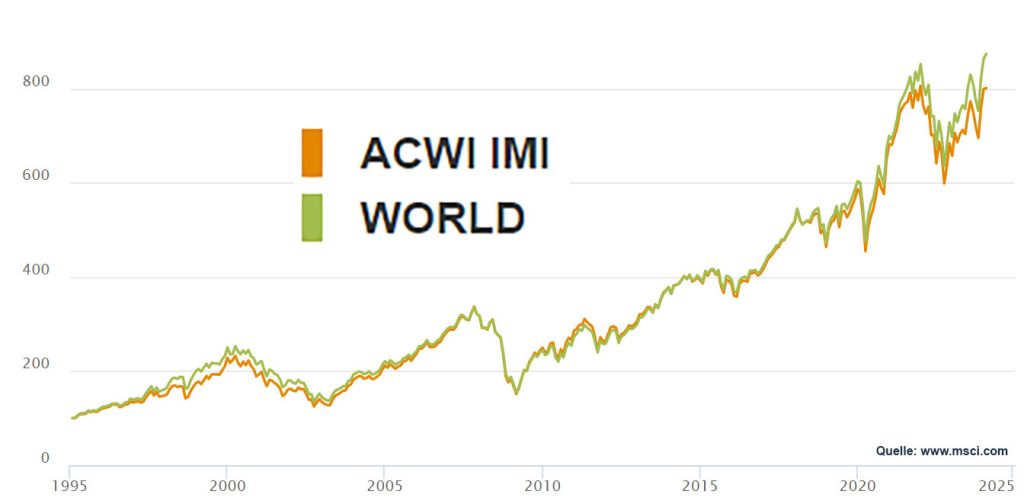

Wie sieht es nun mit der Performance aus. Daten für den MSCI ACWI IMI stehen ab Mitte der 1990er-Jahre zur Verfügung. Ich habe den Chart bewusst linear und nicht wie bei langen Zeitreihen üblich logarithmisch erstellt, da die Chartdarstellung bei MSCI logarithmisch die y-Achse zu stark komprimiert und man die Unterschiede zu wenig sieht. Mit einer Performance von 773,47 Prozent liegt der MSCI World ab 2. Januar 1995 gerechnet gut 72,5 Prozentpunkte vor dem MSCI ACWI IMI. Aber wir erkennen zwei Phasen der Outperformance des MSCI World: Von 1995 bis 2000 während des New Economy Booms sowie ab etwa 2017 bis heute. Den zwischenzeitlichen Rückstand hatte der MSCI ACWI IMI ab 2000 bis zum Beginn der Finanzkrise, dank einer starken Performance der Emerging Markets und der Small Caps, wieder aufgeholt. Ruft man sich noch einmal die günstigeren Bewertungen der Emerging Markets und der Small Caps in Erinnerung, so ist es gar nicht so unwahrscheinlich, dass auf Sicht der nächsten zehn oder 15 Jahre diese Lücke wieder geschlossen wird.

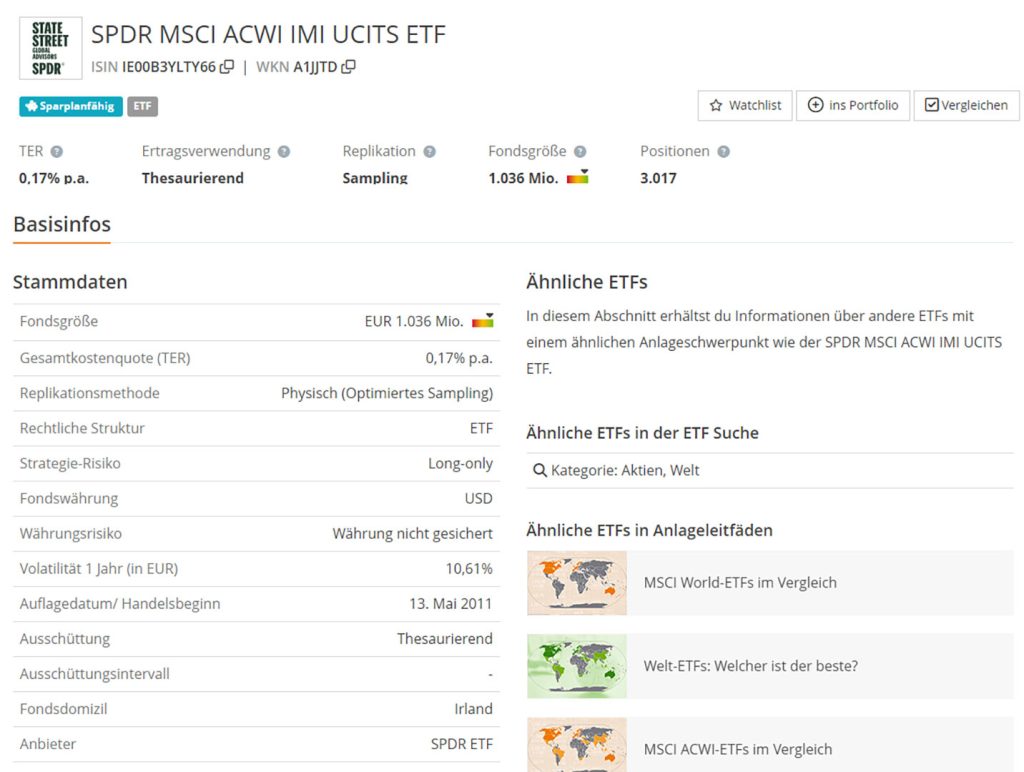

Wie kann man nun in den MSCI ACWI IMI investieren? Es gibt zwei ETF auf dem MSCI ACWI IMI und zwar von SPDR (ISIN IE00B3YLTY66, WKN A1JJTD, thesaurierend, Ausschütter: IE000DD75KQ5, keine Anlageberatung). Und bis 2023 war auch der noch recht unanttraktiv. Das hat sich aber geändert, denn am 3. April 2023 wurde die TER (Total Expense Ration, Gesamtkostenquote) von 0,40 auf 0,17 Prozent gesenkt. Das ist ein sehr attraktiver Wert für einen ETF, der so breit anlegt. Der ETF ist als thesaurierende Variante und seit Kurzem (daher nur geringes Volumen) auch als ausschüttenden Variante (ISIN IE000DD75KQ5) verfügbar.

Wer genau hingeschaut hat, wird sich jetzt wundern: Oben war von 9.070 Werten im MSCI ACWI IMI die Rede und im ETF sind jetzt nur 3.017 Positionen enthalten. Der Grund hierfür ist das optimierte Sampling. Das bedeutet, dass nicht alle Werte in den ETF gekauft werden. Es wird geschaut, welche Werte eine hohe Korrelation zueinander haben, was oft bei Werten aus der gleichen Branche und dem gleichen Land der Fall ist. Anschließend wird nur der liquideste gekauft. Das senkt die Abbildungskosten des ETFs und die Performance leidet nicht darunter. Allerdings schwankt die Tracking Difference stärker als bei anderen ETFs. Mit -0,11 Prozent ist sie im Schnitt der letzten Jahre aber sehr gut, wobei die Tracking Difference Variance mit 0,47 Prozent recht hoch ist. Sprich langfristig wird die Performance des Index vom ETF gut abgebildet, aber es kann phasenweise zu Abweichungen kommen.

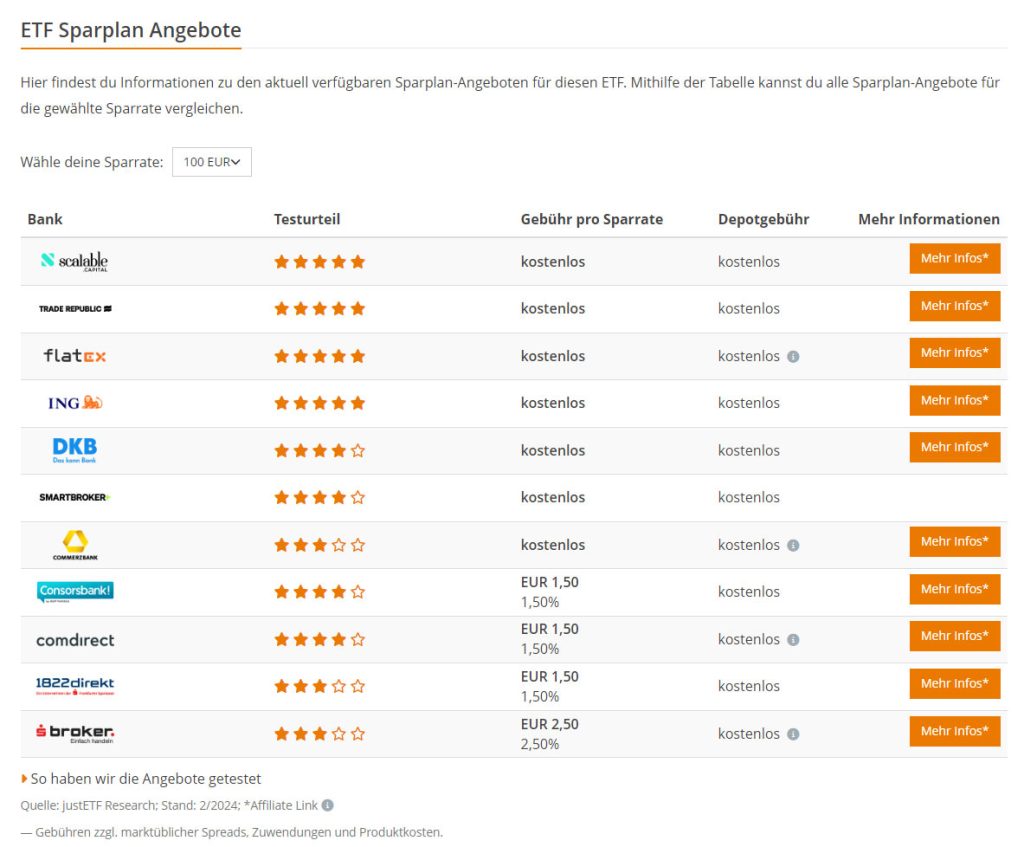

Der SPDR MSCI ACWI IMI ETF ist bei den gängigen Neo- und Online-Brokern wie Scalable, Trade Republic, Flatex, ING, DKB, Smartbroker oder auch der Commerzbank gebührenfrei besparbar, wie die Übersicht von Just ETF sehr schön zeigt.

Der große Vorteil des MSCI ACWI IMI: Ihr investiert in entwickelte Länder, Schwellenländer und dort in Unternehmen aller Größenklassen. Klar könnt Ihr das auch mit einzelnen ETFs selbst bauen, aber mit dem Komplettprodukt erspart Ihr Euch das manuelle Rebalancen. MSCI überprüft in den Monaten Februar, Mai, August und November die Zusammensetzung und legt die Gewichtung neu fest. Mit einer Veränderung der Marktkapitalisierung der Emerging Markets in Relation zu den entwickelten Ländern ändert sich auch die Gewichtung der beiden Blöcke im MSCI ACWI IMI.

Der SPDR MSCI ACWI IMI ETF ist ein sehr guter ETF für alle Anleger, die günstig und möglichst breit gestreut investieren wollen und sich sonst nur wenig um ihre Investments kümmern möchten. Der ETF ist eine gute Lösung für den Aktienbereich. Ob für Euch 100 Prozent Aktien-ETFs das Richtige sind, das müsst Ihr für Euch entscheiden. Sie sind langfristig renditestärker als Anleihen-ETFs, aber wie immer gilt: Ihr müsst die Schwankungen auch im Laufe der Jahre aushalten und den Sparplan konsequent durchziehen und zwar gerade dann, wenn alle Welt mal wieder Weltuntergang spielt.

Wenn Ihr nicht komplett in Aktien-ETFs investieren wollt, sondern lieber geringere Schwankungen habt, dann bieten sich Tagesgeld, Geldmarkt-ETFs und auch Laufzeiten-ETFs wie die iBonds-ETFs als Beimischung an. Wie diese Produkte funktionieren und worauf Ihr da aufpassen müsst, habe ich in den verlinkten Artikeln beschrieben.

Bild von Arek Socha auf Pixabay

Hallo Matthias, seit kurzem gibt es diesen Fonds auch als „ausschüttend“.

Daten: SPDR MSCI ACWI IMI UCITS ETF USD Unhedged (Dist)

ISIN IE000DD75KQ5 WKN A40F93

Danke für die Ergänzung!

Vielen Dank für die hochwertigen Inhalte!

Danke fürs nette Feedback & sorry, dass der Kommentar erst jetzt sichtbar wird. Er war im Spam gelandet.