Die Schwankungen der vergangenen vier Wochen haben bei vielen Anlegern hektische Aktivitäten ausgelöst: Viele stellen ihre Anlagestrategien auf den Prüfstand, krempeln ihr Depot um und möchten es besser aufstellen. Doch ist jetzt der richtige Zeitpunkt, die Strategie für das ETF- oder Aktien-Depot zu ändern?

Fast immer, wenn die Kurse an den Märkten mal etwas stärker schwanken, geraten Anleger in hektische Betriebsamkeit. Das möchte ich heute mal zum Anlass nehmen, einige Depot-Umstrukturierungen, die in den vergangenen Wochen von vielen Anlegern vorgenommen worden sind, zu beleuchten und zu kommentieren.

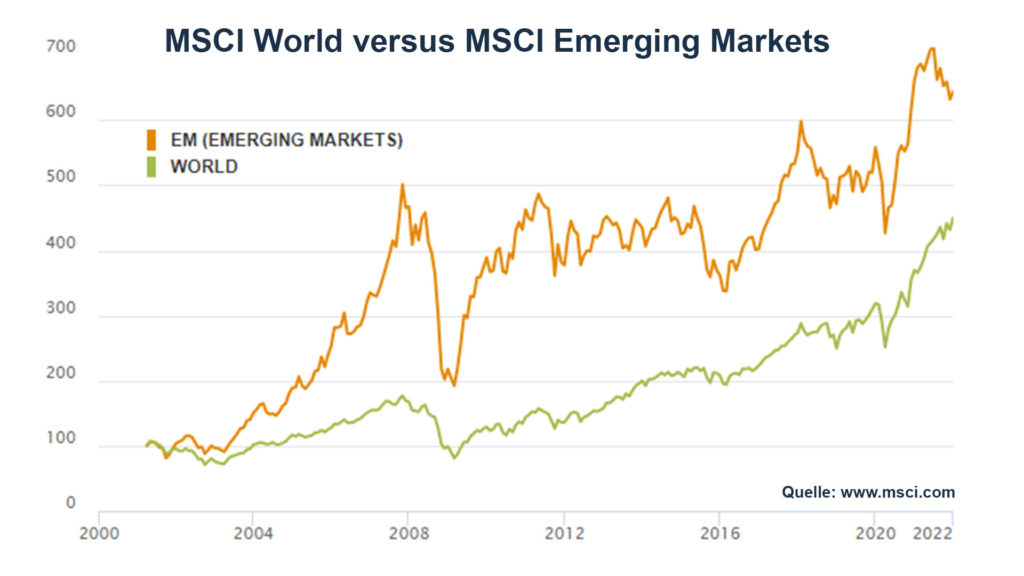

Beginnen wir mit Investoren, die vor allem ETFs im Portfolio haben. Eine einfache und beliebte Strategie ist die 70/30-Strategie. 70 Prozent der Gelder werden in dieser Strategie in einen ETF auf den MSCI World investiert, die übrigen 30 Prozent in einen ETF auf den MSCI Emerging Markets. Diese Strategie kam so um 2010 rum in den Fokus der Anleger. Warum gerade zu diesem Zeitpunkt? Der MSCI World hatte ein schlechtes Jahrzehnt hinter sich. Lange Jahre war er als das ultimative Instrument bekannt, um die globale Aktienmarktentwicklung zu messen. Doch nach dem Hype der New Economy um die Jahrtausendwende mussten viele Firmen erst in die extremen Bewertungen reinwachsen. Ganz anders die Emerging Markets. Die Schwellenländer, die oft noch von Rohstoffen geprägt sind, entwickelten sich vor allem von 2002 bis 2007 sehr gut. Im Rückspiegel betrachtet haben nun viele Profis und Privatanleger bemerkt: Ein Mix aus beiden Indizes hätte zu weniger Schwankungen und mehr Performance geführt. Fortan haben viele Anleger ihre Portfolios nach diesem 70/30-Ansatz aufgestellt.

Und wie sieht die Welt heute aus? Seither haben wir gut zwölf Jahre, die vor allem vom Siegeszug amerikanischer MEGA-Caps und Technologiefirmen geprägt waren. Daten wurden zum neuen Rohstoff dieser Welt und die seinerzeit so gefeierten BRIC-Staaten Brasilien, Russland, Indien und China, haben jeweils eigene Probleme. Die Performance ihrer Aktienmärkte war enttäuschend. Das spüren viele Anleger, die die 70/30-Strategie gefahren haben, und werden nun aktiv: Sie blicken zurück, halten die Performance der Emerging Markets für unzureichend, kicken den dazugehörigen ETF raus und kehren zur alten Strategie mit einem reinen MSCI World ETF zurück.

Damit fahren Anleger, die so vorgehen, einen umgedrehten Weg zum Rebalancing. Rebalancing bedeutet, dass man einmal eine prozentuale Verteilung seines Investitionsvolumens festlegt und in regelmäßigen Abständen überprüft, ob diese Verteilung noch passt. Sind die Abweichungen zur Soll-Verteilung zu groß, kommt es zu Anpassungen. Es wird dann immer das Investment nachgekauft, das zuletzt eher schlechter performt hat. Untersuchungen zeigen, dass Rebalancing die Rendite um bis zu ein Prozent pro Jahr erhöhen kann. Wer nun umgedreht agiert, kann sich ausrechnen was er seiner Rendite damit antut!

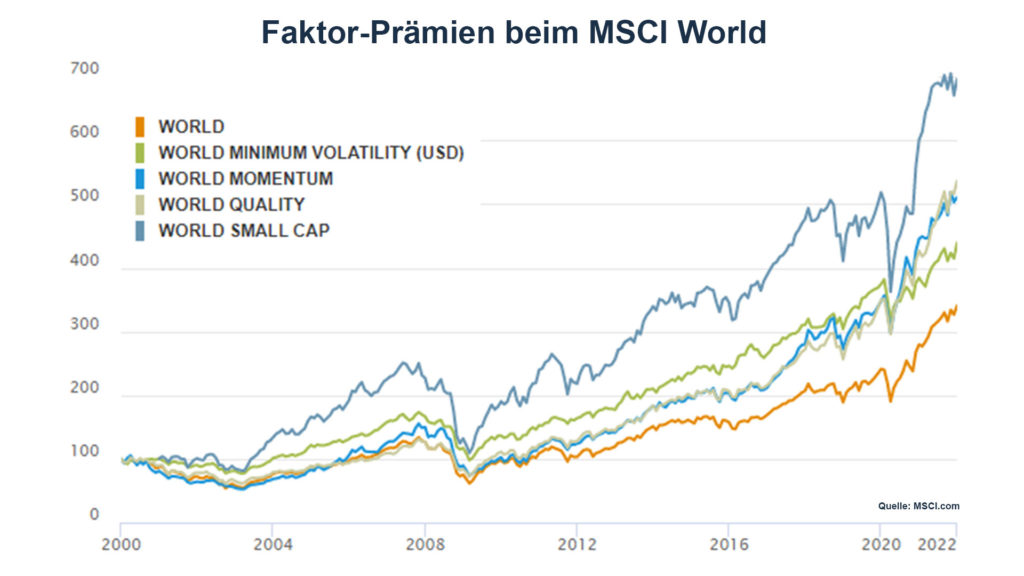

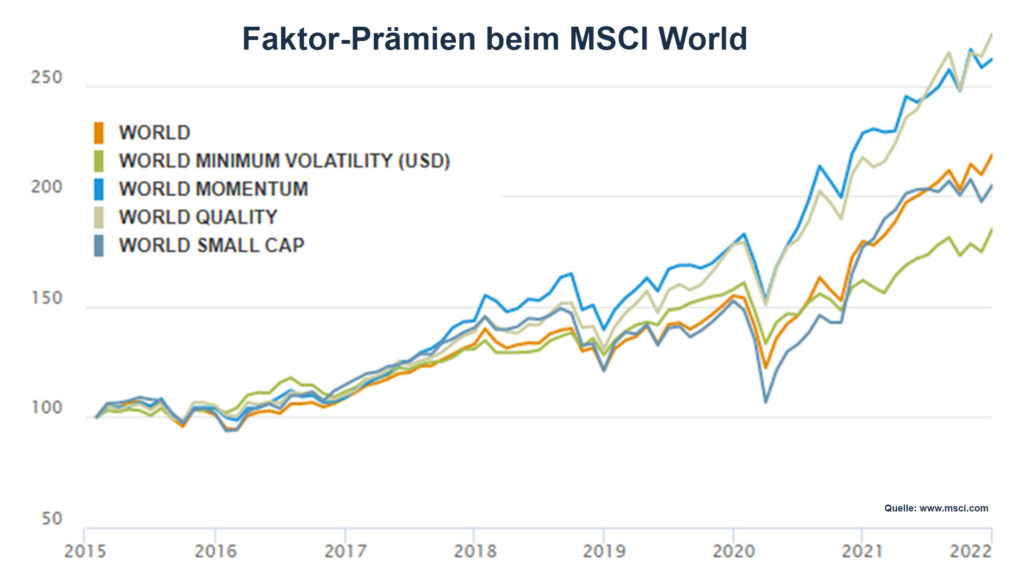

Ähnlich agieren Anleger bei einer weiteren ETF-Strategie, der Faktor-Strategie. Die Idee hier: Es gibt verschiedene Faktor-Prämien wie Momentum, Size, Quality, Small Cap oder Minimum Volatility. Über mehr als zwei Jahrzehnte betrachtet haben die Faktor-Strategien alle den MSCI World outperformt. Seit 2015 liegen aber nur noch die Momentum-Strategie und die Quality-Strategie deutlich vorne. Und was machen nun Anleger, die Faktor-Prämien mit in ihre Anlagestrategie einbauen? Sie switchen von den anderen Faktoren, denen sie nichts mehr zutrauen, in die Outperformer Momentum und Quality. Auch hier wieder: genau der falsche Weg. Statt Rebalancing zu betreiben und in die zuletzt schwachen Faktoren zu investieren, wird auf die Stars der letzten Jahre gesetzt.

Die meisten etablierten ETF-Strategien funktionieren über Jahrzehnte hinweg. Betrachtet daher alle Strategien mindestens über 20 bis 25 Jahre, damit zumindest zwei große Zyklen enthalten sind. Es gibt immer wieder Phasen, in denen die besten Strategien underperformen. Und genau in diesen Phasen gilt es Vertrauen in seine Strategie zu haben und sie konsequent durchzuziehen. „Konzept schlägt Aktion“ – diesen Satz sollten sich sowohl ETF- als auch Aktienanleger merken. Einmal ein gutes Konzept ausarbeiten oder kopieren und dann daran festhalten. Viele Anleger glauben, in hektischen Phasen hätten sie die Kontrolle über ihr Depot, weil sie handeln und damit quasi das Heft in der Hand haben. Das ist falsch! Kontrolle über das Depot habt Ihr – sowohl bei Aktien als auch bei ETFs – nur in dem Moment, in dem Ihr Eure Strategie festlegt. Als Investor hektisch zu agieren, wenn die Kurse sich bewegen, führt langfristig nur zu schlechten Renditen.

Kommen wir nun zu Aktienanlegern. Auch hier sind mir ähnliche Verhaltensweisen aufgefallen. Zum einen sind da mal die High-Growth-Anleger. Anleger, die in diesen Bereichen unterwegs waren, hatten seit dem Corona-Crash im März 2020 teils sehr hohe Gewinne erzielt. Doch bereits teilweise seit Anfang des letzten Jahres hat hier bei vielen Werten eine starke Abwärtsbewegung eingesetzt. Kurseinbrüche um 70 bis 80 Prozent wie bei Peloton, Zoom oder Fastly waren eine Seltenheit. Und wie reagieren viele Anleger nun: Sie sortieren die High-Growth-Aktien aus und wechseln zu den MEGA-Caps wie Apple oder Microsoft. Denn mit denen war im letzten Jahr ordentlich was zu verdienen.

Neben den MEGA-Caps switchen aktuell noch viele Anleger von Technologiewerten allgemein hin zu „Qualitätsaktien“. Mit Qualitätsaktien sind Firmen gemeint, die seit Jahrzehnten sich herausragend entwickeln und verlässlich wachsen. Neben den MEGA-Caps wie Apple, Amazon, Alphabet und Microsoft sind es Firmen wie Adobe, L’Oreal, LVMH, Linde oder Visa. Das sind alles grandiose Firmen, die auch noch Jahre weiter mit interessanten Raten wachsen werden. Aber was eint all diese Aktien? Sie sind sehr hoch bewertet. In einem Umfeld steigender Zinsen könnte ein Szenario eintreten, dass die Geschäfte der Firmen weiter solide wachsen, aber die Aktienkurse über mehrere Jahre per Saldo nicht mehr steigen. Die Firmen wachsen in ihre Bewertungen rein. Wer also nun panisch umschichtet, könnte am Ende wieder das Nachsehen haben.

Auch bei Aktien gilt: Konzept schlägt Aktion. Wie sieht nun bei Aktien so ein Konzept aus. Erster elementarer Baustein ist die Diversifikation! Und nein, einfach 20 Aktien in einem Depot bedeutet noch lange nicht Diversifikation. Diese müssen schon gezielt nach Branchen, Regionen und Einflussfaktoren ausgewählt werden. Dazu empfehle ich meinen Artikel über Diversifikation sowie den Beitrag zu einem schönen Tool, mit dem Ihr einfach sehen könnt, wie Eure Aktien miteinander korrelieren. Je weniger Korrelation, desto besser seid Ihr diversifiziert.

Ein zweiter Punkt ist Eure Risikotoleranz oder vielleicht besser ausgedrückt: Wie stark dürfen die Schwankungen Eures Depots sein, damit ihr noch ruhig schlafen könnt? Eine Investition in High-Growth-Aktien, wie oben erwähnt, kann für einige robuste Anleger durchaus eine Alternative sein. Aber dann muss man auch bereit sein, die harten Zeiten durchzustehen. Wer also auch auf High-Growth-Werte gesetzt hat, der sollte jetzt nicht davonlaufen und seine Strategie ändern. Der Fokus sollte eher im taktischen Bereich liegen: Jedes einzelne Unternehmen darauf abklopfen wie sich die Geschäfte entwickeln und ob weiter alles im Plan ist. Die Aufgaben, die es abzuarbeiten gibt, liegen im Bereich des Unternehmens, nicht beim Kursverlauf.

Wenn Ihr hingegen weniger Schwankungen ertragt, dann investiert in solidere Firmen mit hohen Cash Flows, mit weniger hohen Bewertungen und beachtet Eure Assetallokation. Man muss nicht zwangsläufig alles in Aktien investieren. Aber das alles sind strategische Überlegungen. Diese sollen mit Bedacht gewählt werden und müssen zu Euch als Anleger passen. Nehmt Euch Zeit, sich damit zu beschäftigen, aber ändert nicht quartalsweise Eure Strategie nur weil die Kurse sich bewegen oder ein neuer Anlagetrend propagiert wird.

Das, was wir aktuell in vielen Märkten haben, ist eine Korrektur, also ein Kursrückgang von zehn bis 20 Prozent in einem Markt oder Index. Eine solche Korrektur wird es immer mal wieder geben – im Schnitt alle 1,5 bis 2 Jahre. Es kann auch sein, dass sich die Korrektur zu einer Baisse (Kursrückgang über 20 Prozent vom Hoch) ausweitet und wir über 2 – 3 Jahre per Saldo fallende Kurse bekommen. All das gehört zum Aktienmarkt dazu. Je mehr dieser Zyklen von Hausse und Baisse, von Korrektur und Erholungen Ihr durchlauft, desto mehr Selbstvertrauen entwickelt Ihr in Euer Handeln und in Eure Anlagestrategie.

Mehr zu anderen ETF-Strategien und ETF-Produkten erfahrt Ihr in den folgenden Artikeln:

Der beste Welt-ETF im Check

Einsatzgebiete und Risiken von iBonds ETFs erklärt

Quality Dividenden ETFs im Check

Sind Geldmarkt-ETFs besser als Tagesgeld?

Schlägt der ETF-Robo von Quirion den MSCI-World?

Geschenktes Geld: vermögenswirksame Leistungen in ETFs anlegen

Faktor-ETFs einfach erklärt! Mehr Rendite durch Smart Beta?

ETF-Basiswissen 2022: Basiszins, Vorabpauschale, Teilfreistellung

Aufmacherbild: jarmoluk auf Pixabay.

Einmal mehr ein toller und sachlicher Artikel von dir. Vielen Dank dafür!

Vielen lieben Dank für das nette Feedback!

Hey Matthias,

Vielen Dank für diesen Artikel. Die Performance Darstellungen sind oft eine Frage des gewählten Startzeitpunktes im Sinne des Sprichwortes „Traue keiner Statistik….“. Ich lese gerne deine Artikel – da du versuchst wirklichen Mehrwert zu erzeugen und nicht nur deine 10Cent Microsoft Dividende als Blogpost zeigst, wie manch andere Finfluencer.

Ich möchte ein vorheriges Video von dir aufgreifen, wo du die Dividendenindizes unter die Lupe genommen hast. https://www.youtube.com/watch?v=35DZOIE9lVM

In dem Video bist zu zu dem Schluss gekommen, dass der FTSE All-World High Dividend Yield ETF den regulären Index aus Total Return Sicht unterperformt und daher nicht empfehlenswert ist. Dieser Index hat jedoch fast den gleichen Verlauf wie der MSCI World Value Faktor ETF – wenn man sich die letzten Jahre bei ExtraETF mal im Vergleich anschaut. Obenstehed sieht man ja, dass der Value Faktor langfristig recht gut performt hat. Würdest du nun deine Aussage anpassen und sagen, dass der FTSE All World High Dividend als Approximation einer Value Strategie langfristig sinnvoll ist?

Grüße

Hallo Enrico,

Danke für Dein Feedback und das Lob. Die Überschneidung zwischen dem Value ETF und dem FTSE All World High Dividend war die letzten Jahre extrem hoch, das ist korrekt.

Prinzipiell war der FTSE All World High Dividend der Div-ETF, an dem ich noch am wenigsten kritisiert habe: Er ist breit gestreut und ganz wichtig: Er nimmt Schätzungen und behebt damit zwei Probleme, die andere ETFs haben. Mein Hauptkritikpunkt war ja, dass rein nach der Höhe der Dividende sortiert wird und qualitative Kriterien keine Rolle spielen (aber vielleicht hab ich das zu stark gesehen, da ja fast alles rein kommt, was Divividende hat).

Ich hab keine genauen Zahlen, wo die Div-Grenze ist um rein zu kommen. Apple und Microsoft haben es mit etwas unter 1 % Rendite nicht geschafft, dafür ist aber TSCM mit aktuell 1,88 % Div-Rendite das Schwergewicht. Die Grenze dürfte damit irgendwo bei um die 1 % Div-Rendite liegen. Wo war nun in den letzten Jahren Value zu finden? Value war vor allem in den Old Economy-Branchen zu finden, da wo auch Dividenden gezahlt werden. Daher für die vergangenen Jahre der hohe Gleichlauf und daher auch die Outperformance des FTSE All World. Diese Outperformance wurde sehr stark von den Technologiewerten getrieben mit keinen oder niedrigen Div-Renditen getrieben.

Auswahlkriterium für den MSCI World Value erfolgt anhand von drei Variablen: KBV, KGVe und Unternehmenswert zu operativem Cashflow (unter Beachtung der Branchenverteilung des MSCI World). Zum einen fehlen da die Emerging Markets – sollten sie wieder besser laufen, dürfte das für den FTSE All World High Div. gut sein und umgedreht (zumal sich dort das Gewicht stärker verschieben dürfte, da in den EMs eigentlich zumindest gefühlt höhere Div-Renditen vorhanden sind). Zum anderen können nach einer starken Korrektur der Technologiewerte (2002/03 waren Werte teils unter dem Netto-Cashbestand zu haben) ganz andere Werte in den Value ETF spülen – Werte, die mangels Dividende nie in den High Div. kommen würden.

Dürfte zudem nicht ein Großteil des Gleichlaufs darin begründet sein, dass beide ETFs von den gleichen Strömen an Anlegergeldern beeinflusst werden? Wenn jetzt massiv Geld aus Meta, Paypal, Pinterest, Peloton und anderen High Growth Sachen abgezogen wird und das Indizes wie den MSCI World oder den Nasdaq 100 drückt, so juckt das keinen der beiden Indizes. Von dieser Warte her dürfte der große Gleichlauf zu erklären sein.

Schöne Grüße

Matthias

Hey Matthias,

danke für deine ausführliche Antwort. Vielleicht wäre dies ein Themenvorschlag für dich. Wenn man ein 65/25/10 World/EM/Small Cap Core Portfolio hat, welche Aktienklassen bzw. Asset Kategorien kann man aufnehmen, um weniger Korrelation zu haben? Bei Aktienklassen wäre konkret die Frage, ob es eine GICS Kategorie gibt, welche gegenüber der breiten Masse besonders unkorreliert ist. Natürlich ändert sich die Zusammensetzung schleichend, sodass die unkorrelierte GICS Kategorie zur Technologie vllt die Raw Materials sind, aber vor 10 Jahren war ja der Finance Sektor noch recht stark im MSCI World gewichtet und somit gab es wahrscheinlich eine andere unkorrelierte GICS Kategorie. Vielleicht macht das auch bei Aktien keinen Sinn und man sollte sich dann andere Assetklassen wie Gold/Anleihen/Kryptos/Immobilien anschauen. Wie konkret sieht deine Portfolioallokierung in % aus?

Grüße

Hallo Enrico,

schau Dir dazu mal das Buch von Markus Neumann, „Das ETF-Portfolio“ an.

https://finanzgeschichten.com/das-etf-portfolio-wie-sie-ein-fast-unschlagbares-depot-zusammenstellen-und-managen/

Er nimmt z. B. noch Gold dazu, bei den Aktien nimmt er u. a. Nahrungsmittelaktien, Immobilienaktien und Emerging Markets, dazu noch einmal High Yield Anleihen und Emerging Marekts Anleihen. Er hat zahlreiche Korrelations-Tabellen im Buch und erläutert das sehr gut. Nahrungsmittelaktien sind mit Sicherheit die Kategorie, die die niedrigste Korrelation zum MSCI World hat. Vor allem in Krisen sind sie gefragt.

Einen anderen Ansatz hab ich heute im Video gezeigt: Warum nicht den World-ETF durch einen World Minimum Volatility-ETF ersetzen? Mehr Rendite, weniger Risiko.

Mein Portfolio hab ich nirgends online, da das meiner Ansicht nach wenig Sinn ergibt, da vieles auch historisch gewachsen ist. So hab ich z. B. ETFs und auch Aktien, die ich vor 2009 gekauft habe und bei denen die Gewinne steuerfrei sind. Die würde ich heute nicht mehr unbedingt so kaufen oder z. B. andere ETFs nehmen. Aber der Steuervorteil ist so groß, dass ich sie dennoch behalte.

Aber hier kannst Du mal einige Aktien sehen, die ich in meinem Depot hab. Hab mal ein fiktives Portfolio angelegt um die Korrelation zu zeigen:

https://finanzgeschichten.com/so-checkt-ihr-die-diversifikation-in-eurem-portoflio-mega-tool/

Hier bin ich zudem auf meine Anlagestrategien eingegangen: https://finanzgeschichten.com/meine-anlagestrategien/

Schöne Grüße

Matthias

Hey Matthias,

Vielen Dank für den Tipp. in der Tat finde ich das Fairvalue Magazin auch sehr gut und habe mein Portfolio probiert daran anzulehnen. Ich bin Anfang 30 und habe noch einiges vor mir. Da in diesem Portfolio auch High Yield sowie EM Anleihen beinhaltet sind und diese derzeit mit 30 % gewichtet sind, bin ich mir allerdings unschlüssig, ob dies für mich der richtige Moment ist, so einen hohen Anleiheteil zu haben. Dieser Depotanteil ist derzeit bei mir nur mit 5% gewichtet, da ich noch nicht abschätzen kann, ob durch steigende US Zinsen diese Anleihen nicht massiv an Wert verlieren werden? Der Kupon mit derzeit 4 bis 5 % pro Jahr ist natürlich nett – sollte bei diesen Anleihen jedoch nicht als ausfallsicher betrachtet werden.

Ebenso zeigt dieses Beispieldepot sehr schön, dass Timing eine Bitch ist (salopp gesagt). Just als sie den Immobilien Teil rausgeworfen haben, ist dieser gezündet wie eine Rakete und hat eine sehr gute Performance hingelegt. Aber das ist auch eine zu kurze Betrachtungsdauer, um hier von gut oder schlecht zu sprechen.

Ich bin auch gespannt, wie sich deren Musterdepot weiterentwickelt 🙂

FairValue hat die Immobilien-Aktien aus dem Portfolio gekickt?

Naja, das mit den Anleihen ist so eine Sache. Bei steigenden Zinsen werden sie darunter leiden – Aktien aber auch.