Ob DAX, Dow Jones oder S&P 500 – viele Indizes stehen derzeit am All-Time High, also auf dem höchsten Stand aller Zeiten. Vielen Anlegern bereitet das Sorgen. Sie haben Bedenken bei so hohen Kursen zu investieren und warten lieber auf einen Rücksetzer. Doch ist das so sinnvoll? Oder ist es gefährlich und dumm, zu Höchstständen zu investieren?

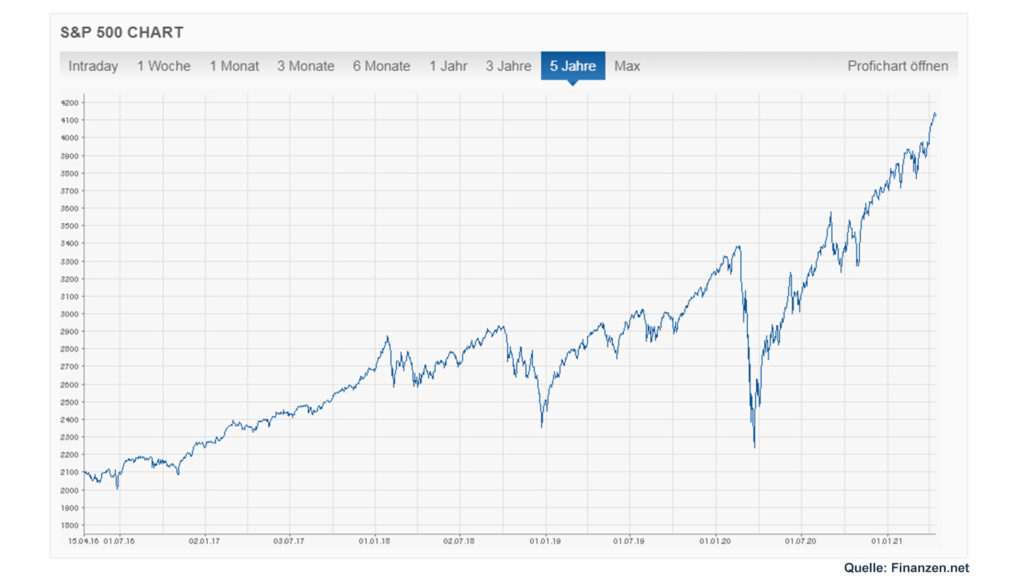

In den vergangenen Wochen waren Aktien und die Börsen auch wieder in den breiten Medien Thema, denn die Kurse erreichten sowohl in Deutschland als auch in den USA neue Rekordstände. Immer, wenn ein Hochpunkt aus der Vergangenheit übersprungen wurde, spricht man von einem neuen All-Time High (oft auch nur als ATH abgekürzt) oder zu deutsch Allzeithoch. Schauen wir uns das mal in einem Chart des S&P 500 über die letzten 5 Jahre an:

Bei so einer Betrachtung mag der ein oder andere Leser nun auf die Idee kommen: Auf jedes All-Time-High erfolgt eine Korrektur. Januar 2018 – der S&P 500 erreicht mit fast 2.900 Punkten ein neues Allzeithoch und korrigiert dann. September 2018 – die Marke von 2.900 wird genommen, erneut kommt es zur Korrektur. Februar 2020 – der amerikanische Index nimmt die 3.400 Punkte und es folgt der Corona-Crash. Und jetzt notiert der S&P 500 schon wieder auf einem Rekordhoch. Soll man also auf den nächsten Rücksetzer warten bis man mit dem Investieren beginnt?

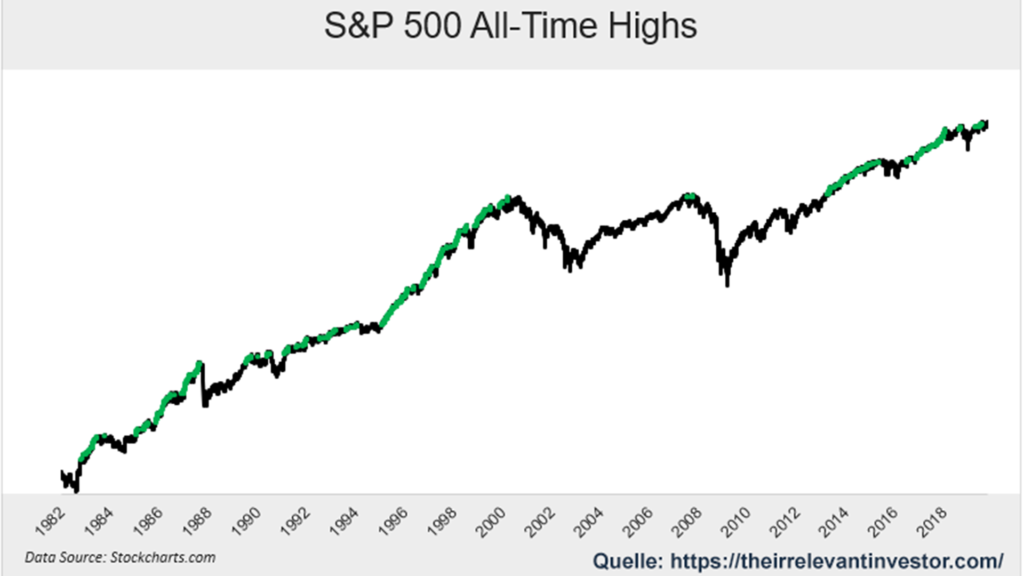

Nein, denn bei dieser Rückschau schleicht sich ein kleiner Fehler ein: Klar, viele Korrekturen und Crashs beginnen an einem All-Time High, aber nicht auf jedes Allzeithoch folgt ein Kursrückgang. Im nachfolgenden Chart (er wurde bereits im Oktober 2019 erstellt) hat Michael Batnick von The Irrelevant Investor mal alle Allzeithochs mit einem grünen Punkt markiert.

Wir sehen hier sehr schön, wie der S&P 500 in den 1990er-Jahren über fast ein ganzes Jahrzehnt (ich glaube es gab in rund neun Jahren nur eine einzige Korrektur von mehr als 10 Prozent vom Hochpunkt weg) von einem All-Time High zum nächsten getragen wurde. Michael Batnick hat das Ganze auch statistisch ausgewertet.

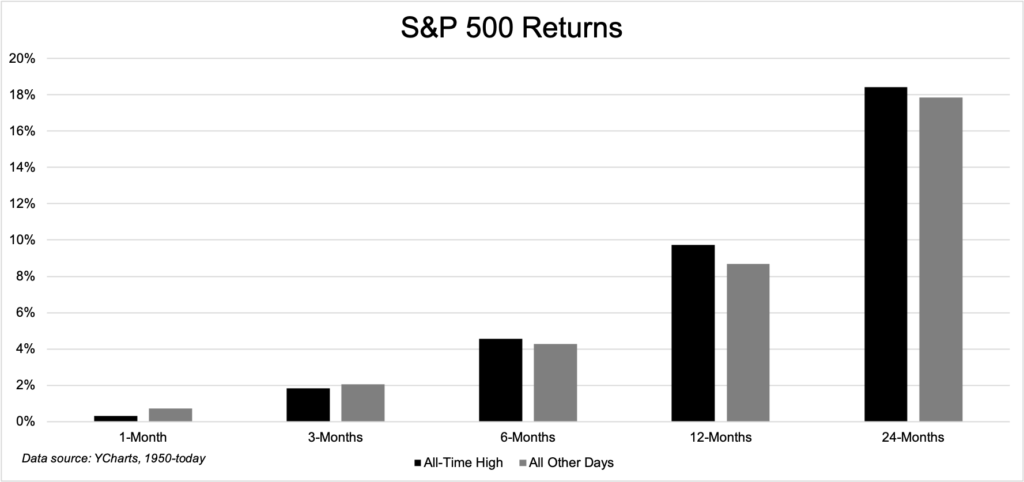

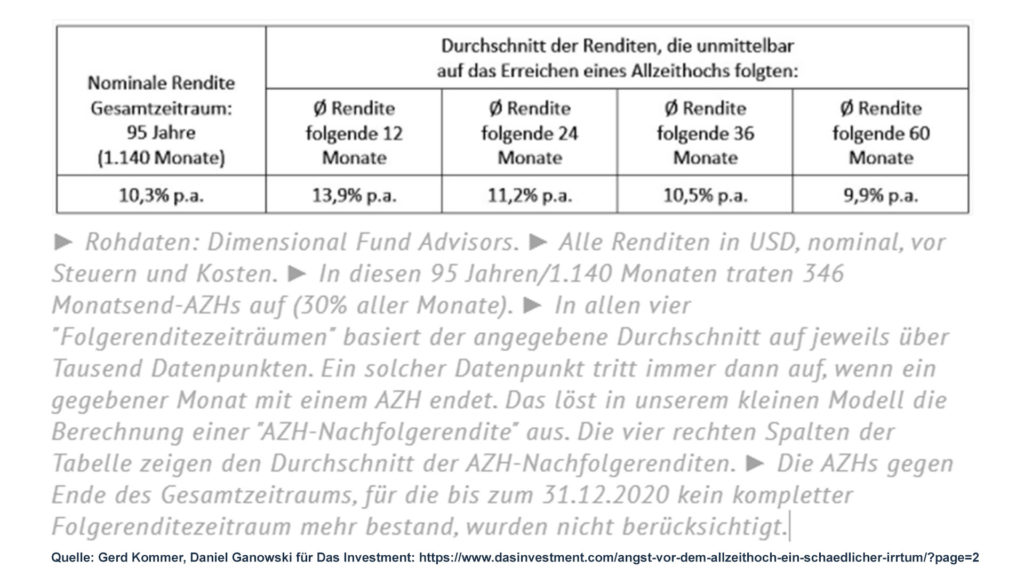

Auf kurze Sicht ist die Performance nach All-Time Highs minimal schwächer, aber 6, 12 und 24 Monate nach einem neuen Rekordhoch ist die Performance besser als wenn man die gleichen Zeiträume nach Tagen ohne Rekordhoch betrachtet. Gerd Kommer und Daniel Ganowski haben in einem Artikel für „Das Investment“ sogar noch einen längeren Zeitraum gewählt. Sie betrachten Daten seit 1926 und kommen zu einem ähnlichen Ergebnis:

Auch hier zeigt sich: In den 12, 24 und 36 Monaten nach einem Allzeithoch entwickelte sich der Markt im Schnitt sogar besser als im Durchschnitt aller betrachteten Zeiträume.

Das war die Vergangenheit – ob es in Zukunft auch so sein wird, werden wir sehen. Aber alleine die Tatsache, dass ein Markt auf einem Rekordniveau notiert, sagt noch nichts darüber aus, ob es von dort aus abwärts geht. Aber dennoch hält gerade diese Faktor viele Investoren von weiteren Käufen ab. Damit das nicht passiert, sollte man sich eines vor Augen halten: Die absolute Höhe eines Indexstandes (oder auch eines Aktienkurses) sagt nichts über dessen Bewertung aus. Welche Methoden es zur Bewertung von Aktien gibt, habe ich in einem eigenen Artikel zusammengefasst.

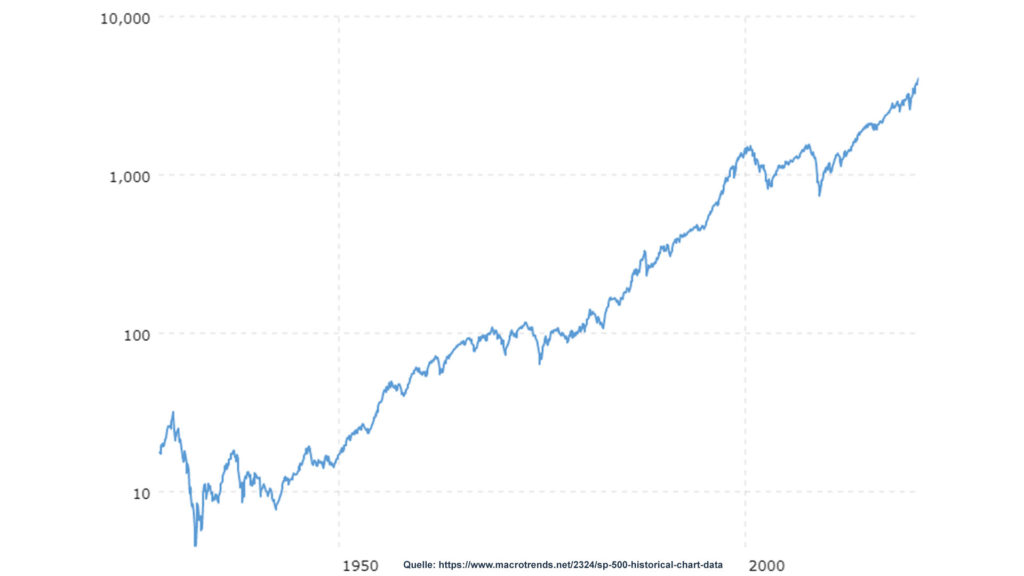

Ein weiterer Grund, warum viele Einsteiger Angst vor einem Investment am Allzeithoch haben, liegt in der Form der Chartdarstellung. Schauen wir uns zunächst mal den S&P 500 seit Anfang 1928 in der klassischen Darstellungsweise an.

Wenn Anleger so eine Fahnenstange sehen, bekommen sie oft Angst. Intuitiv denkt man, dass alles eine Blase und völlig überteuert ist. Dabei ist die lineare Darstellungsform, wie sie überwiegend vorzufinden ist, für lange Zeiträume nicht ideal. Schauen wir uns nun den Chart mal als logarithmischen Chart an:

Plötzlich sehen wir: Über sehr lange Zeiträume betrachtet steigt der Markt mehr oder minder relativ konstant, sieht man mal von den Jahren nach der Weltwirtschaftskrise und der Zeit des Zweiten Weltkriegs ab. Das Besondere an logarithmischen Charts: Die Abstände zwischen jeder Einheit auf der y-Achse sind nicht der gleiche absolute Betrag wie beim linearen Chart, sondern der gleiche prozentuale Betrag. Hier im Chart ist die nächste Stufe jeweils 10 Mal so hoch wie die vorhergehende Stufe, während es beim linearen Chart immer 500 Punkte sind. Aber 500 Punkte Kursanstieg von 500 auf 1.000 Punkte sind 100 Prozent, von 4.000 auf 4.500 Punkte sind es nur noch 12,5 Prozent. Von daher ist vor allem bei langen Zeiträumen der logarithmische Chart die bessere Wahl.

Wir sehen also, es gibt eigentlich keinen stichhaltigen Grund, nicht am Allzeithoch mit dem Investieren zu beginnen. Gerade für Anleger, die sehr langfristig anlegen und regelmäßig zum Beispiel über einen Sparplan einzahlen, gibt es keinen besseren Tag als heute mit dem Anlegen zu beginnen. Wer lang genug dabei bleibt, wird selbst dann, wenn er zum ungünstigsten Zeitpunkt beginnt, gar nicht so schlecht abschneiden. Ich habe das mal am Beispiel des japanischen Aktienmarktes aufgezeigt. Lasst Euch überraschen, was nach 30 Jahren, in denen der Markt gerade mal sein Ausgangsniveau wieder erreicht hat, aus einem Sparplan geworden ist.

Für alle, die jetzt starten wollen, habe ich noch einen Bonus: Quirion bietet für kurze Zeit einen Bonus von 100 € für alle Anleger, die über 12 Monate mindestens 50 € pro Monat in ETFs bei Quirion sparen. Alle Details findet Ihr in meinem Artikel.