Satte Ausschüttungen und gleichzeitig eine gute Kursentwicklung – da tun sich viele global anlegende Dividenden-ETFs schwer. Ich präsentiere Euch heute drei Dividenden-ETFs, bei denen der Auswahlprozess um eine Faktor-Prämie modifiziert wurde. Zudem zeige ich Euch, welche Quality Dividenden ETFs für welchen Anleger geeignet sind.

Vor gut zweieinhalb Jahren habe ich mir die drei volumenstärksten reinen globalen Dividenden-ETFs vorgenommen und dabei vor allem die Systematik bemängelt, nach der die Werte ausgesucht werden. Die Folge ist, dass die ETFs langfristig meist deutlich hinter einem Investment in einem einfachen MSCI World oder FTSE All-World ETF hinterherhinken. Wer sich mit etwas niedrigeren Ausschüttungen als bei den reinen Dividenden-ETFs begnügt, hat die Chance mit den richtigen Quality-Income-ETFs ordentliche Ausschüttungen und eine attraktive Gesamtperformance zu erhalten. Drei davon nehme ich im Nachfolgenden unter die Lupe.

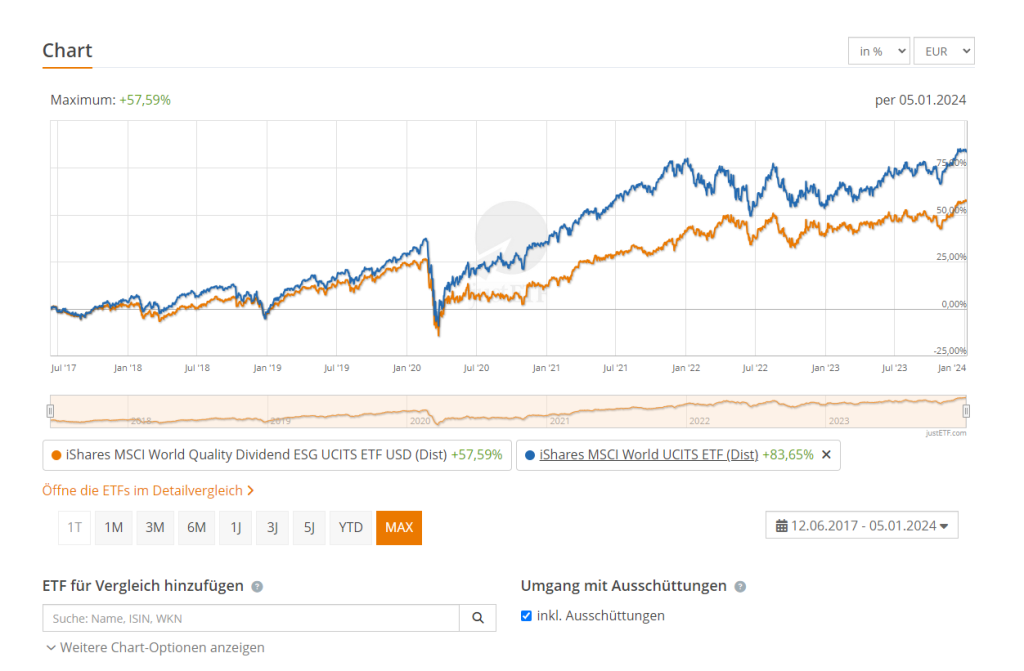

Wie bewerkstelligen die ETFs nun dieses Kunststück? Schauen wir uns dazu mal den Auswahlprozess der drei den ETFs zu Grunde liegenden Indizes an. Basis des Fidelity Global Quality Income Index ist der S&P Developed Ex-Korea BMI Index. Dieser enthält 7.479 Titel, wovon allerdings nur die 2.000 Werte mit der höchsten Marktkapitalisierung (Freefloat als Basis) für den Fidelity Global Quality Income Index dienen. Für alle Nicht-Banken, werden nun die beiden Faktoren Income und Quality betrachtet. Bei Income wird die Dividendenrendite der vergangenen zwölf Monate betrachtet. Das ist nicht wirklich die beste Methode, da bei Schockereignissen, bei denen einem individuellen Investor bereits klar ist, dass es bald keine Dividende mehr geben wird, die Auswahl nur sehr langsam verändert wird. Aber der zweite Teil des Auswahlprozesses, das Quality-Kriterium, mildert das etwas ab. Hier fließen drei Faktoren jeweils gleichwertig in die Berechnung mit ein: Die operative Cash Flow-Marge, die Gesamtkapitalrendite (ROIC, Return on Invested Capital) sowie die Stabilität des Free Cash Flow. Bei Banken werden die Eigenkapitalrentabilität (Return on Equity) und das Debt to Assets Ratio, also die Verschuldungsquote, als Qualitätskriterien herangezogen. Grundsätzlich findet das Rebalancing einmal im Jahr statt, und zwar am 3. Freitag im Februar. Dazwischen gibt es aber Anpassungen, wenn ein Indexbestandteil keine Dividende mehr zahlt oder Ausschlusskriterien bezüglich kontroverser Geschäftsaktivitäten zutreffen.

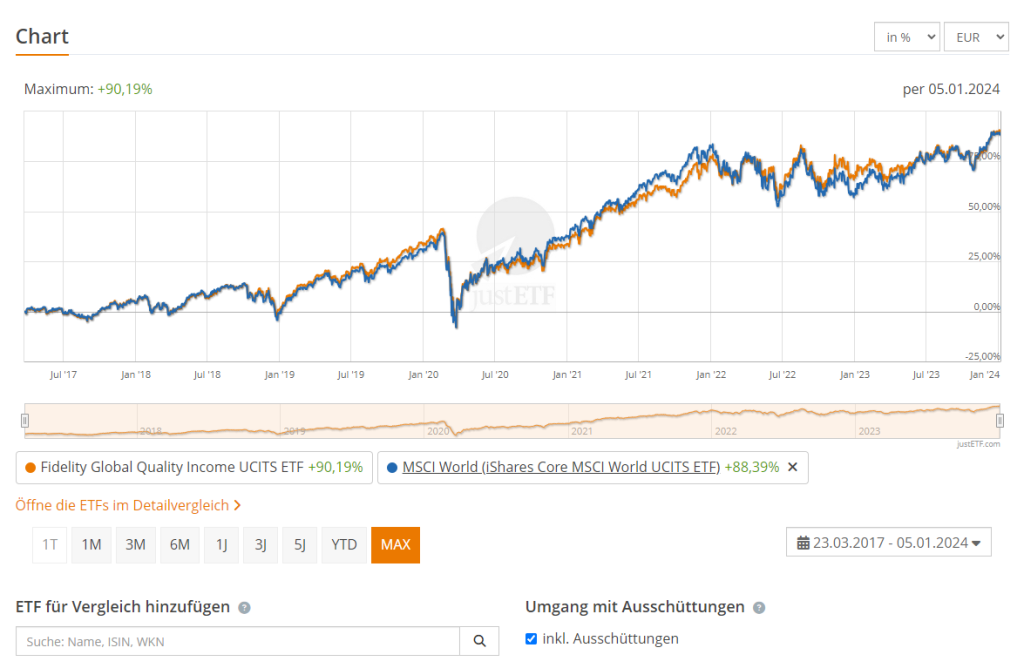

Schauen wir uns nun mal den Chart im Vergleich zu einem MSCI World ETF an, und zwar seit der Emission des Fidelity Global Quality Income ETFs. Beide ETFs liegen (berechnet als Performance-Variante, also inkl. Ausschüttungen) nahezu gleichauf. Es gab in der Vergangenheit immer mal wieder leichte Abweichungen, mal war der eine, mal der andere ETF vorne, aber nach fast sieben Jahren doch ein sehr hoher Gleichlauf. Ein in meinen Augen entscheidender Punkt in der Indexberechnung ist, dass er eine gegenüber dem Basisindex unveränderte Gewichtung bezüglich Sektoren (Global Industriy Classification Standard (GICS) und auch Ländern einnimmt. Ergo: Man investiert nach gleicher Länder- und Branchengewichtung, aber in die dividendenstärkeren Werte mit besseren Qualitätsrankings. Die Folge ist eine mit 3,08 Prozent deutlich höhere Ausschüttungsrendite (2023) als die 2023 erzielten rund 1,56 Prozent bei einem normalen MSCI World.

Mit 460 Millionen Euro ist schon ein ordentliches Volumen in dem ETF. Noch mehr bringt allerdings der WisdomTree Global Quality Dividend Growth ETF auf die Waage, nämlich fast eine Milliarde in der ausschüttenden und der thesaurierenden Variante zusammen. Zunächst fällt neben dem höheren Volumen auch auf, dass mit 593 Aktien deutlich mehr Wertpapiere als bei dem ETF von Fidelity (254 Werte) enthalten sind. Beide ETFs beschränken ihr Auswahluniversum zudem auf die entwickelten Länder. WisdomTree verwendet ebenfalls ein kombiniertes Ranking, und zwar aus Wachstums- und Qualitätsfaktoren. Damit die Firmen für den ETF in Frage kommen, muss die Marktkapitalisierung bei mindestens zwei Milliarden US-Dollar liegen. Zudem muss die Gewinnrendite über der Dividendenrendite liegen, es darf also nicht aus der Substanz ausgeschüttet werden. Bei der Auswahl spielen drei Faktoren eine Rolle: Zu 50 Prozent wird nach dem mittelfristig geschätzten Gewinnwachstum gewichtet. Mit je 25 Prozent gehen die Eigenkapitalrendite (Return on Equity, ROE) sowie die Gesamtkapitalrendite (Return on Assets, ROA) in den Auswahlprozess ein. Hier wird jeweils der Durchschnitt der vergangenen drei Jahre herangezogen. Daneben gibt es noch ein paar Regelungen für Spezialfälle. Anschließend werden die 600 Unternehmen mit den besten Rankings ausgewählt. Zudem müssen sie die ESG-Kriterien von WisdomTree erfüllen.

Für die Gewichtung der einzelnen Werte wird nun der sogenannte Cash Dividend Factor herangezogen. Es wird für jede gewählte Firma errechnet, wie viele Dividenden sie in Summe auszahlt. Hieraus entsteht ein um die Dividendenhöhe modifizierter, kapitalisierungsgewichteter Index. Das bedeutet, dass am Ende doch wieder die großen Player dominant sind. Ein Unternehmen mit 1.000 Milliarden US-Dollar Börsenwert und 0,1 % Dividendenrendite ist dann genauso hoch vertreten wie ein Unternehmen mit 10 Milliarden US-Dollar Börsenwert und 10 Prozent Dividendenrendite. Werte mit einer Marktkapitalisierung von mehr als 10 Milliarden US-Dollar machen 91,7 Prozent des ETFs aus. Die Ausschüttungsrendite war 2023 mit 2,05 Prozent nur noch etwas höher als die eines MSCI World ETFs.

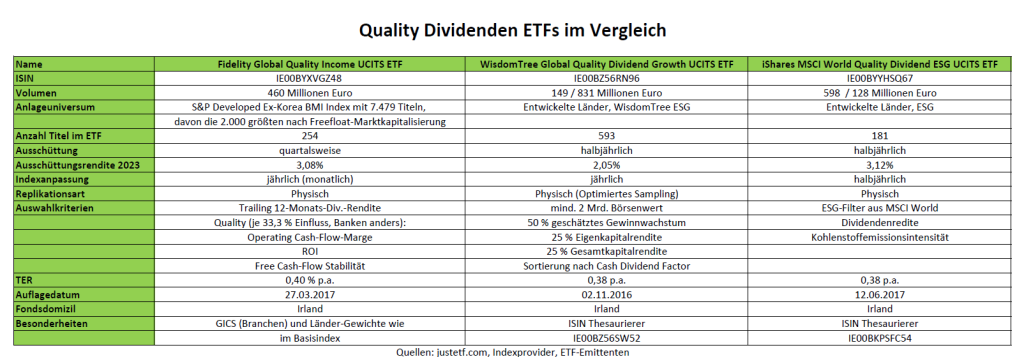

Bei einem Blick auf die langfristige Performance seit Emission des WisdomTree Global Quality Dividend Growth ETFs fällt auf, dass dieser besser lief als der MSCI World. Etwas anders sieht das auf Sicht des letzten Jahres sowie der letzten drei Jahre aus. Da lag der normale MSCI World etwas vorne. Aber auffällig ist, dass ein wesentlich höherer Gleichlauf zum MSCI World Quality Factor ETF besteht. Das legt die Vermutung nahe, dass die Outperformance beim WisdomTree Global Quality Dividend Growth ETF nicht vom Faktor Dividend, sondern vom Faktor Quality kommt. Mehr zu den Faktor-ETFs findet Ihr in meinem vor einiger Zeit verfassten Artikel zu Faktor-Prämien. Da es den MSCI World Quality ETF nur als thesaurierende Variante gibt, ist der WisdomTree Global Quality Dividend Growth ETF in der ausschüttenden Variante eine interessante Alternative.

Der dritte globale Quality Dividend ETF, den ich mir angeschaut habe, ist der iShares MSCI World Quality Dividend ESG UCITS ETF. Basis ist der MSCI World Index. In einem ersten Schritt werden dort die ESG-Kriterien angewendet und Firmen aussortiert, die durchs ESG-Raster fallen. Damit sind zum Beispiel Waffenhersteller, aber auch Tabak- und Kohle-Unternehmen, außen vor. Anschließend fallen Firmen raus, die keine Dividende zahlen, sowie Firmen, deren Dividende je Aktie in den vergangenen fünf Jahren nicht gestiegen ist. Darauf baut ein Qualitätsscreening auf. Firmen mit einem negativen Sector-Relative-Quality Z-Score (Eigenkapitalrentabilität, Volatilität der Ergebnisse, Schuldenquote) fallen raus. Obendrein spielt auch das Streben nach einer Reduktion des CO2-Ausstoßes mit in die Auswahl rein. Nach allen Filtern bleiben aktuell 181 Aktien im ETF übrig. Die Anpassung des MSCI World High Dividend Yield ESG Reduced Carbon Target Select Index erfolgt halbjährlich.

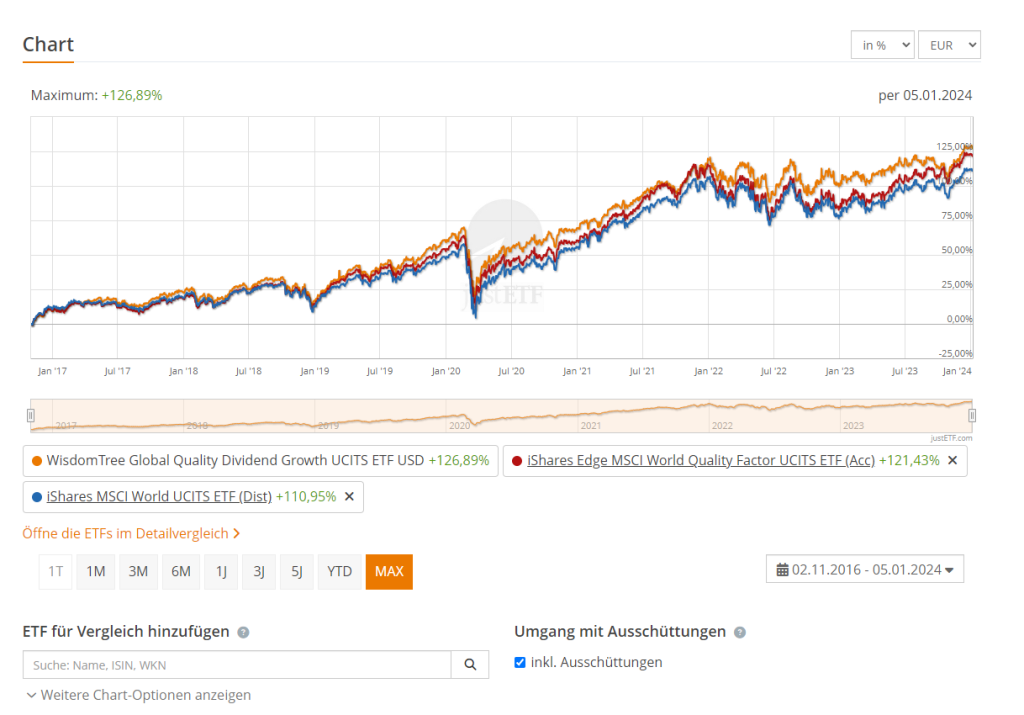

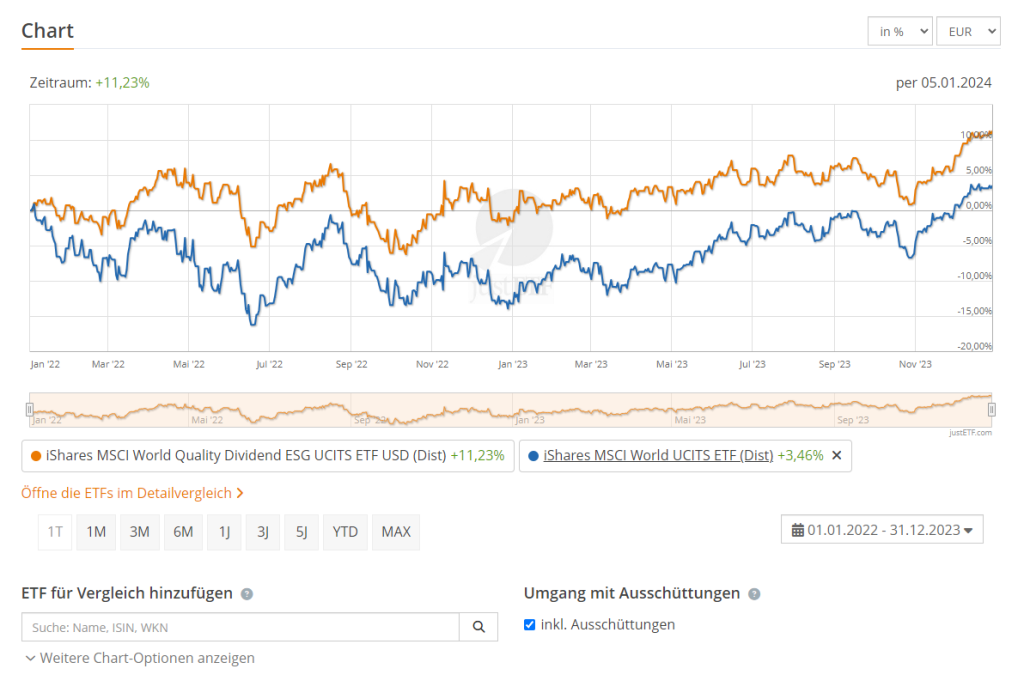

Werfen wir einen Blick auf die Performance: Die ist leider sehr ernüchternd. Der Index hängt über weite Strecken hinter dem MSCI World zurück. Auffällig vor allem die Phase ab dem Sommer 2020. Vermutlich hängt das auch hier wieder am extrem starken Dividenden-Fokus. Bei der Betrachtung ist zu berücksichtigen, dass der Index am 1. Juni 2022 geändert wurde. iShares hat vom MSCI World High Dividend Yield Index auf den MSCI World High Dividend Yield ESG Reduced Carbon Target Select Index umgestellt.

Vergleichbar zu den klassischen Dividenden-ETFs generierte er im Wesentlichen nur während der Marktschwäche im Jahr 2022 eine Outperformance. In der Phase hoher Unsicherheit an den Märkten und während der Schwäche der Techwerte blieben die Schwankungen des iShares MSCI World Quality Dividend ESG ETFs vergleichsweise gering. Mit 3,12 Prozent lag die Dividendenrendite 2023 nahezu doppelt so hoch wie beim normalen MSCI World ETF.

Bei den Kosten nehmen sich die drei ETFs nicht viel. Die Gesamtkostenquote liegt bei 0,38 bis 0,40 Prozent pro Jahr doch deutlich über dem der großen Welt-ETFs. Unter Performancegesichtspunkten dürfte der WisdomTree Global Quality Dividend Growth UCITS ETF langfristig der attraktivste der drei ETFs sein, das liegt allerdings meiner Ansicht nach ganz und gar nicht am Dividendenfaktor, sondern eher daran, dass die Dividende außer im Namen dann nur noch eine sehr untergeordnete Rolle spielt. Geschicktes Marketing, dass Anleger bedient, die gerne eine Dividendenstrategie in ETF-Form haben möchten, aber dennoch auf eine gute Gesamtperformance stehen.

Anders beim Fidelity Global Quality Income UCITS ETF mit seinem etwas mehr als drei Prozent Dividendenrendite und seinem sehr hohen Gleichlauf mit dem normalen MSCI World ETF ist er eine passable Alternative für alle Anleger, welche die solide Performance eines Weltindex möchten und gleichzeitig auf eine hohe Ausschüttung aus sind.

Für den dritten ETF im Bunde, den iShares MSCI World Quality Dividend ESG UCITS ETF gilt eigentlich das, was ich vor gut zweieinhalb Jahren über die drei damals vorgestellten reinen globalen Dividenden-ETFs geschrieben habe: „Eignen sich Dividenden-Welt-ETFs nun als Beimischung in einem ETF-Portfolio? Das einzige Szenario, für das ich einen die Schwankungen dämpfenden und die Rendite erhöhenden Effekt durch die Beimischung von Dividenden-Welt-ETFs sehe, ist, wenn es zu einem Rückgang der Technologiewerte und zu einer Underperformance der US-Aktien kommt. In beiden Szenarien sind die Gewichtungen in den Dividenden-ETFs so, dass es zu einer Outperformance kommen sollte. Allerdings dürfte das nur von vorübergehender Natur sein.“ Das Jahr 2022 hat eindrucksvoll diesen Zusammenhang belegt. Und bei dem ETF von iShares ist leider wenig vom Quality-Kriterium und dafür sehr viel vom Einfluss eines Dividenden-Screenings zu sehen, weshalb viel dafür spricht, dass er sich ähnlich vehalten sollte.

Obendrein sollte man bei allen drei vorgestellten ETFs bedenken, dass sie nur die entwickelten Länder und nur Mega-, Large- und Mid-Caps abdecken. Sowohl die Emerging Markets als auch Small Caps bleiben außen vor. Daher sollten die ETFs nur ein Baustein von vielen in einem ETF-Portfolio sein. Dazu gibt es in den nächsten Monaten spezielle Artikel. Wenn Ihr die nicht verpassen wollt, dann tragt Euch jetzt hier unten in den kostenfreien Newsletter ein.

Bild von Gerd Altmann auf Pixabay