Der Einstieg ins Investieren ist bei jedem individuell: Der eine beginnt mit einem Sparplan, der andere liest jahrelang Bücher, bevor er startet, und ein Dritter zockt gleich mit Pennystocks und Derivaten. Eines haben die meisten jedoch gemein: Sie machen den ein oder anderen Fehler. Heute analysiere ich für Euch, was meine zehn größten Fehler in den ersten Jahren an der Börse waren.

Das erste Mal, dass ich etwas von Aktien gehört habe, war im Jahr 1987. Ich war damals noch keine zwölf Jahre alt, als mein Vater kurz nach dem Crash die ersten Aktien gekauft hat. Er hat mich schnell für die Materie begeistert und ich habe in der Folgezeit viel gelesen und Börsenspiele mitgemacht. So hab ich mich fit in der Materie gefühlt und nachdem ein Auftrag, den ich mit 17 bereits erteilt hatte, nicht ausgeführt wurde, war es am Tag nach meinem 18. Geburtstag soweit: Ich hab mein erstes Wertpapier gekauft, einen Optionsschein auf das DM/US-Dollar-Verhältnis. Und das war auch mein Fehler Nummer 1.

Fehler #1: Zu spekulativ investiert

Am Aschermittwoch 1994 hatte ich also endlich mein erstes Wertpapier gekauft. Aber anstatt mit einem soliden Blue Chip, also einer Aktie eines großen und bekannten Unternehmens, oder mit einem Fonds – ETFs gab es damals in Deutschland noch nicht – zu starten, hab ich gleich mit einem Optionsschein, einem Hebelprodukt, losgelegt. Schließlich hatte ich die Jahre vorher auf dem Papier prima investiert und alles hat gut funktioniert. Was sollte also schief gehen? Naja, am Ende alles. Diesmal wollte der Dollar einfach nicht in die von mir erwartete Richtung laufen und der Schein verlor nach und nach an Wert. Ich hatte viel zu spekulativ gestartet, bestärkt dadurch, dass auf dem Papier vorher alles recht gut gelaufen ist. Aber im echten Leben und mit echtem Geld macht einem die Psychologie dann erst einmal einen gehörigen Strich durch die Rechnung. Daher mein Tipp: Mit sehr konservativen Produkten und kleinen Beträgen beginnen und nach und nach aufstocken.

Fehler #2: Verlierer nachgekauft

An meinen ersten Fehler hat sich auch gleich mein zweiter angeschlossen: Statt zu begreifen, dass ich mich in meiner Meinung zum Dollar geirrt hatte, beharrte ich darauf, dass der Markt falsch liegt und dass er es schon irgendwann erkennen würde. Ich hab nicht nur den alten Schein eisern behalten, sondern hab noch einen zweiten DM/US-Dollar-Optionsschein gekauft. Diesmal mit höherem Hebel und kürzerer Laufzeit. Ich war mir so sicher, dass ich richtig liege. Naja, Ihr ahnt, wie das ausgegangen ist. Am Ende hatte ich bei beiden Scheinen einen Totalverlust. Meine Lehre aus Fehler #2: Verlierer niemals nachkaufen.

Fehler #3: Befürchtet, dass solche Chancen nie wieder kommen.

Meine erste ausgeführte Börsenorder war der oben erwähnte DM/US-Dollar-Optionsschein. Davor hatte ich zwischen Weihnachten und Silvester 1993 als 17-jähriger bereits meine erste Börsenorder platziert: Ich wollte einen Optionsschein auf Mitsubishi Oil kaufen, da ich seinerzeit von einem steigenden Ölpreis und von steigenden Kursen in Japan ausging. Da der Markt für den Schein sehr eng war, habe ich limitiert, aber ich kam mit meinem Limit nicht zum Zug. Der Schein ist in den anschließenden Monaten um mehrere 100 Prozent gestiegen und ich hab mir immer nur gedacht: „So eine Chance kommt nie wieder, das war so klar, dass der durch die Decke geht“. Interessanterweise beobachte ich genau diese Reaktion bei vielen Anlegern, die jetzt an der Börse aktiv werden. Alles muss ganz schnell gehen, möglichst viel Cash frei machen, um kaufen zu können. „So eine einmalige Gelegenheit muss man doch nutzen“, denken viele. Aber auch hier: Gemach, gemach, es gibt auch morgen noch viele gute Gelegenheiten an der Börse.

Fehler #4: Auf gehypte Aktien gesetzt

Eine der ersten Aktien, die ich dann gekauft habe, war das Papier von Omega Environmental. Die Firma war ein junges, dynamisches US-Unternehmen, das sich dem Umweltschutz verschrieben hatte. Empfohlen wurde das Papier von einem Experten in der Sendung 3sat-Börse. Der Experte und die Aktie hatten eine hervorragende Performance. Nachdem ich eine Weile zugesehen hatte, wollte ich auch mit von der Partie sein und bin eingestiegen. Doch die Aktie floppte, wie so viele Aktien aus gehypten Themen. Damals war es Umweltschutz (und mit Ballard Power ein paar Jahre später auch schon mal die Brennstoffzelle) und heute ist es Cannabis, Wasserstoff und Krypto-Themen. Meist geht die Rechnung allerdings am Ende nicht auf. Bei Omega Environmental gab es schlussendlich ein paar Aktien aus einer Class Action (Schadensersatzprozess), da das Management betrogen hatte. So erhielt ich 1997 mein erstes Historisches Wertpapier. Finger weg also von Branchen, die aktuell ein Modetrend sind, deren Aktien sind oftmals völlig überteuert.

Fehler #5: Auf Tipps anderer gehört

Fehler #5 hängt eng mit Fehler #4 zusammen: Ich habe die Aktie im Wesentlichen wegen der Empfehlung in der Fernsehsendung gekauft. Das dort vorgestellte Depot entwickelte sich richtig gut. Warum, hab ich erst später erfahren. Als Referenz für das Börsenspiel wurde immer der Kurs am Freitagmittag genommen. Die Experten haben meist kleine Werte mit geringem Börsewert und einer guten Story gewählt. Wenn man dann am Montag an der Börse kaufen wollte, war der Kurs oft schon 5, 10 oder sogar 20 Prozent höher als am Freitag. Es war also gar nicht möglich, im realen Leben die dort gezeigte Performance zu erzielen. Hinterfragt immer, warum jemand welche Aktie empfiehlt, ob er eventuell noch andere Interessen als die offensichtlichen hat.

Fehler #6: Aktien gekauft, die gefallen waren

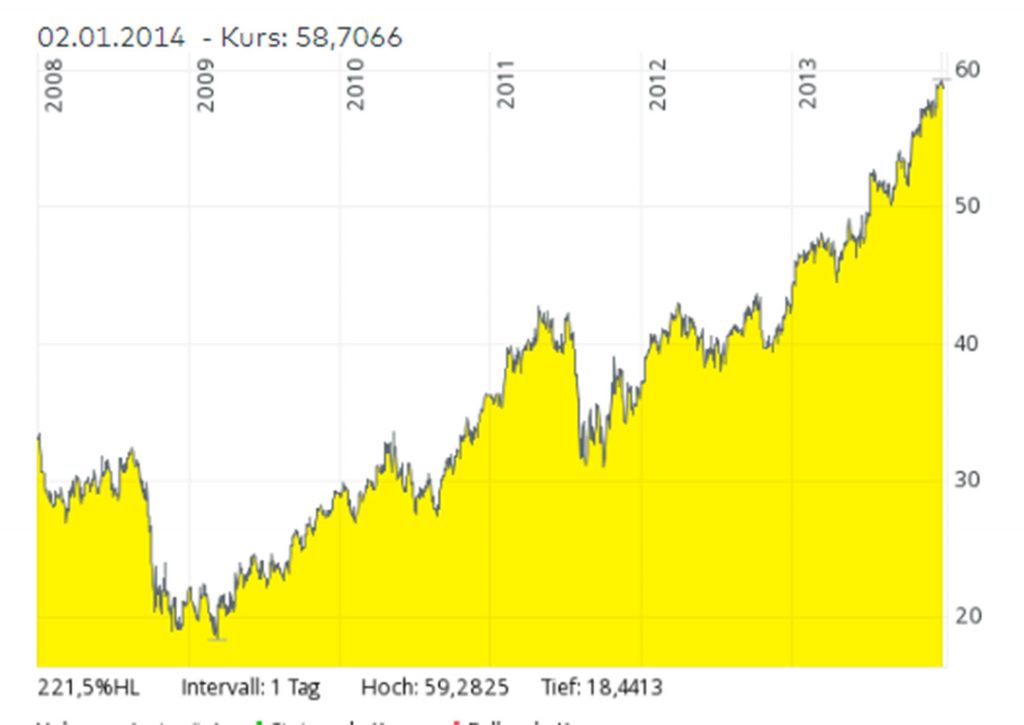

Den nächsten Fehler begehen meiner Ansicht nach aktuell viele Investoren, die noch nicht sehr lange an der Börse aktiv sind. Darauf lässt zumindest ein Blick auf die von Privatanlegern am häufigsten gekauften Aktien schließen: Lufthansa, TUI, Daimler, Carnival, Aurora Cannabis oder Wirecard sind dort regelmäßig vertreten. Aktien, die stark gefallen sind, üben auf Investoren eine magische Anziehungskraft aus. Das ist meiner Ansicht nach sehr psychologisch bedingt. Schauen wir uns mal den folgenden Chart an:

Die Aktie war schon auf mehr als 30 € und notiert jetzt bei knapp unter 15 Euro. Sie scheint einen Boden gefunden zu haben. Und nun suggeriert der Kursverlauf uns, dass die Aktie ja Luft bis rund 30 Euro hat, da sie früher ja schon mal dort war. Aus diesem Grund kaufen viele Investoren gerne gefallene Papiere. Schauen wir nun an, wie sich das Papier weiter entwickelt hat.

Von 15 Euro aus ging es noch mal 50 Prozent bergab bis auf rund 7,50 Euro. Und ich verrate Euch auch, um welches Unternehmen es sich handelt: Es ist die Lufthansa. Schon vor dem Corona-Crash hatte die Airline mit sinkenden Gewinnen zu kämpfen, Corona gab ihr dann denn Rest. Schauen wir uns noch ein anderes Beispiel an:

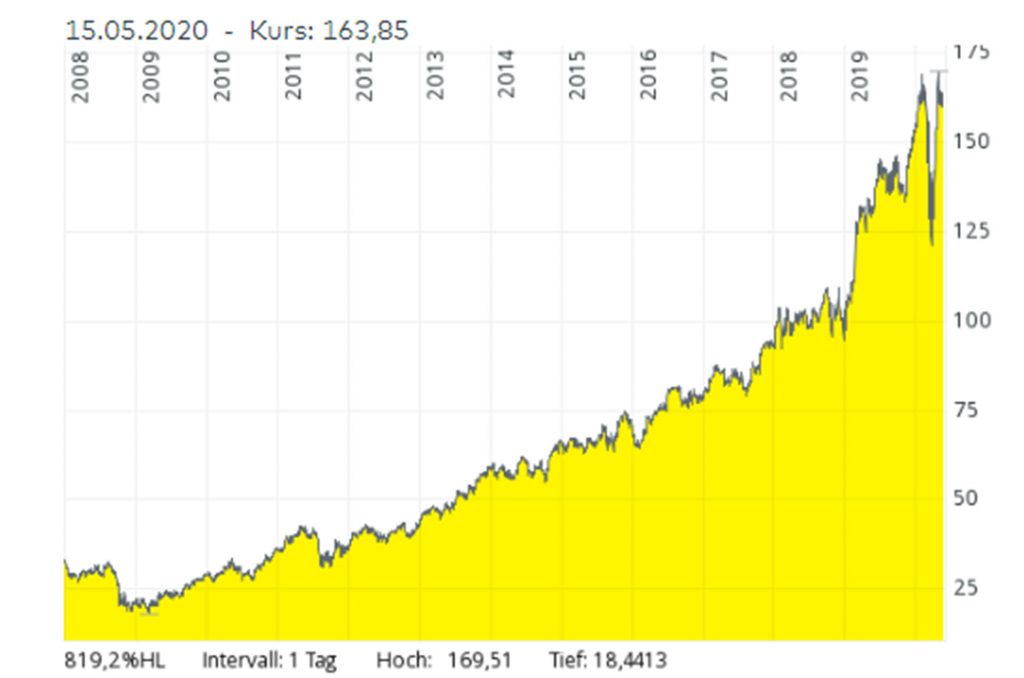

Hier das genaue Gegenteil: Ein Highflyer. Die Firma hatte 2008/09 auch unter der Finanzkrise gelitten, aber die Aktien waren Anfang 2010 schon wieder auf dem Niveau von vor der Finanzkrise zurück. Bis 2013 stieg die Aktie gar um mehr als 200 Prozent. Wahnsinn. „Welch verrückter Anleger kauft denn auf diesem Niveau noch“, haben sich damals sicher viele gedacht. Und in der Tat fällt es vielen Anlegern schwer, Aktien, die auf Rekordstand notieren, noch zu kaufen. Hier besteht der genau gegenteilige Effekt wie bei Lufthansa: Die Aktie ist im Chart „oben“ angekommen. Das nimmt vielen die Fantasie für weiter steigende Kurse. Aber schauen wir mal, wo die Aktie heute steht:

Inzwischen ist der Kurs bei 163 US-Dollar. Das sind 180 Prozent mehr als Ende 2013. Bei dieser Aktie handelt es sich um das Wachstumsunternehmen Danaher, das in den Bereichen wie Life Science, Biopharma und Diagnostik aktiv ist. Ein Kurs am All-Time-High ist zwar keine Garantie, dass die Aktie weiter steigt, aber man sollte sich im Gegenzug nicht davon abhalten lassen, eine Aktie nicht zu kaufen, nur weil sie am Allzeithoch steht.

Fehler #7: Drang ständig handeln zu wollen

Gegen Fehler #7 muss ich bis heute noch massiv ankämpfen. Es ist erwiesen, dass es am sinnvollsten ist, Aktien von guten Unternehmen zu kaufen und liegen zu lassen. Ein guter Freund, der in der Bank arbeitet, hat mir davon erzählt, dass sie in der Bank mal eine Untersuchung gemacht haben, welche Privatanleger-Depots sich wie entwickeln. Ergebnis: Die Depots, die nicht angefasst worden sind, haben sich am besten entwickelt. Seither nennen sie es in der Bank „die vergessenen Depots“. Daher: Sucht Euch Aktien raus, deren Geschäft Ihr langfristig für interessant erachtet, und „zwingt“ Euch dazu, die auch zu behalten und nicht bei kleinstem Gewinn den mitnehmen zu wollen.

Fehler #8: Zu kurzfristig gedacht

Fehler 7 und 8 hängen eng zusammen. Neben dem Drang danach, ständig in Aktion zu sein, kommt hinzu, dass die meisten Anleger zwar die langfristige Performance von Aktien von rund 7 bis 8 Prozent pro Jahr kennen, aber dennoch sehen, dass auch in einer oder zwei Wochen mal 30, 50 oder gar 100 Prozent möglich sind. Und das weckt die Gier. So war es auch bei mir und so ergeht es auch sicher einigen von Euch. Aber an der Börse ist es wie im richtigen Leben: Man überschätzt, was man kurzfristig erreichen kann und man unterschätzt, was man langfristig erreichen kann. Das erste Mal, dass ich wirklich konsequent längerfristig investiert habe, war im Jahr 1997. Ich habe damals das Buch „Der Weg nach vorn“ von Bill Gates gelesen und es hat mich fasziniert, und die langfristige Vision, die er darin für Microsoft und für IT-Firmen insgesamt aufgezeigt hat, haben mich zum Kauf von Microsoft, Oracle, Intel, Amgen und McDonalds veranlasst. Und all diese Werte habe ich dann auch einige Jahre gehalten. Ich glaube, Microsoft war Ende 1999 mit das erste, das ich dann verkauft habe. Das Jahr 2000-Problem (Y2K) war damals ein ähnliches Thema wie der Brexit in den letzten Jahren. Und ich war mir sicher, wenn einer Probleme mit Y2K hat, dann Microsoft. Naja, hatten sie am Ende nicht.

Der Anlagehorizont war um die Jahrtausendwende bei mir dann schon deutlich ausgeprägter. Aber so richtig mega-langfristig wurde er erst Ende 2008. Ich hatte im Februar 2001 meine Aktien komplett verkauft, um das Eigenkapital für unser Haus aufzubringen, und danach nur noch einige Mini-Positionen hier und da mal besessen. Ende 2008 bin ich dann, angetrieben von der Steuerreform (alles, was vor Ende 2008 gekauft wurde, erzielt nach zwölf Monaten auf Dauer steuerfreie Kursgewinne) wieder mit Langfristinvestments, die ich heute noch habe, mit größerem Volumen an den Markt zurückgekehrt. Und seither suche ich mir meine Firmen auch unter dem Mega-Langfrist-Aspekt aus, da ich das Geld erst in rund 20 – 25 Jahren brauche. Der Performance hat es nicht geschadet. Daher mein Rat: Fokussiert nicht so sehr auf die Bewertung einer Firma, sondern eher auf die Perspektiven der Gesellschaft und der Branche auf Sicht von 10 – 20 Jahren.

Fehler #9: Keine klare Investmentstrategie gehabt

Wie viele von Euch habe ich am Anfang auch sehr viele Bücher gelesen – und ich lese auch heute noch viel. Dabei lernt man immer wieder neue Investmentansätze kennen, möchte neues ausprobieren. Und oft ist es auch so, dass man mit etwas Skin in the Game, also indem man überhaupt erst mal was kauft, sich ganz anders mit der Materie beschäftigt, als wenn man nur ein Buch nach dem anderen liest oder ein Video nach dem anderen zum Thema schaut. So sammelt sich dann eine bunte Mischung an Wertpapieren oder Finanzprodukten an, ohne, dass System dahinter steckt. In den letzten rund zehn Jahren habe ich für mich das DECKEL-Konzept entwickelt, das ich auch schon mal in einem eigenen Beitrag vorgestellt habe. Meine Finanzanlagen erfüllen weitgehend die sechs Kriterien. Darunter gibt es dann einzelne Strategien. Klar probier ich auch heute noch das ein oder andere mal aus und muss Lehrgeld zahlen, aber Versuchungen, den Markttrend der nächsten zwei Stunden zu erraten, oder ins fallende Messer bei den Tourismusaktien zu greifen, kann ich mit Leichtigkeit widerstehen.

Fehler #10: Ich habe Berkshire Hathaway nie gekauft

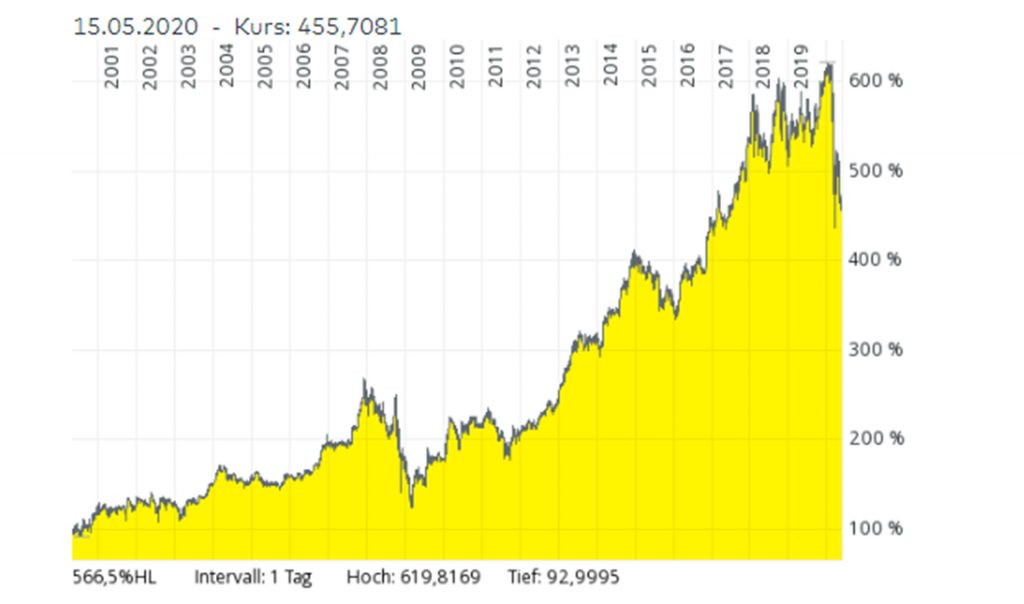

Vor ziemlich genau 20 Jahren war ich zusammen mit meiner Kollegin Gisela Baur in Omaha, Nebraska, um eine Reportage über die Hauptversammlung von Berkshire Hathaway, dem Woodstock der Kapitalisten, zu schreiben. Am Freitagabend haben wir uns bei einer Autogrammstunde von Warren Buffett angestellt, um mit ihm einen Termin für ein Interview zu vereinbaren. Dabei hat Buffett meine Dollar-Krawatte signiert (zeige ich im Video auch). Ich habe Buffett in diesen Tagen als wirklich bodenständigen Typen erlebt, der auch zu dem steht, was er immer wieder in seinen Briefen an die Aktionäre schreibt oder im Fernsehen sagt. Auf meine Frage hin, ob ein Crash der New Economy nicht auch Spuren in der Realwirtschaft hinterlassen würde, meinte er, dass die USA großartige Firmen hätten und auch das überstehen würde. Ich war von dem, was Warren Buffett und Charlie Munger bei Berkshire machten, vollkommen überzeugt, hab aber trotzdem nicht investiert. Warum? Buffett war kurz vor seinem 70. Geburtstag und ich hatte befürchtet, dass er nicht mehr lange aktiv sein wird können. Heute, 20 Jahre später, weiß ich wie ich mich geirrt habe, und seht selbst, wie sich seither die Aktie entwickelt hat:

Bonus-Fehler: Aktien nur aufgrund der Dividendenrendite kaufen

Zum Abschluss noch ein elfter Fehler, der mir selbst so noch nicht passiert ist, aber den ich im Moment bei vielen Anlegern in den diversen Communities sehe: Es werden Aktien, wie beispielsweise Shell, nur aufgrund der hohen Dividendenrendite gekauft. Was die meisten dabei aber komplett übersehen: Die Anpassung der Gewinn- und Dividendenprognosen hängt der Realität einfach hinterher. Als Shell die Dividende dann auf ein Drittel gekürzt hat, haben viele Anleger überstürzt verkauft, und gejammert: „Wenn Shell keine 15 Prozent Dividende mehr zahlt, dann will ich die Aktie auch nicht mehr“. Gerade in dieser Krisenzeit muss man als Anleger sehr vorsichtig mit den Prognosen und Schätzungen der Analysten sein. Oftmals gibt es Gründe dafür, warum Werte optisch billig erscheinen, in Wahrheit aber ein „Value Trapp“, also nur scheinbar günstig sind.

Viele von Euch werden den ein oder anderen Fehler sicher auch schon gemacht haben. Ich denke, es gibt zwei clevere Wege, um mit diesen Erfahrungen umzugehen. Der eine ist, und der erfordert viel Disziplin, sich diese Fehler immer wieder zu verinnerlichen und sie zu vermeiden. Wer hingegen nicht überzeugt ist, soll die Fehler ruhig selbst machen, das ist oftmals die beste Lehre. Ohne, dass ich am Anfang meiner Zeit als Anleger nicht so auf die Fresse gefallen wäre, hätte ich in den Jahrzehnten danach nicht so gut an den Märkten abgeschnitten. Aber ob gehypte Modeaktien wie Wasserstoff oder Canabis oder abgestürzte Werte wie Lufthansa oder TUI, sammelt die Erfahrungen mit kleinem Geld. Dann ist es ein gutes Investment.