Beim Blick auf ihr Portfolio haben viele Anleger sich gewundert, warum während der Rückgänge am Aktienmarkt gleichzeitig auch ihre Anleihe-ETFs mit in den Keller gerauscht sind. Im nachfolgenden Beitrag erkläre ich Euch, was Anleihen sind, wie sie funktionieren, welche Folgen Rendite-Änderungen am Kapitalmarkt haben und was Ihr bei Investments in Anleihen beachten solltet.

Die Zinsen sind in den vergangenen Jahren immer weiter gesunken, daher sind Anleihen etwas aus dem Fokus der Investoren geraten. Aber dennoch ist es für das Verständnis der Kapitalmärkte und auch anderer Finanzprodukte grundlegend, die Funktionsweise von Anleihen zu verstehen.

Anleihen, auch Obligationen, Rentenpapiere, Bonds oder festverzinsliche (wobei es auch variabel verzinste gibt) Wertpapiere genannt, werden im Groben durch drei Größen bestimmt:

Nominalwert: Es ist der Betrag, den der Anleger am Ende der Laufzeit pro Anleihe zurückbekommt.

Kupon: Er drückt aus, wie hoch die Verzinsung in Prozent während der Laufzeit ist. Oft werden die Zinsen ein Mal im Jahr gezahlt, es sind aber auch andere Intervalle möglich.

Laufzeit: Sie gibt an, wann der Nominalwert zurückgezahlt wird. Viele Anleihen werden am Ende komplett zurückgezahlt, aber es gibt auch Varianten, in denen Jahr für Jahr etwas getilgt wird.

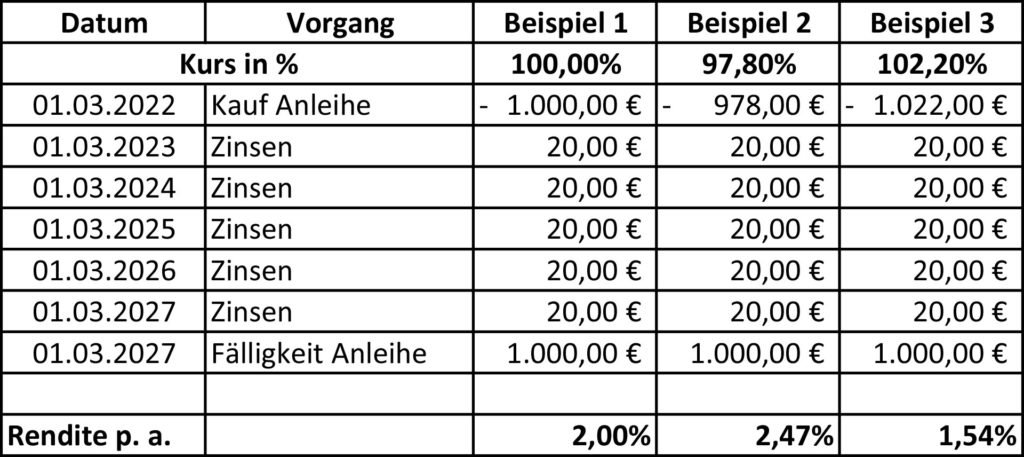

Diese drei Größen legen also fest, wann der Schuldner welche Beträge an die Inhaber der Anleihe zu zahlen hat. Schauen wir uns den Zahlungsstrom mal am Beispiel einer 2 % Anleihe im Nominalwert von 1.000 Euro und mit 5 Jahren Laufzeit an.

Kaufen wir die Anleihe im Beispiel 1 zum Nominalwert von 1.000 Euro direkt bei der Ausgabe, so zahlen wir 1.000 Euro für die Anleihe im Nominalwert von 1.000 Euro und erhalten in den folgenden fünf Jahren jeweils 20 Euro = 2 Prozent Zinsen und bei Fälligkeit den Nominalwert von 1.000 Euro. Unsere Rendite beträgt dann 2 Prozent pro Jahr.

Anleihen müssen aber nicht unbedingt zum Nominalwert ausgegeben werden. Sie können auch über oder unter dem Nominalwert ausgegeben werden, wie in den Beispielen 2 und 3 dargestellt. In Beispiel 2 bekommen wir die Anleihe im Nominalwert von 1.000 Euro für 978 Euro. Neben den fünf Zinszahlungen verdienen wir also auch noch 22 Euro am Zuwachs des Nominalwertes. Die Rendite steigt plötzlich auf 2,47 Prozent pro Jahr. Umgedreht im Beispiel 3: Wir kaufen die Anleihe 22 Euro über dem Nominalwert, statt der gezahlten 1.022 Euro bekommen wir nur 1.000 Euro plus 5 x 20 Euro Zinsen zurück, so dass die Rendite am Ende nur 1,54 Prozent beträgt. Es gibt also einen Unterschied zwischen dem Kupon, den man bekommt, und der Rendite, die man erzielt.

Die meisten Anleihen werden täglich an der Börse gehandelt. Mit den Kursen schwanken auch die Renditen. An den Beispielen 2 und 3 kann man sehr schön diesen umgedrehten Zusammenhang sehen: Steigen die Renditen für vergleichbare Anleihen, so bedeutet das fallende Kurse: Damit die Rendite von 2,00 Prozent auf 2,47 Prozent steigen konnte, musste der Kurs von 1.000 Euro auf 978 Euro fallen. Fällt die Rendite hingegen von 2,47 Prozent auf 1,54 Prozent, bedeutet dies umgedreht einen Anstieg des Kurses von 978 auf 1.022 Euro.

Wichtig: Die Börsennotiz von Anleihen erfolgt nicht in Euro und Cent, sondern in Prozent vom Nominalwert. Ein Kurs von 97,80 Prozent bedeutet bei einem Nominalwert von 1.000 € beispielsweise, dass wir 978,00 Euro bezahlen (plus gegebenenfalls Stückzinsen, aber dazu später mehr).

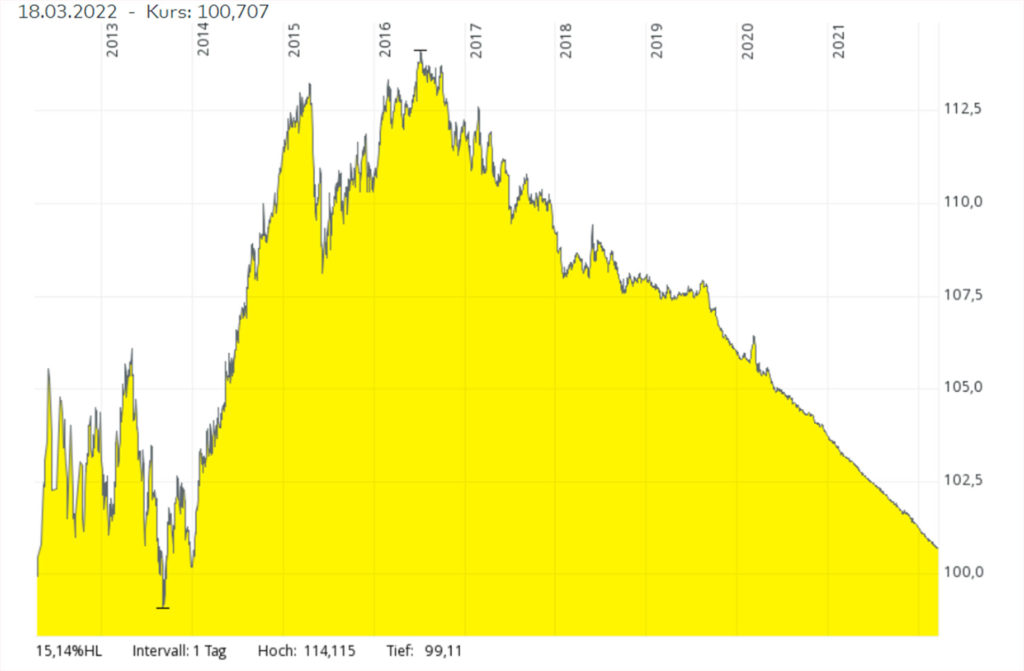

Mit abnehmender Restlaufzeit nähert sich der Kurs der Anleihe immer stärker wieder dem Nominalwert an. Das sehen wir sehr schön am Kursverlauf der zehnjährigen Bundesanleihe 2012/22, die am 4. Juli 2022 fällig wird und einen Kupon von 1,75 Prozent hat. Da der Kupon deutlich über dem aktuellen Renditeniveau (das bei Bundesanleihen mit dieser kurzen Laufzeit immer noch negativ ist) liegt, notiert die Anleihe über 100 Prozent. Dieser Aufschlag wird bis 4. Juli komplett abgebaut. An dieser Anleihe sieht man auch sehr schön, dass die Kurse der Anleihe in den ersten Jahren, als sie noch eine lange Restlaufzeit hatte, stärker auf Renditeveränderungen am Kapitalmarkt reagiert haben, als mit abnehmender Restlaufzeit.

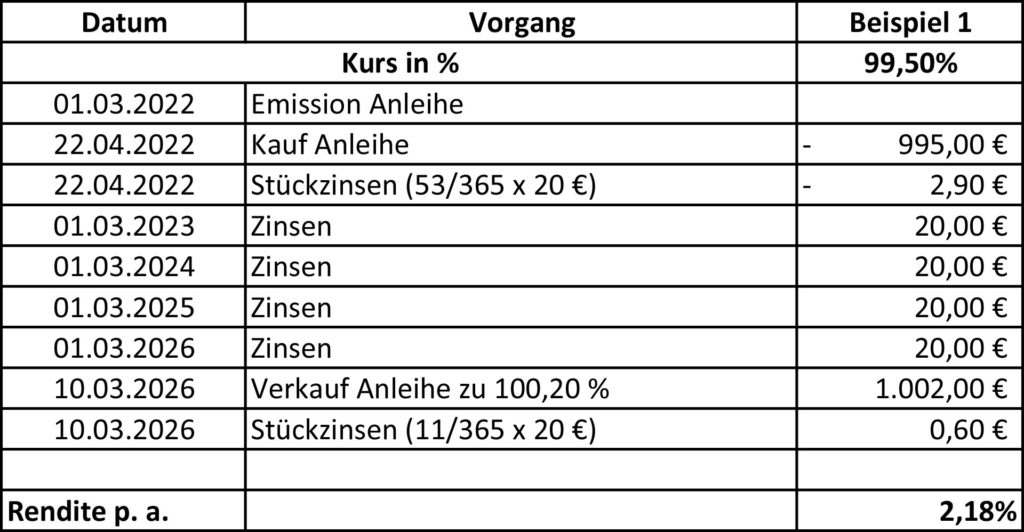

Im Vergleich zum Handel mit Aktien gibt es einige Unterschiede. Die Notierung in Prozent habe ich bereits erwähnt. Ein weiterer sind Stückzinsen. Während Anleger bei Aktien die Dividende erhalten, wenn sie an einen bestimmten Tag Aktionär waren, werden Zinsen auf den Tag genau abgerechnet. Wie das funktioniert, schauen wir uns am Besten wieder an einem Beispiel an.

Für die Zeit von der Emission am 1. März bis zum Kauf am 22. April sind bereits Zinsen für 53 Tage (Stückzinsvaluta ist am Tag nach dem Kauf) Zinsen aufgelaufen. Daher müssen wir neben den 995 Euro für die Anleihe auch 2,90 Euro Stückzinsen bezahlen. Nehmen wir an, wir verkaufen die Anleihe dann am 10. März 2026 zu angenommen 100,20 Prozent, so erhalten wir neben den 1.002 Euro Nominalwert auch noch für 11 Tage Zinsen (auch hier Stückzinsvaluta ist erst am 11.03.) in Höhe von 0,60 Euro.

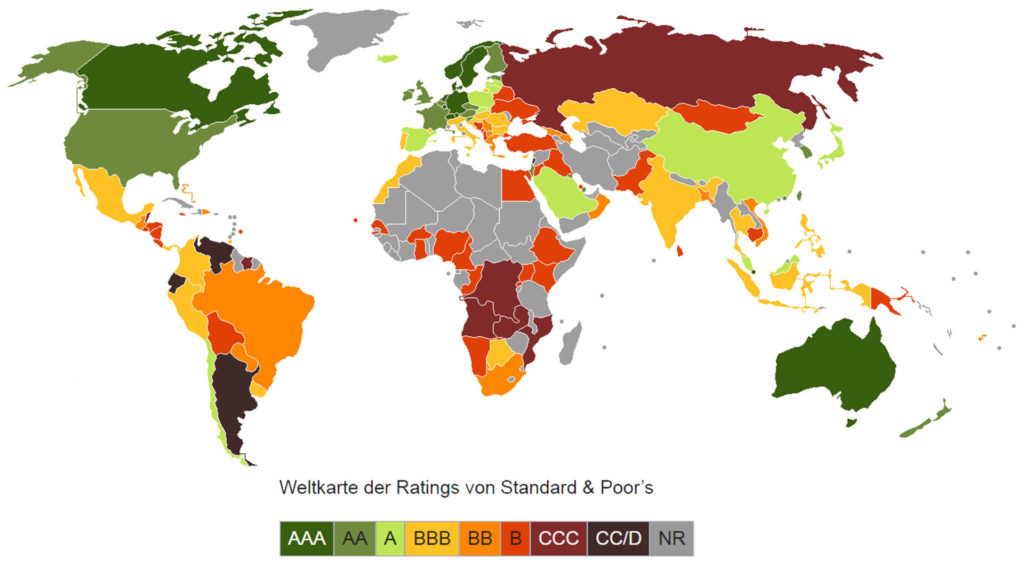

Anleihen werden gerne als risikoarme Investments dargestellt. Das lässt sich aber nicht immer so pauschal sagen. Grundsätzlich gibt es auch bei Anleihen Risiken. Wichtigster Risikofaktor ist das Emittentenrisiko. Denn nur, wenn der Emittent am Fälligkeitstag der Anleihe zahlungsfähig ist, bekommen wir den Nominalwert und die noch ausstehenden Zinsen auch zurück. Anleihen von Staaten wie den USA oder der Bundesrepublik Deutschland gelten als besonders sicher, weshalb hier die Zinsen auch niedriger sind als bei Anleihen von Griechenland oder Russland. Werden Zinsen und/ oder Rückzahlungen nicht geleistet, kann der Staatsbankrott eintreten – teilweise kommt es (wie im Fall von Griechenland) auch zur Restrukturierung von Staatsanleihen.

Um das Emittentenrisiko einzuschätzen nehmen Ratingagenturen wie Standard & Poors, Fitsch und Moodys Bonitätseinstufungen für Emittenten vor. Triple-A, also AAA, gilt hier als beste Bonität. Diese haben neben Deutschland nur noch wenige andere Staaten, wie Kanada, Australien, die Schweiz, die Niederlande, Norwegen oder Schweden. Schuldner können aber nicht nur Staaten, sondern auch Unternehmen sein. Und hier sind die Risiken oftmals höher, gerade bei kleinen Unternehmen. In den letzten rund zehn Jahren sind hier viele Anleger im Zuge der immer weiter gesunkenen Renditen auch auf Unternehmen mit schwacher Bonität ausgewichen. Aber hier hat sich eben dann auch gezeigt, dass Anleihen ebenfalls nicht risikofrei sind. Gerade bei vielen kleinen Firmen hat der hohe Kupon gelockt, und am Ende stand dann die Pleite. Das bedeutet dann zwar nicht immer Totalverlust, da es in der Insolvenz noch etwas Masse da ist, die verteilt werden kann, aber dennoch sind die Verluste oft sehr schmerzhaft. Bonitätsabstufungen führen regelmäßig dazu, dass die Renditen der betroffenen Anleihen steigen.

Ebenfalls zu beachten ist das Liquiditätsrisiko. Gerade im Corona-Crash war dies sehr klar zu spüren. Viele Unternehmensanleihen wurden nur mit sehr weiten Spreads zwischen An- und Verkauf gehandelt, größere Orders konnten damals oftmals gar nicht platziert werden.

Anleihen können nicht nur in Euro, sondern auch in anderen Währungen emittiert sein (auch von deutschen oder europäischen Firmen). Lautet der Nominalwert beispielsweise in Dollar, Schweizer Franken oder Yen, besteht naturgemäß ein Wechselkursrisiko.

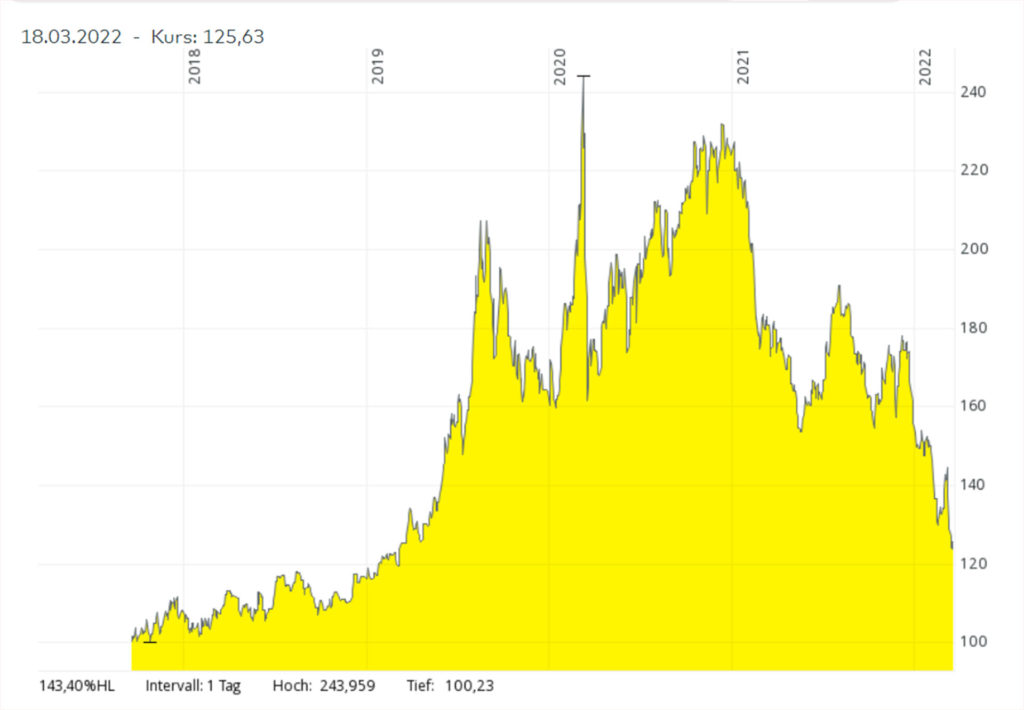

Ein letztes Risiko, nämlich das Zinsänderungsrisiko, hatte ich oben im Beispiel schon gezeigt. Steigen die Renditen am Anleihemarkt, führt dies zu fallenden Kursen bei den Anleihen (und umgekehrt). Je länger die Laufzeit, desto extremer das Zinsänderungsrisiko. Ganz extrem kann man das bei der 100-jährigen Anleihe aus Österreich mit Laufzeit bis 2117 sehen. Diese ging in der Spitze bis auf 240 Prozent hoch und notiert aktuell bei 125,63 Prozent. Steigen die Renditen weiter, dann wird der Kurs weiter sinken.

Bei allen Beträgen handelt es sich natürlich immer um nominale Werte. Angesichts der aktuellen Inflationsraten sind die nominalen Zahlungen zwar garantiert, aber so lange die Inflation über der Rendite von Anleihen liegt, verliert man real Geld. Sprich, man kann sich künftig weniger von dem Geld leisten als heute.

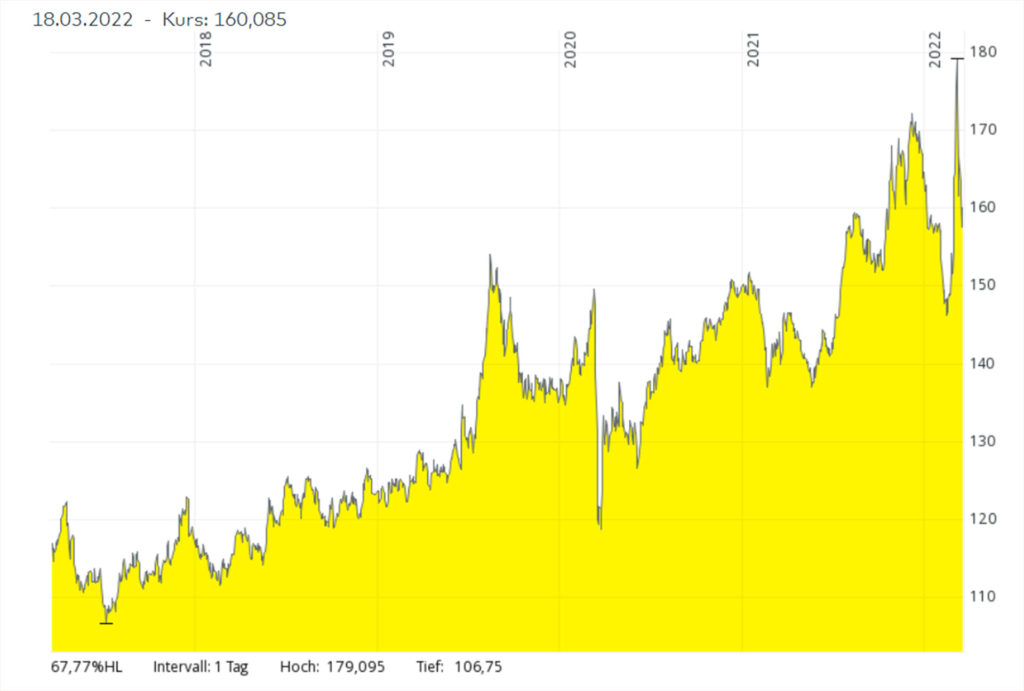

Es gibt allerdings inflationsindexierte Anleihen. Bei diesen Papieren gibt es neben einer fixen jährlichen Zinsvergütung noch einen Inflationsausgleich. Und auch bei der Rückzahlung gibt es neben dem Mindestnennwert noch einen Inflationsausgleich. Deutschland hat fünf solcher inflationsindexierter Bundesanleihen emittiert. Die längste Laufzeit reicht bis 2046 und wir sehen, dass diese Anleihe zuletzt deutlich zugelegt hat. Warum? Die Inflationserwartung ist deutlich stärker gestiegen als die Renditen am Kapitalmarkt.

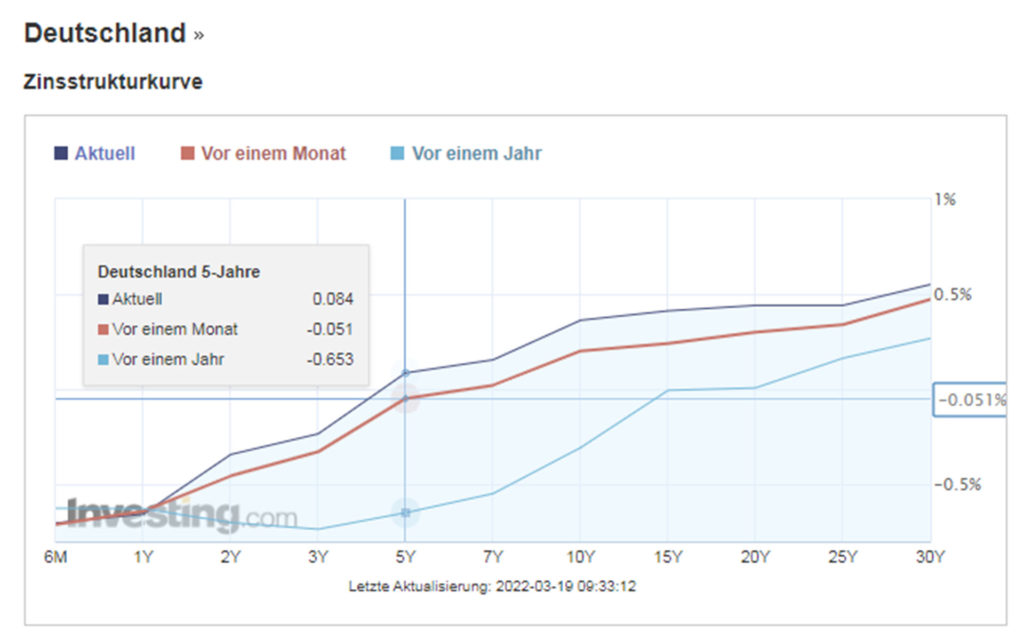

Ein Begriff, der in diesen Tagen häufiger verwendet wird, ist die Zinsstrukturkurve. Oben sehen wir die Kurve für Deutschland: Anleihen mit kurzer Laufzeit haben hier weiterhin negative Renditen. Das bedeutet, die Anleger legen sogar nominal, nicht nur real, Geld drauf, wenn sie Bundesanleihen kaufen. Je länger die Laufzeit, desto höher die Renditen, wobei diese in Deutschland immer nur verschwindend gering sind. Anders in den USA:

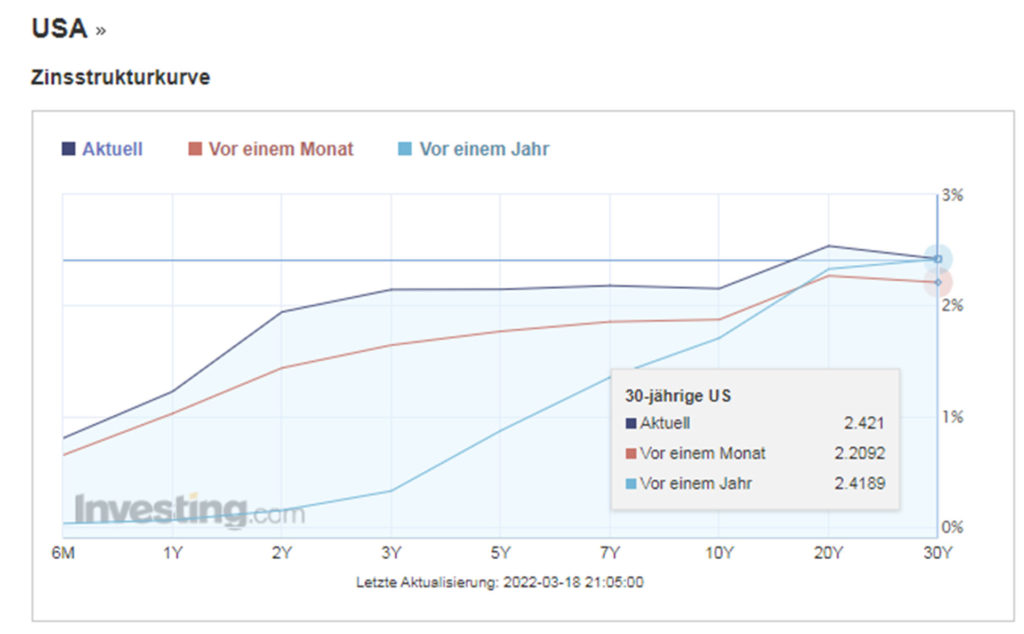

In den USA sind zuletzt vor allem die Renditen kurz- und mittelfristiger Anleihen deutlich gestiegen. Normalerweise galt früher, dass die Renditen am kurzen Ende über den Leitzins von der Notenbank gemacht werden und die am längeren Ende vom Markt. Allerdings haben die Notenbanken nach der Finanzkrise massiv Quantitive Easing betrieben und Anleihen am Markt gekauft und damit auch im längeren Laufzeitenbereich die Renditen beeinflusst.

Im Normalfall rentieren Anleihen mit längerer Laufzeit höher als solche mit kurzer Laufzeit. In den USA sehen wir aktuell eine flache Zinsstrukturkurve. Sollten die kurzen Renditen über die am langen Ende steigen, spricht man von einer inversen Zinsstrukturkurve.

Falls Ihr trotz der Inflationsaussichten dennoch das Bedürfnis habt, in Anleihen zu investieren, so empfehle ich vor allem bei Unternehmensanleihen sowohl die Bilanz der Firma als auch den zur Anleihe gehörenden Emissionsprospekt ganz genau zu studieren. Dort drinnen ist dann auch vermerkt, wie hoch die Mindeststückelungen für eine Anleihe sind. Es gibt durchaus Papiere am Markt, die mit Stückelungen von 50.000 oder 100.000 Euro notiert werden.

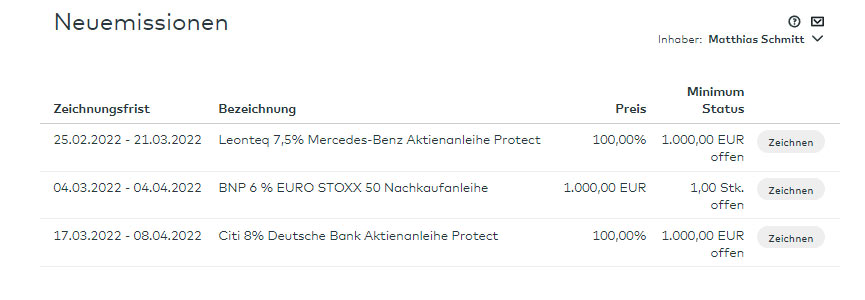

Zum Abschluss noch eine Warnung vor Anleihen, die bei einigen Brokern zur Zeichnung angeboten werden. Oftmals handelt es sich bei diesen Anleihen nicht um normale, festverzinsliche Anleihen, sondern um Aktienanleihen. Das sind ganz andere Konstruktionen: Hier bekommt Ihr am Ende der Laufzeit nämlich nicht garantiert den Nominalwert, sondern gegebenenfalls eine vorher festgelegte Anzahl von Aktien geliefert. Aber die bekommt Ihr nur dann, wenn der Aktienkurs in den Keller rauscht und das Aktienpaket weniger Wert ist als der Nominalwert. Meist ein schlechtes Geschäft für Euch, dafür aber mit hohen Margen für die emittierende Bank.

Weitere Beiträge über Anleihen und Anleihen-ETFs:

Einsatzgebiete und Risiken von iBonds ETFs erklärt

Sind Geldmarkt-ETFs besser als Tagesgeld?

Fallen die Zinsen wieder? Wo befinden wir uns im Zyklus?

Anleihen: Vermeide jetzt diesen Fehler!

Vorsicht Falle – Anleihe-Renditen mit Tücken