Die Aussicht auf eine zu geringe Rente, Nullzinsen oder das Verwahrentgelt, es gibt viele Gründe, die Anleger dazu bringen, mit dem Investieren zu beginnen. Viele starten völlig planlos und wundern sich dann, warum das Vorhaben nach hinten losgeht. Ich möchte Euch heute einen Fahrplan mit auf den Weg geben, der Euch hilft, Euren Weg zu finden.

Mit dem Investieren ist es wie mit dem Autofahren: Straßen sind für alle da und Verkehrsregeln sind einzuhalten, aber ob man ein Taxi nimmt oder selbst fährt und ob man dann ein Cabrio, einen SUV oder einen Smart fährt, das hängt von vielen persönlichen Präferenzen ab. Genau so ist es beim Investieren. Es gibt unterschiedliche Wege, um ans Ziel zu kommen, und jedem liegt etwas anderes.

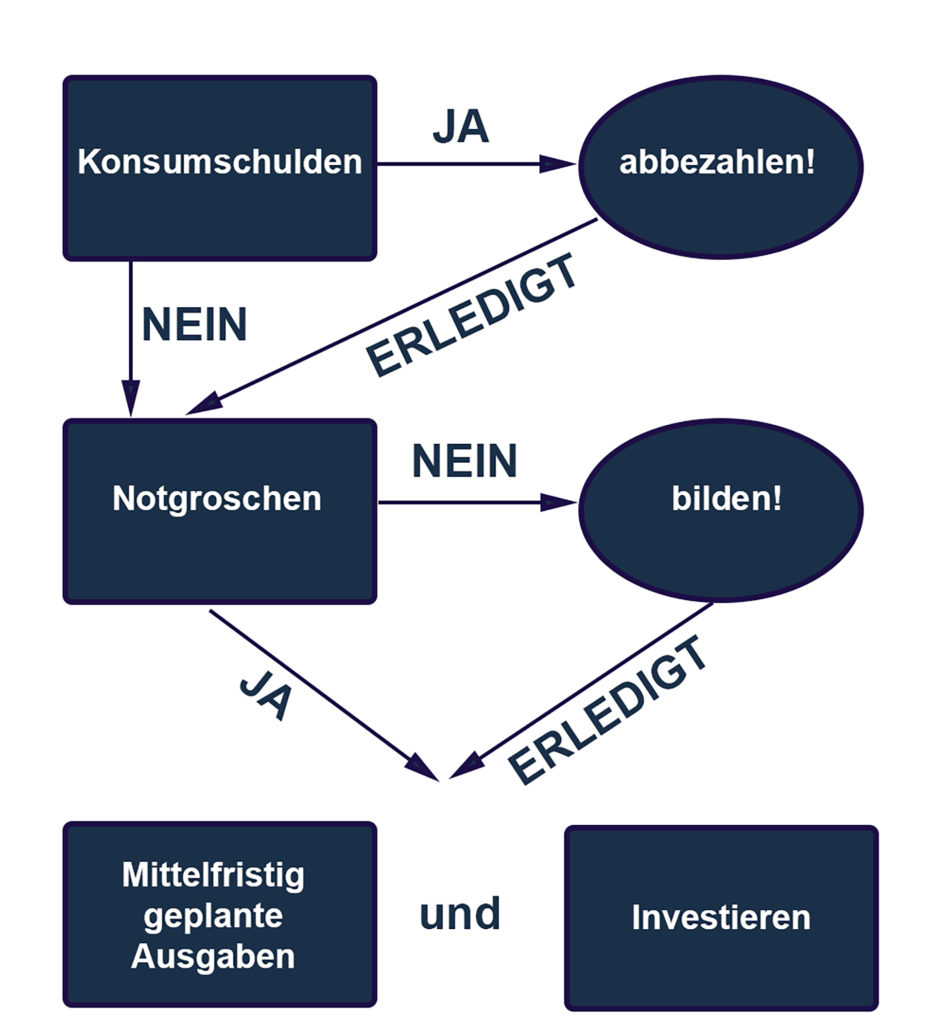

Beginnen möchte ich mit einigen Grundlagen, die für alle gelten. Denn ohne Führerschein oder mit Alkohol im Blut kann die Fahrt schnell zum Horrortrip werden. Bevor Ihr überhaupt ans Investieren denkt, müssen einige Altlasten geklärt sein. Punkt eins: Keine Konsumschulden. Solltet Ihr im Dispo sein, das Auto finanziert haben oder die „Schulden bei Klarna“ haben (der #klarnaschulden trendet auf TikTok, stolz zeigen dort junge Menschen ihre Konsumschulden): Setzt alles daran, dass diese so schnell wie möglich weg sind. Kosumschulden sind Fesseln, die Euch an einem freien und selbstbestimmten Leben hindern!

Zweiter wichtiger Posten, den jeder braucht, ist ein Notgroschen. Einen Geldbetrag, der verhindert, dass Ihr bei ungeplanten Ausgaben sofort wieder in die Konsumschuldenfalle rutscht oder langfristige Investments zwangsweise auflösen müsst. Wie hoch der Notgroschen ausfallen soll, hängt von Eurer Situation ab. Bei einem Beamten oder einem langjährigen Angestellten mit entsprechend solidem Arbeitgeber, reichen oder 2 – 3 Monatsausgaben. Bei eher unsicheren Angestelltenverhältnissen 3 – 6 Monatsausgaben und als Selbständiger mit schwankenden Einnahmen durchaus noch mehr.

Der Notgroschen ist für nicht vorhergesehene Ausgaben da. Dieses Geld sollte immer auf einem Giro- oder Tagesgeldkonto sofort verfügbar sein. Hier geht es nicht darum, maximale Renditen zu erzielen, es geht darum, eine Rücklage für den Notfall zu haben in der Hoffnung, dass diese Rücklage nie gebraucht wird. Und wenn der Notgroschen mal angezapft werden musste und die Situation sich entspannt hat, dann ist es oberste Priorität, diesen wieder aufzufüllen.

Nachdem diese beiden Baustellen erledigt sind, kommt noch ein Schritt, bevor es ans Investieren geht: Für größere, mittelfristig anfallende Ausgaben solltet Ihr unbedingt einen eigenen Spartopf haben. Sei es für ein Auto, eine Reise oder sonstige größere Anschaffungen. Auch hier gibt es im Moment nur eine sinnvolle Anlageform: das Giro- oder Tagesgeldkonto. Wenn die Zinsen sich mal wieder normalisieren, kommen durchaus auch Festgelder oder Anleihen wieder in Frage. Für solche Posten anzusparen ist wichtig, um nicht wieder in die Konsumschulden zurückzufallen. Dieser Topf kann immer wieder parallel zum Investieren gefüllt und wieder geleert werden.

Nur, wenn dieses Grundgerüst steht, ergibt das Investieren Sinn! Investieren ist vor allem dann erfolgreich, wenn Ihr einen langen Anlagehorizont habt und nur, wenn tägliche Ausgaben, das ein oder andere Ungeplante sowie der ein oder andere größere Konsum Euch nicht dabei stören, können Eure Investitionen wachsen und Früchte tragen!

Bevor es nun um das „wie“ geht, steht zunächst noch eine Frage im Raum, auf die Ihr eine oder mehrere Antworten finden müsst, nämlich auf die Frage nach dem „warum“. Es gibt unterschiedliche Gründe, warum Menschen investieren: Euer Ziel kann es sein, die Rente aufzustocken. Ziel kann es aber auch sein, einfach in einigen Jahren ein passives Einkommen zu haben und weniger, oder gar nicht mehr arbeiten zu müssen. Es muss ja nicht immer gleich die Finanzielle Freiheit sein – ordentliche Rücklagen geben finanzielle Flexibilität und versetzen Euch in der einen oder anderen Situation in die Lage, Euer Leben aktiv und nach Euren Vorstellungen zu gestalten. Nehmt Euch die Zeit dafür und formuliert ein oder mehrere konkrete Ziele, die Ihr mit Eurem Investieren erreichen möchtet! Das motiviert und es ist etwas, was Euch kein Finanzberater oder Fremder abnehmen kann, das müsst Ihr selbst mit Euch und Eurem Partner erarbeiten!

Nachdem Ihr Euer Ziel definiert habt, kommen wir zum Investieren. Zu Beginn stehen drei Fragen, die Ihr Euch ehrlich beantworten solltet:

Frage 1: Wie viel Zeit bin ich bereit in meine Finanzen zu investieren? 2 – 3 Stunden pro Jahr / 1 – 2 Stunden pro Monat / 2 – 3 Stunden oder mehr pro Woche?

Frage 2: Macht mir die Beschäftigung mit Finanzen, mit Unternehmenskennzahlen, mit Unternehmertum und Wirtschaft im Allgemeinen Spaß oder fühlt sich das Ganze lästig an?

Frage 3: Bin ich bereit, geduldig zu Lernen und auch über durchaus 3 – 5 Jahre Verluste oder eine deutlich geringere Rendite als es sie am breiten Markt zu erzielen gibt, zu ertragen?

Wenn Ihr nur sehr wenig Zeit habt und die Fragen zwei und drei mit „nein“ beantwortet, dann gibt es für Euch im Bereich der Aktien und Wertpapiere im Wesentlichen zwei bis drei relativ gut passende Möglichkeiten. Für Anleger mit hohen Beträgen wäre hier einmal der unabhängige Honorarberater zu nennen. Honorarberater werden nur von Euch bezahlt. Sie dürfen von den Produktanbietern keine Provisionen nehmen. Eine Übersicht findet Ihr beim Bundesverband unabhängiger Honorarberater. Die Lösung für den kleinen Geldbeutel sind Robo-Advisor, quasi digitale Honorarberater. Hierzu habe ich bereits einen eigenen Beitrag verfasst. Auf das Eingangsbild mit dem Autofahren übertragen sind Honorarberater und Robo-Advisor wie Chauffeur und Taxi.

Honorarberater und Robo-Adivsor arbeiten vornehmlich mit ETFs. Wenn Ihr bereit seit, 2 – 3 Bücher oder das ein oder andere Video anzuschauen, dann könnt Ihr auch die Gebühren für den Robo oder den Honorarberater sparen und selbst in ETFs anlegen. An Büchern empfehle ich Euch hierzu: Anlegen mit ETF von Finanztest *, Gerd Kommer, Souverän investieren für Einsteiger *, sowie Das ETF-Portfolio von Markus Neumann. Mit diesen drei Büchern und meiner Playlist über ETFs seid Ihr gut gerüstet. Für das Einfinden in die Materie sind Anfangs schon einige Stunden notwendig, aber der Pflegeaufwand ist im Laufe der Jahre überschaubar. Im Bild mit dem Autofahren sind ETFs das Fahren mit Fahrerassistenzsystem.

Wenn Ihr also weder Spaß noch Zeit an Finanzthemen habt, dann sind das Wege, um sinnvoll und relativ kostengünstig zu investieren. Bei all diesen Methoden habt Ihr auch gleich die Möglichkeit, eben nicht nur den Aktienbereich, sondern auch andere Assetklassen wie Anleihen mit abzudecken.

Machen Euch Finanzthemen jedoch Spaß und bringt Ihr etwas Zeit und Geduld mit, so kann an dieser Stelle eine spannende Reise beginnen. Die vor etwas mehr als einem Jahr verstorbene „Börsen-Omi“ Beate Sander sagte einmal: „Vor der Börse hatte ich kein schönes Leben“. Wenn man sie in Aktion erlebt hat, hat man gemerkt, wie die Besuche auf Hauptversammlungen, das Beschäftigen mit innovativen Unternehmen und das ganze Drumherum ihr sichtlich gut getan haben und sie Spaß an den vielfältigen Themen hatte.

An dieser Stelle begehen viele Einsteiger den Fehler, dass sie voller Elan und Begeisterung relativ planlos agieren. Es gibt viele Strategien, um in Aktien zu investieren. So wie es unterschiedliche Kategorien von Autos für unterschiedliche Bedürfnisse und Fahrer gibt. Mein Vorschlag ist es, sich einerseits langsam vorzutasten und nicht gleich alles Pulver zu verschießen. Oftmals überschätzen Anleger zu Beginn ihre Fähigkeiten, mit den am Aktienmarkt vorherrschenden Schwankungen zurechtzukommen. Von daher ist es oftmals ein sinnvoller Weg, zu Beginn auch in breit anlegende ETFs zu investieren, und auch noch einen Teil auf dem Tagesgeldkonto bereitzuhalten. Sparpläne, mit denen das investierte Volumen und damit auch die Schwankungen des Vermögens Schritt für Schritt zunehmen, sind eine weitere Möglichkeit, sich langsam an die Schwankungen der Kurse zu gewöhnen.

Es gibt am Aktienmarkt nicht die eine, sondern eine ganze Vielzahl von Strategien, die am Ende zum Erfolg führen. Recherchiert am Anfang, was zu Euch und Euren Zielen passen könnte. Passt diese Strategie mit zunehmender Erfahrung dann an. Das finden der eigenen Anlagestrategie kann durchaus ein Prozess sein, der einige Jahre dauert – und der genau genommen bei den meisten auch nie endet. Wichtig ist die Bereitschaft, ständig dazu zu lernen und aus Fehlern zu lernen. So richtig beurteilen, ob eine Strategie zum Anleger passt, können viele Investoren eigentlich erst, wenn sie mindestens mal einen ganzen Börsen- und Konjunkturzyklus (ca. 10 – 12 Jahre) durchlaufen haben.

Drei Grundregeln für Börsen-Einsteiger habe ich bereits einmal in einem eigenen Beitrag formuliert: Investiere nur in größere Gesellschaften (keine Pennystocks), beschäftige Dich mit dem Unternehmen, in das Du investierst, lege breit gestreut an und meide Hype-Themen. Ich möchte das hier noch um zwei weitere Punkte ergänzen, die gerade in den vergangenen beiden Jahren verstärkt aufgetreten sind. Die anfängliche Unsicherheit führt bei vielen Anlegern dazu, dass sie vor allem in Werte investieren, die an möglichst vielen Stellen sehr positiv besprochen werden. Doch Vorsicht! Oftmals sind Everybodys Darlings die Aktien, die schon gut gelaufen sind und vor einer mehr oder minder starken Korrektur stehen.

Ein letzter Punkt betrifft das Trading: Viele, gerade junge, Anleger lassen sich von den Smartphone-Apps der Broker dazu verführen, viel zu aktiv und dazu in der Regel noch komplett planlos zu traden. In steigenden Märkten fällt das lange nicht so auf, da oftmals immer noch Gewinne erzielt werden, aber in der Korrektur oder im Seitwärtsmarkt schmilzt das Depotvolumen dann schnell dahin. Es gibt Anleger, die mit Trading Geld verdienen. Wer aber glaubt, dass das zwischen zwei anderen Aktivitäten einfach mal so am Smartphone geht, der hat eine völlig falsche Vorstellung davon. Die meisten erfolgreichen Trader, die ich kenne, haben sehr viel Erfahrung (kaum einer unter 10 Jahren) und habe alle im Laufe dieser Zeit ihre Nischen gefunden.

Für die meisten Privatanleger ist neben einem ETF-Portfolio ein Aktiendepot mit Buy & Hold & Check das Sinnvollste. Das bedeutet, dass man über Jahre hinweg sich ein gut diversifiziertes Portfolio mit Unternehmen aufbaut, die über die Konjunktur- und Börsenzyklen hinweg Mehrwert für uns Aktionäre generieren. Nicht selten sind das Firmen, die in den Medien gar nicht so viel Beachtung finden. Wer noch Würze fürs Depot sucht, dem sei auch ein kleiner Anteil an Small- und Micro-Caps empfohlen. Wie ich hier vorgehe, das hab ich in einem eigenen Beitrag erläutert.