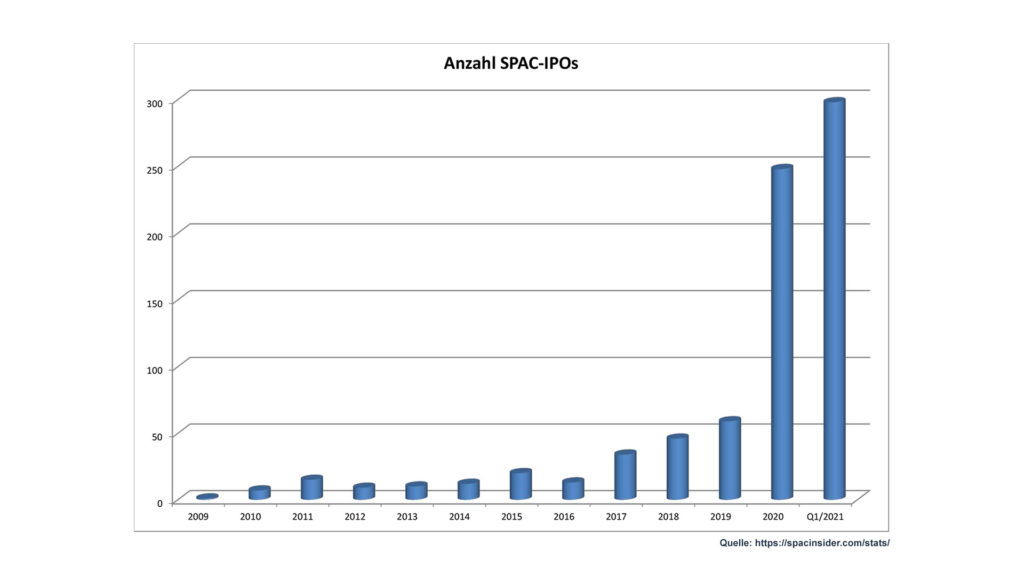

Im ersten Quartal 2021 wurden mehr SPACs emittiert als im gesamten Jahr 2020. Viele bezeichnen diese Papiere als „Aktien ohne Risiko“ – doch stimmt das? Was sind SPACs überhaupt und lohnt sich ein Investment für Anleger? Welche Risiken bestehen? McKinsey hat ein Kriterium gefunden, das die Wahrscheinlichkeit deutlich erhöht, dass ein SPAC zum Erfolg wird. Ich verrate Euch dieses Kriterium und zeige Euch, wie so ein SPAC-Deal abläuft am Beispiel des bayerischen Flugtaxi-Entwicklers Lilium.

Was sind SPACs? Die Abkürzung steht für Special Purpose Acquisition Company, zu deutsch also etwa ein Unternehmen, das mit dem Zweck gegründet wurde, ein oder mehrere andere Unternehmen zu übernehmen. Letztendlich sind SPACs leere Börsenhüllen, also Firmen die über nichts weiter als Cash und eine Börsennotierung verfügen.

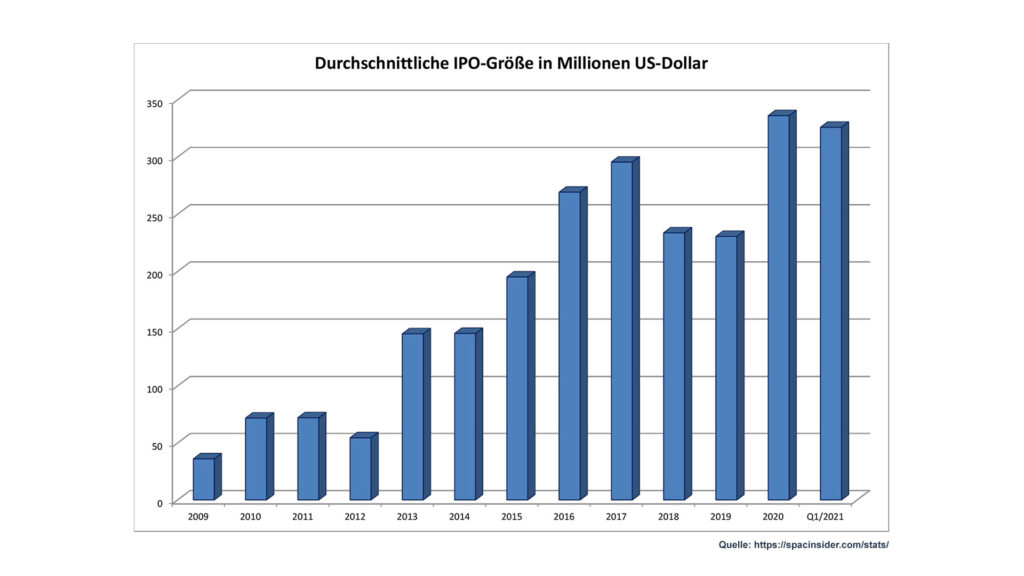

Im ersten Schritt sammelt eine als Sponsor bezeichnete Person oder Gruppe von Personen Geld für den SPAC ein. Die Beträge, die hier eingesammelt werden, liegen zwischen 200 und 800 Millionen US-Dollar. Insgesamt kamen so im Jahr 2020 rund 83,3 Milliarden US-Dollar und 2021 bisher (Stand 2. April 2021) 97,1 Milliarden US-Dollar zusammen. Meist werden die SPAC-Anteile zu 10 US-Dollar ausgegeben und der Sponsor hat zwei Jahre Zeit, ein Akquisitionsziel zu finden. Gelingt das nicht, erhalten Anleger das Geld samt Zinsen zurück.

Im zweiten Schritt sucht der Sponsor nun ein Unternehmen, das gerne an die Börse gehen möchte, und beide Gesellschaften beschließen die Fusion. Die SPAC-Aktionäre bekommen nachher einen Anteil am Unternehmen, das Unternehmen bekommt hingegen auf diesem Weg frisches Geld (das, das im SPAC geparkt ist) sowie eine Börsennotiz. Und der Sponsor bekommt extrem günstig Aktien als Lohn.

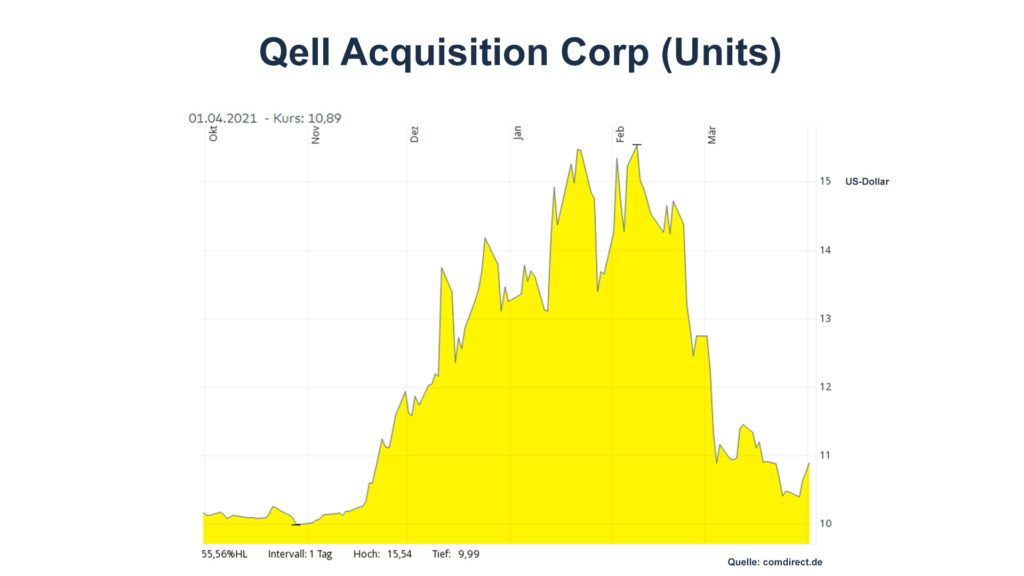

Schauen wir uns das mal konkret am Beispiel des Flugtaxi-Entwicklers Lilium an, der über den SPAC Qell Acquisition (ISN Aktie KYG7307X1051, ISIN Aktie + 1/3 Warrant: KYG7307X1218) an die Nasdaq ging. Am 14. August reichte Qell Acquisition Corp. erstmals bei der amerikanischen Börsenaufsicht Securities and Exchange Commission (SEC) einen Antrag auf Börsenzulassung ein. Hinter Qell steckt der ehemalige Präsident von General Motors North America Barry Engle. Es wurden 37,95 Millionen Units zu 10 US-Dollar platziert, was 379,5 Millionen US-Dollar in die Kassen gespült hat. Ein Unit besteht jeweils aus einer Class A-Aktie sowie einem Drittel Optionsschein (Warrant) zum Bezug von Class-A-Aktien zum Basispreis von 11,50 US-Dollar. Ein Optionsschein ist das Recht, innerhalb einer festgelegten Frist (hier: fünf Jahre nach dem Final Closing Date), einen Basiswert (hier Class-A-Aktie) in einem festgelegten Verhältnis (hier drei Warrants pro Aktie) zu einem festgelegten Preis (Basispreis, hier 11,50 US-Dollar) zu beziehen. Daher gibt es jetzt zwei Börsennotierungen: Einmal nur die Aktie und einmal die Aktie inklusive einem Drittel Optionsschein. Daneben wurden noch 7,06 Millionen Warrants in einem Private Placement zu 1,50 US-Dollar platziert. Obendrein gibt es dann noch 9,49 Millionen Class B-Shares, die unter gewissen Voraussetzungen zu Class A-Shares werden.

Ende September bereits startete der Handel in den SPAC-Units, und Ende November auch der Handel in den Aktien ohne anhängenden Drittel-Warrant. Der Börsengang des SPAC war recht einfach, da die Firma ja nur aus Cash bestand. Damit fällt beispielsweise eine aufwändige Due Diligence, wie sie bei Börsengängen sonst notwendig ist, weg. Und ohne, dass zu diesem Zeitpunkt feststand, welches Geschäft in den SPAC kommen wird – es war nur das Themenfeld Transportation – Next-Gen Mobility abgesteckt, rannte der Kurs der Units in einer von Spekulationen getragenen Welle auf mehr als 15 Dollar hoch.

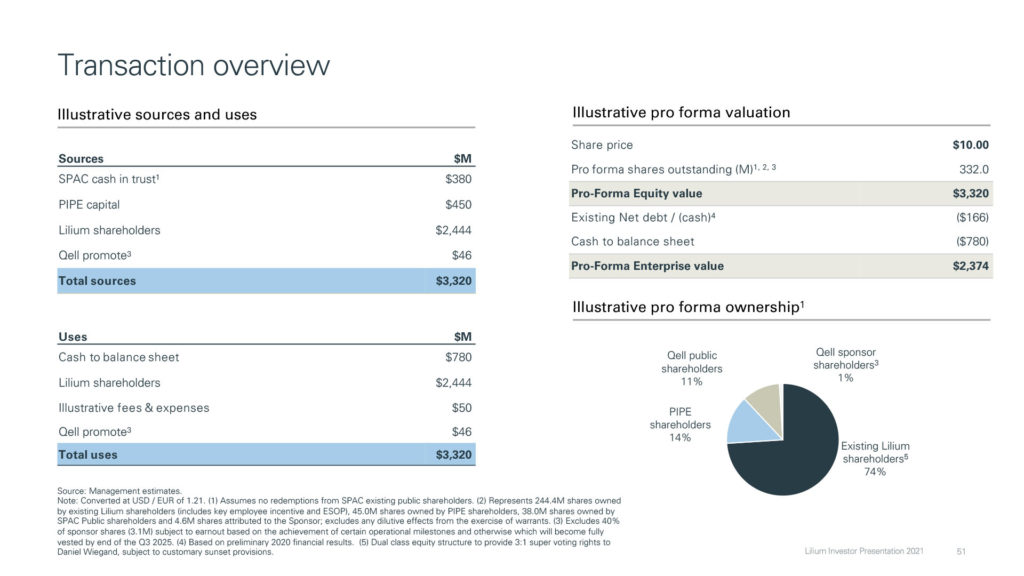

Am 30. März 2021 wurden nun bei der SEC die Unterlagen zur Fusion eingereicht. Der SPEC Qell Acquisition Corp. fusioniert mit Lilium und Pipe Capital (die direkt 450 Millionen US-Dollar mit einbringen, dahinter verbirgt sich ein Konsortium um Baillie Giffort, BlackRock und Tencent). In der unten stehenden Grafik sehen wir, wie die Aktionärsstruktur nach der Transaktion aussieht und wer welchen Anteil einbringt: Die Aktionäre des SPAC Qell Acquisition Corp. halten am Ende 11 Prozent der Firma, Pipe, die 450 Millionen US-Dollar einbringen, bekommen 14 Prozent, 74 Prozent der Aktien erhalten die bisherigen Gesellschafter der Lilium GmbH, darunter Freigeist Capital von Frank Thelen, der schon sehr früh in Lilium investiert hat. Ein Prozent der Aktien, was immerhin mehr als 30 Millionen US-Dollar Gegenwert entspricht, erhalten die Sponsoren. Doch Vorsicht! Unbedingt die Fußnoten lesen: Hier ist noch keine Verwässerung über die Warrants sowie über einen Teil der Sponsor-Shares (Class B) enthalten: Der Sponsor bekommt noch mal 3,1 Millionen Shares, wenn bis Ende Q3/2025 bestimmte Ziele erreicht wurden.

Stimmen nun die Aktionäre aller beteiligten Partien zu, so kommt es zu einem Zusammenschluss. Der SPAC Cell Acquisition Corp. wird dann in Lilium umfirmiert. Mit dem Abschluss dieser Transaktion wird im zweiten Quartal 2021 gerechnet. Für das Geschäft von Lilium ergibt sich so ein Enterprise value von 2,4 Milliarden US-Dollar. Es stehen nach der Fusion 332 Millionen Aktien aus, so dass sich bei einem aktuellen Aktienkurs von 10,19 US-Dollar ein Börsenwert von 3,4 Milliarden US-Dollar errechnet.

An diesem Beispiel sehen wir sehr schön die Vorteile eines Börsengangs über einen SPAC:

1. Die Kapitalbeschaffung ist schneller, einfacher und mit weniger Kosten verbunden. Bei einem klassischen Börsengang gehen schnell mal sechs bis acht Prozent des Platzierungsvolumens an Gebühren drauf. Viel mehr wiegt noch: Das Management ist stark blockiert durch die zahlreichen administrativen Vorbereitungen. Beim SPAC zahlen alle allerdings am Ende über die Verwässerung, da der Sponsor günstig Anteile bekommt.

2. Ein entscheidender Vorteil für die Unternehmen, die an die Börse wollen, ist, dass sie den Preis direkt mit einem Partner aushandeln und kennen. Während beim IPO oftmals eine Bookbuilding-Spanne angewandt wird und erst am Ende des Prozesses der Emissionspreis, und damit auch wie viel Geld der Gesellschaft zufließt, feststeht, ist dies bei einem SPAC-Merger bekannt.

3. So lange der SPAC-Käufer nicht mehr als die 10 US-Dollar bezahlt, ist sein Risiko begrenzt. Allerdings vertraut er dem Sponsor mehr oder minder blind, dass dieser ein interessantes Unternehmen findet und dieses nicht zu teuer einkauft. Gerade bei SPACs, denen die Zeit davon läuft, könnten Sponsoren verleitet sein, doch noch irgendein Unternehmen zu finden, da sie sonst keine Einkünfte aus zwei Jahren Arbeit haben. Aber die SPAC-Aktionäre haben immer noch die Möglichkeit abzulehnen.

4. Mehr Transparenz für die SPAC-Anleger: Gerade bei Börsengängen müssen sich die Neulinge oft mit Prognosen zurückhalten. Das ist bei SPAC-Mergers anders. So schreibt Qell in einer Präsentation, dass sie für 2026 zum Beispiel rund 3,3 Milliarden US-Dollar Umsatz und rund 708 Millionen US-Dollar EBITDA (Gewinn vor Zinsen, Steuern und Abschreibungen) erwarten.

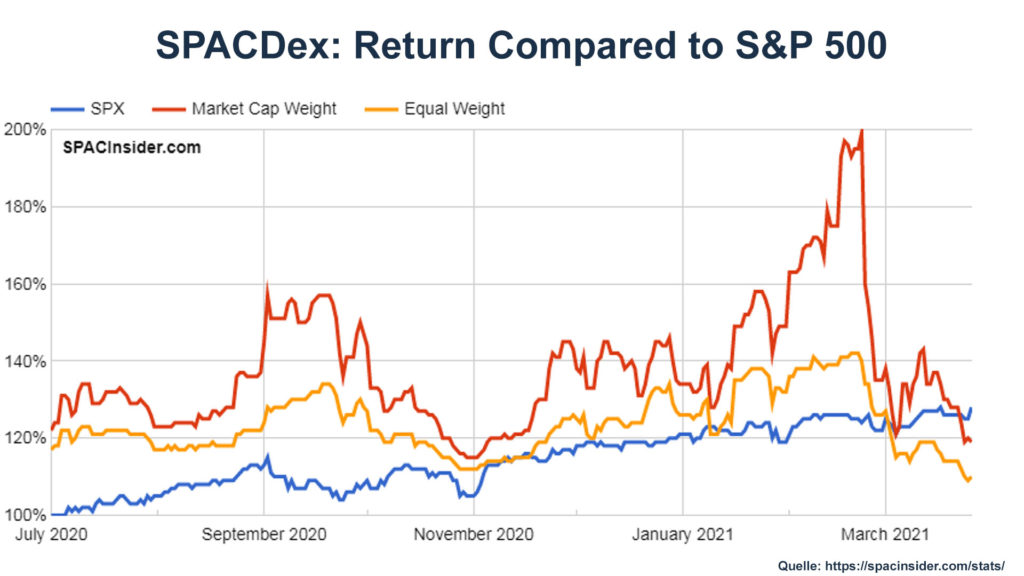

Interessant ist ein Blick auf die Performance von SPACS. Hier sehen wir, dass es vor allem im Februar 2021 einen richtigen Hype gab, dieser aber mit der Korrektur bei den Techs komplett korrigiert worden ist. Zudem täuscht die obige Grafik etwa, da der Zeitpunkt, an dem alle drei Grafriken mit 100 indexiert wurden, weit in der Vergangenheit liegt. Per Saldo haben SPACs seit Juli 2020 – sowohl nach Marktkapitalisierung gewichtet, als auch gleichgewichtet, ein Minus erzielt, während es im S&P 500 fast 30 Prozent Kursplus waren!

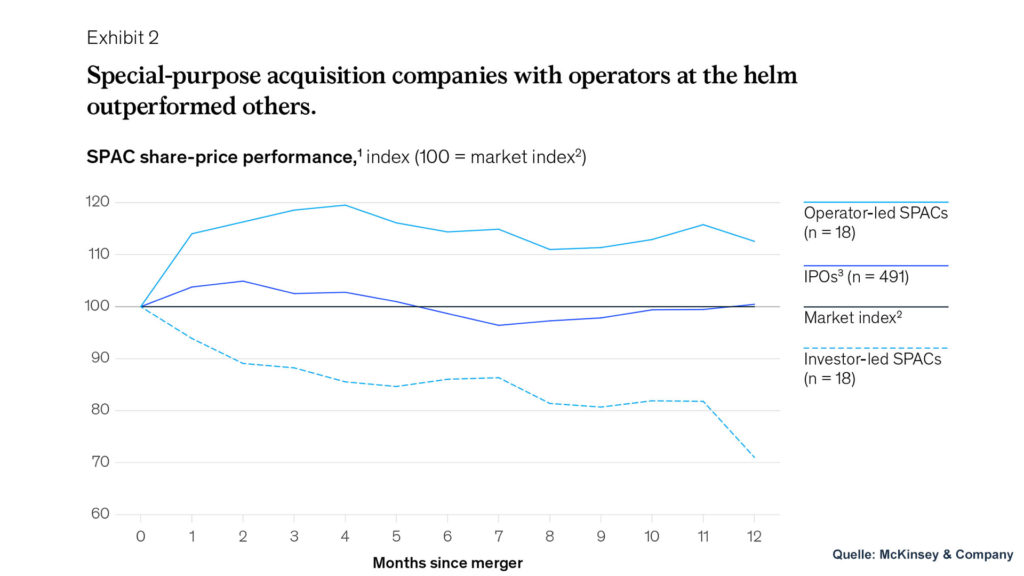

Auch wenn, so lange noch kein Merger erfolgt ist, die Rückzahlung mit zehn Dollar plus gegebenenfalls Zinsen mehr oder minder garantiert ist, so zeigt sich, dass es gar nicht so einfach ist, Geld mit SPACs zu verdienen. Interessant ist nun noch die Frage: Gibt es Faktoren, die zu einem erfolgreichen Kursverlauf nach dem Merger beitragen? Und hier hat McKinsey & Company in einer Studie eine interessante Entdeckung gemacht:

Operator-Let SPACs, damit sind SPACs gemeint, die von ehemaligen Spitzenkräften (C-Suited, also alle, die mal ein C im Titel hatten, CEO, CFO, CTO etc.) initiiert werden, performen deutlich besser als SPACs, die von Investoren errichtet werden. Allerdings muss man hier dazu sagen, dass die Grundgesamtheit mit je 18 SPACs noch recht gering ist. Aber immerhin haben sie in den zwölf Monaten nach dem Merger im Schnitt eine Outperformance von rund zwölf Prozent gegenüber dem Markt erzielt, während klassische IPOs sich im Marktdurchschnitt entwickelt haben und Investor-led-SPACS 30 Prozent underperformt haben. Für Lilium macht das also Hoffnung, da mit Barry Engle ein Ex-GM-Manager Sponsor des SPACs ist.

Der Börsengang via SPAC ist also durchaus eine interessante Option, allerdings solltet Ihr zwei weitere Faktoren bedenken: Je weiter der Aktienboom und die Geldschwemme fortschreiten, desto mehr SPACs werden gegründet, da es gerade für Manager ein schneller Weg ist, eine ordentliche Summe Geld einzustreichen. Aber: Je mehr Geld um gute Firmen wetteifert, desto schlechter werden Verhandlungschancen wenn es um die Unternehmensanteile geht. Denn gleichzeitig werben ja weiter Private Equity-Firmen sowie zahlreiche große Tech-Firmen um die Gunst junger, innovativer und schnell wachsender Gesellschaften. Die Bewertungen der zu übernehmenden Firmen dürften steigen und damit sinken die Rendite-Aussichten für die Zeit nach dem Zusammenschluss.

Last but not least gilt es auch darauf zu achten, wie lange es dauert, bis ein Sponsor einen Fusionspartner gefunden hat. Nähern sich die zwei Jahre dem Ende, könnte ein Sponsor angehalten sein, auch einen schlechten Deal zu akzeptieren, da sein Verdienst im wesentlichen davon abhängt, ob überhaupt ein Deal zustande kommt.

Auf Spacinsider.com findet Ihr eine umfassende Übersicht über börsengehandelte SPACs und alle Neuigkeiten rund um das Thema.