„Das funktioniert nicht! Ich habe Finanzen studiert und mich genau mit dieser Thematik auseinandergesetzt. Das funktioniert nicht“, so hat ein User auf Instagram reagiert, als ich das Cover des vom Finanzbuchverlag zu Rezensionszwecken zur Verfügung gestellten Buches von Pim van Vliet „High Returns from Low Risk“ * gepostet habe. Und es funktioniert doch, sage ich nach der spannenden Lektüre des Buches! Für alle Anleger, die in den letzten Jahren Lufthansa, TUI, Wirecard, NIKOLA oder Carnival gekauft haben, ist dieses Buch eine Pflichtlektüre!

Nachdem Pim van Vliet im Alter von 14 Jahren damit begonnen hat, sein Taschengeld zunächst verzinst und später in einem Rentenfonds anzulegen, reichte ihm zwei Jahre später die mühsame Bewegung des Rentenfonds nicht mehr. Er wollte mehr und investierte das erste Mal in Aktien. Sein erstes Investment waren im Frühjahr 1994 die Aktien eines renommierten Herstellers mittelgroßer Flugzeuge, der zu einem Teil zur DASA (heute EADS) gehörte – Fokker. Das Ende kennen wir alle. Van Vlied stieg noch mit 4 Gulden (gekauft zu 12 Gulden) aus, bevor die Firma dann pleite ging.

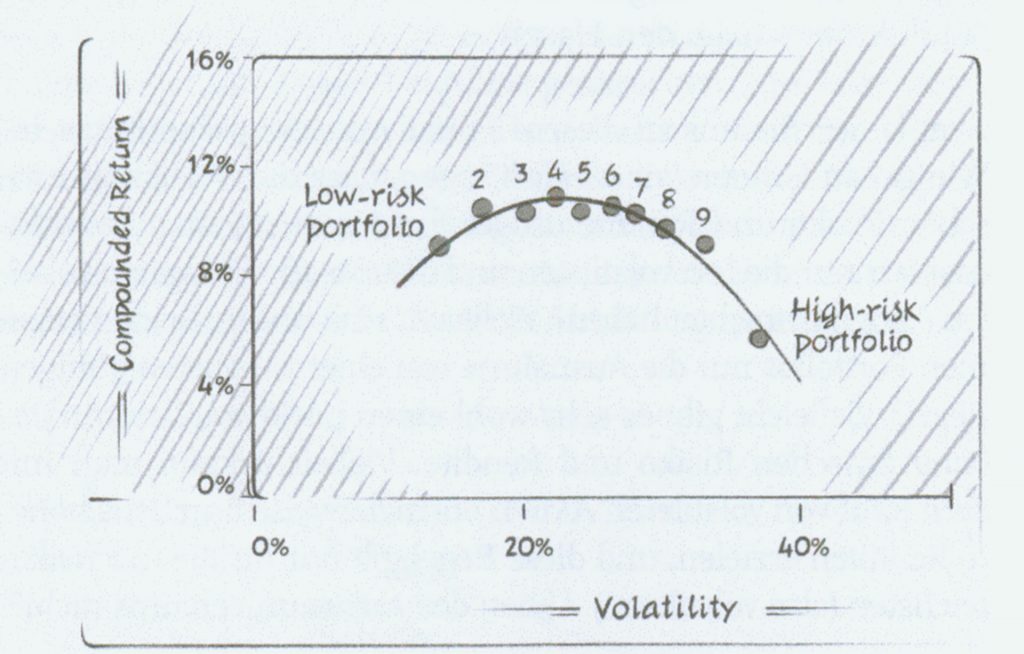

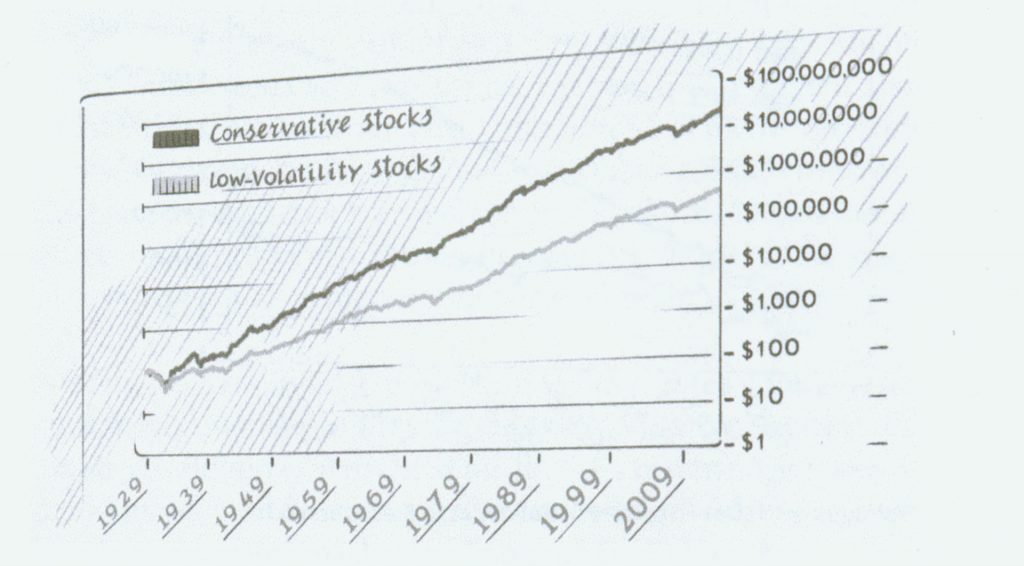

Im Rahmen seines Studiums beschäftigte sich der Autor dann mehr und mehr mit der Aktienanalyse. Hierfür verwendete er die 1.000 nach Marktkapitalisierung größten US-Aktien und startete die Analyse per Stichtag 1. Januar 1929. Sein Ziel war es, herauszufinden, ob Aktien mit hoher Volatilität auch mehr Rendite bringen, so wie es die Theorie lehrt. Sortiert nach der historischen 3-Jahres-Vola betrachtete er nun die Performance (inkl. wiederangelegter Ausschüttungen, quartalsweise Neu-Betrachtung) der 100 am wenigsten volatilen und der 100 volatilsten Aktien. Das Ergebnis überrascht: Aus 100 US-Dollar zu Jahresbeginn 1929 wurden in den volatilen Aktien bis 2015 rund 21.000 US-Dollar, die weniger volatilen Aktien brachten es hingegen auf 395.000 US-Dollar. Das macht einen Unterschied von 3,8 Prozent pro Jahr. Anschließend untersuchte er den Rendite-Vola-Zusammenhang für alle 10 nach Risiko sortierten Gruppen. Das Ergebnis zeigt: Mehr Risiko bringt nicht unbedingt mehr Ertrag, sondern eher sogar weniger:

Pim van Vlied reicht dieses Ergebnis aber noch nicht. Er geht noch einen Schritt weiter und fügt zwei weitere Kennzahlen hinzu. Zunächst sortiert er die 1.000 nach Marktkapitalisierung größten US-Aktien nach der 3-Jahres-Vola. Für die weitere Betrachtung verwendet er nur die 500 Aktien mit der jeweils niedrigsten Volatilität. Für diese 500 Aktien betrachtet er dann zwei weitere Kenngrößen: Zum einen Income, also die Kombination aus Dividende und Aktienrückkäufen, und zum anderen Momentum. Sortiert nach diesen beiden weiteren Merkmalen erhält jede Aktie einen Punktwert und am Ende sortiert er die 500 Papiere und wählt die Aktien mit dem niedrigsten Gesamtscore. Diese Aktien nennt er nun konservative Aktien.

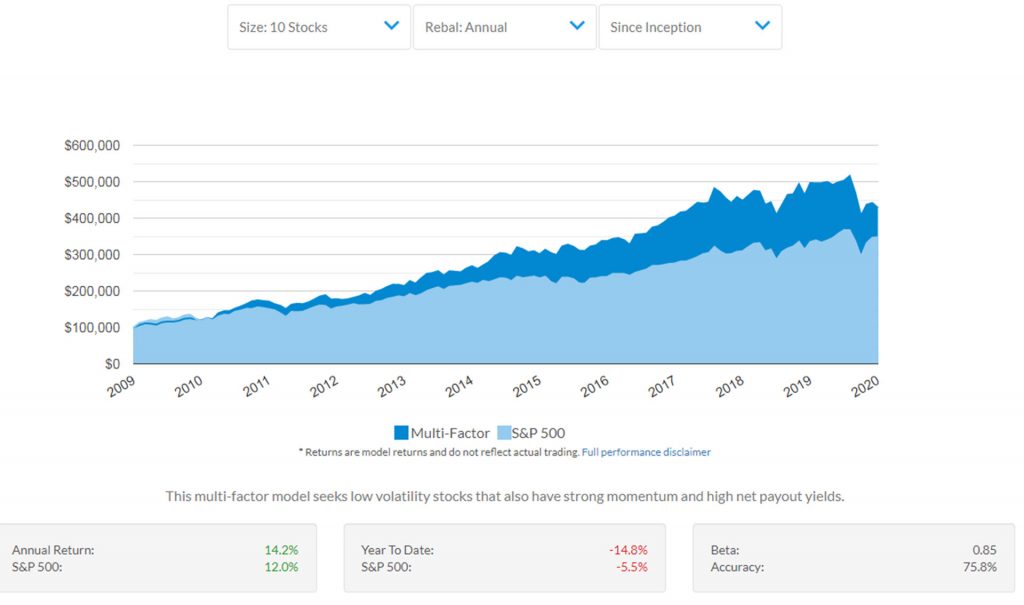

Das Ergebnis überzeugt: Die konservativen Aktien schlagen langfristig die nur nach Volatilität sortierten Werte noch einmal deutlich. Eine geniale Anlagestrategie also. Doch warum wenden Fondsmanager und Vermögensverwalter diese Strategie dann nicht an? Das hat einen einfachen Grund: Bis sie den Erfolg einfahren können, werden viele nicht mehr in Lohn und Brot stehen. Denn diese Strategie wird in Boomphasen tendenziell hinter dem Gesamtmarkt her hinken. Ihre Stärke spielt sich in der Baisse und in stagnierenden Marktphasen aus. Dort schlägt sie den Markt um Längen. Professionelle Vermögensmanager werden jedoch oftmals an Benchmarks gemessen und kaum ein Kunde akzeptiert es, wenn ein Manager über ein, zwei oder gar noch mehr Jahre hinter dem Markt zurückbleibt. Die Folge sind abfließende Kundengelder. Und so greifen dann viele Assetmanager zu risikoreicheren Strategien, die kurzfristig nicht weit weg von der Benchmark liegen, langfristig aber wenig erfolgreich sind. Daher ist es wichtig, die Entwicklung über einen gesamten Konjunktur- und Börsenzyklus zu betrachten. Der von Pim van Vliet gemanagte Robeco-Fonds Conservative Equities ist dafür noch nicht lange genug am Start. Auf der Seite von Validea lässt sich allerdings der Auswahlmechanismus bis 2009 zurück betrachten. Bei einer Auswahl von 10 Aktien und einem jährlichen Rebalancing beträgt die Outperformance gegenüber dem S&P 500 rund 81 Prozent. Bei Validea könnt Ihr selbst weitere Varianten ausprobieren. Vor allem in den Jahren 2019 und 2020 enttäuscht die Performance bisher, das liegt vor allem an der Rallye der tendenziell schwankungsfreudigeren Tech-Aktien. Aber vielleicht ist genau das ein guter Startzeitpunkt für diese Strategie!

Der im Buch gewählte Ansatz ist sehr interessant und ertragreich – vor allem, wenn man betrachtet, dass die Performance mit deutlich weniger Risiko „erkauft“ wird. In einem Artikel von e-fundresearch.com zeigt Pim van Vliet, dass in den USA Momentum und Low Volatility die beiden Strategien waren, die den Gesamtmarkt in den 2010er-Jahren outperformt haben. Das Buch ist sowohl für Einsteiger als auch fortgeschrittene Anleger geeignet. Es ist in einer gut verständlichen Sprache ohne zu viel Fachchinesisch geschrieben. Einziges Manko: Der im Buch vorgestellte Screener von Yahoo Finance funktioniert leider inzwischen nicht mehr so wie beschrieben. Hier werde ich mich aber mal nach Alternativen umsehen, da ich die Strategie spannend finde und – ohne rein statisch vorzugehen – seit über 20 Jahren auf Aktien mit niedriger Volatilität setze. Für Anleger, die immer noch mit Aktien wie TUI, Lufthansa, Daimler, Vapiano, Nikola oder Wirecard ihr Glück versuchen, ist das Buch eine Pflichtlektüre!

| Titel | High Returns from Low Risk: Der Weg zum eigenen stabilen Aktien-Portfolio* |

| Autor | Pim van Vliet und Jan de Koning |

| Verlag | Finanzbuchverlang |

| ISBN | 978-3959720205 |

| Zielgruppe | Für Einsteiger und fortgeschrittene Anleger, vor allem für alle, die immer noch glauben, mit Fallen Angels das große Geld an der Börse zu machen. |

| Erscheinungsjahr | 2017, 2. Auflage 2020 |

| Seitenzahl | 192 |

| Preis | 15,99 € (Kindle), 19,99 € (Gebundenes Buch) * |

Hi,

ich lese gerade das Buch und habe das mit dem Screener gerade auch gemerkt. Gibt es inzwischen eine alternative??

Viele Grüße

Felix

Hallo Felix,

schau mal unter https://www.tikr.com/ – Der Screener sollte helfen. Sollte mit kostenfreier Anmeldung gehen.

Schöne Grüße

Matthias