Die Aktie von Amazon kostet rund 3.000 US-Dollar, die von Booking Holdings 1.800 US-Dollar und die der Google-Mutter Alphabet oder die von Tesla rund 1.500 US-Dollar. Angesichts dieser in absoluten Zahlen hohen Beträge schrecken viele Anleger vor einem Kauf zurück und suchen sich günstigere Aktien wie beispielsweise Ford, General Electric oder oft gar Pennystocks wie Netcents. Früher waren bei den hochpreisigen Titeln Aktiensplits, die den Kurs wieder optisch günstiger gemacht haben, an der Tagesordnung. In letzter Zeit gab es jedoch so gut wie keine Splits mehr. Ich erkläre Euch, was ein Aktiensplit ist, was er bewirkt und warum es aktuell – anders als im New-Economy-Boom 1997 bis 2000 – fast keine Aktiensplits mehr gibt.

Was ist ein Aktiensplit?

Wenn Unternehmen einen Aktiensplit durchgeführt haben, dann war es immer nur eine Frage von Stunden, bis in den Aktienforen und Facebook-Gruppen Postings kamen, in denen gefragt wurde, warum der Kurs von Aktie xy so stark eingebrochen ist. Die Antwort war dann meist einfach und für die Fragesteller beruhigend: Es hat einen Aktiensplit gegeben. Bei einem Aktiensplit erhält der Anleger, abhängig vom Splitverhältnis, neue Aktien für jedes Papier, das sich bisher in seinem Bestand befindet. Lautet das Splitverhältnis beispielsweise 2:1 und befinden sich 50 Aktien im Depot, so hat der Anleger nach dem Aktiensplit 100 Aktien. Im Gegenzug halbiert sich der Aktienkurs nach einem Aktiensplit in etwa, beispielsweise von 200 Euro auf 100 Euro. Betrachtet man nun den Wert der Aktienposition, so zeigt sich:

50 Aktien x 200 Euro = 10.000 Euro

100 Aktien x 100 Euro = 10.000 Euro

Ein Aktiensplit selbst führt also in der Regel zu keiner Veränderung des Wertes der Depotposition. Der gleiche Rechenvorgang lässt sich für die Marktkapitalisierung durchführen. Auch sie ändert sich nicht durch einen Aktiensplit.

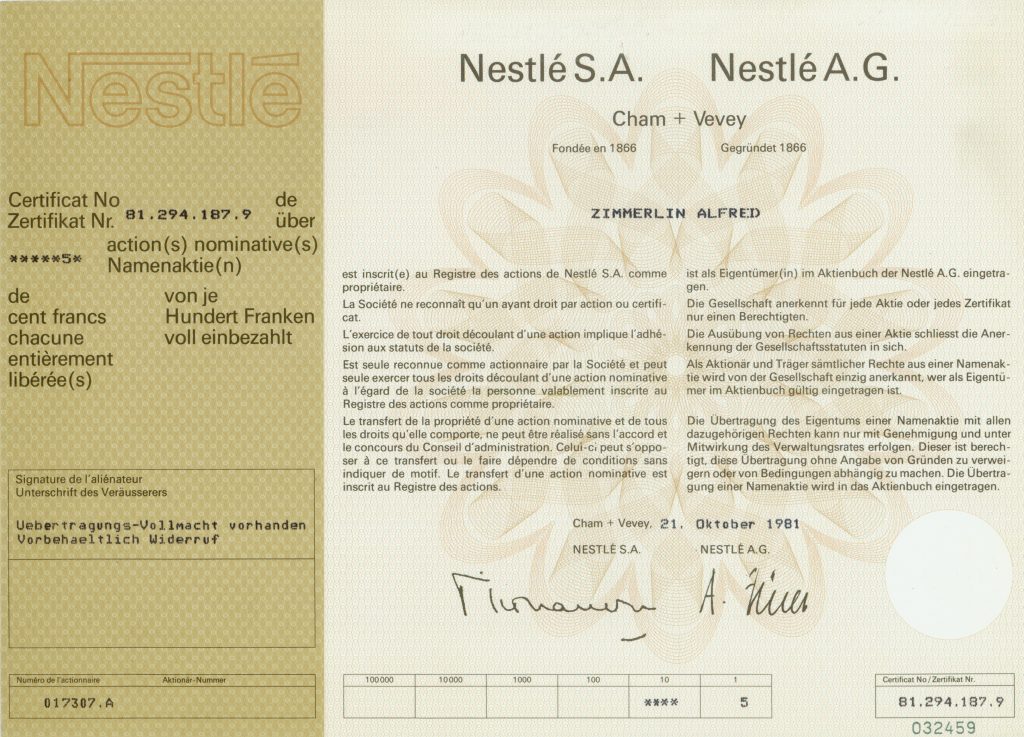

Nachfolgend noch ein schönes Beispiel: Nestlé.

Am 21. Oktober 1981 hat der Aktionär Alfred Zimmerlin 5 Nestlé-Aktien gekauft. Wie viele Papiere hat er wohl im Depot, wenn er die Stücke heute noch besitzt? Dazu schauen wir uns mal die Splits beim Nahrungsmittelmulti an:

01.09.1992: Split 10 zu 1 ==> Aus 5 Aktien wurden 50 Aktien

11.06.2001: Split 10 zu 1 ==> Aus 50 Aktien wurden 500 Aktien

30.06.2008: Split 10 zu 1 ==> Aus 500 Aktien wurden 5.000 Aktien

Aus 5 Nestlé-Aktien wurden in 39 Jahren also 5.000 Nestlé-Aktien! Wert heute: um die 500.000 Euro.

Warum haben Firmen früher Aktiensplits gemacht?

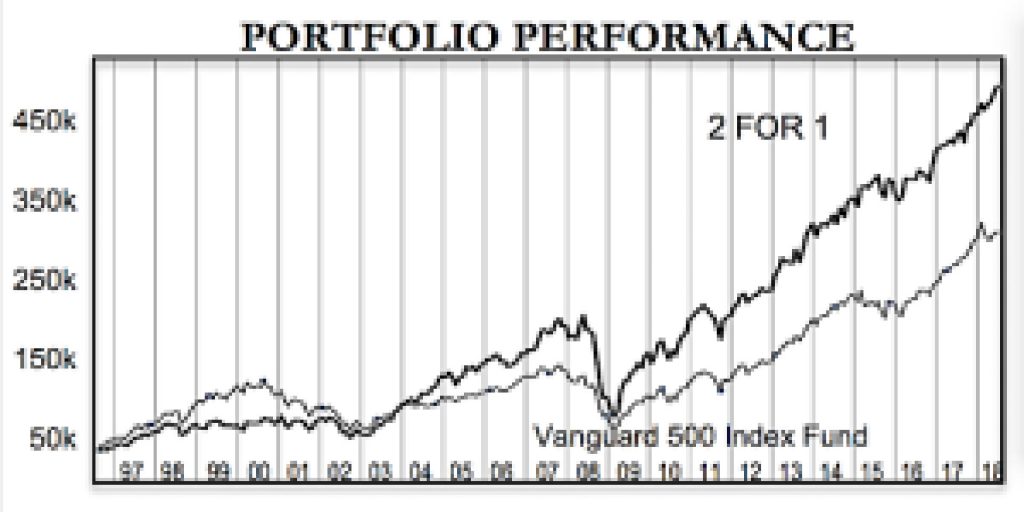

Eines der wesentlichen Argumente für Aktiensplits ist, dass der Preis je Aktie dann optisch billiger wird und Anleger wieder eher zugreifen. Dass an der Theorie was dran ist, beweißt Neil Macneale von 2-for-1.com. Er hat seit 1996 einen Index berechnet, der immer in 25 – 30 Werte investiert, die gerade einen Aktiensplit angekündigt haben. Auf Sicht von zehn Jahren beträgt die Outperformance gegenüber dem breiten Markt rund 3,6 Prozent pro Jahr!

Ein Effekt, der in den 1990er-Jahren den Mythos Aktiensplit noch befeuert hat und mir einige Gewinne beschert hat: Seinerzeit hat es immer ein paar Tage gedauert, bis die Aktien eingebucht worden sind. Damit konnten auch nur wenige Papiere nach einem Split verkauft werden. Ich erinnere mich noch an Datadesign, hier gab es einen 5 zu 1 Split, ergo war am Tag nach dem Split nur ein Fünftel der Aktien handelbar und das bei einer aufgrund des optisch niedrigeren Kurses höheren Nachfrage. In den Tagen nach dem Split hatte sich der Aktienkurs von Datadesign dann auch verdoppelt. Mit diesem Hintergrundwissen war es clever, gesplittete Aktien immer direkt nach dem Split zu kaufen und für einige Stunden oder Tage zu halten. Das bescherte ordentliche Gewinne.

Aus Sicht der Kleinanleger waren Aktiensplits eine hervorragende Sache: Aufgrund des geringeren Kurses konnten sie sich eine größere Stückzahl leisten und damit auch einfacher streuen oder auch mal Teilverkäufe durchführen. Das alles ist schwierig, wenn eine einzelne Aktie schon 3.000 US-Dollar, wie aktuell bei Amazon, kostet, aber viel einfacher, wenn man 100 Aktien zu 30 US-Dollar hat

Aus Sicht der Profis gab es pro Aktiensplits noch das Argument steigender Liquidität: Nach einem Split gingen mehr Stücke an der Börse um (auch bereinigt um den Splitfaktor) als vorher. Eine hohe Liquidität ist vor allem für professionelle Investoren von Interesse, da sie auch mit größeren Summen schnell ein- und aussteigen wollen.

Warum gibt es heute so gut wie keine Splits mehr?

Vor allem in den Jahren der New-Economy und des Neuen Marktes 1997 bis 2000 waren Splits an der Tagesordnung. Im Jahr 1997 haben alleine 102 der 500 im S&P 500 Index enthaltenen Aktien einen Split durchgeführt, im Jahr 2018 waren es gerade mal 5. Heute notieren sieben Aktien im S&P 500 über der Marke von 1.000 US-Dollar (mit Tesla kommt demnächst vielleicht noch eine achte dazu) und 206 über der Marke von 100 US-Dollar.

Für diese Entwicklung gibt es mehrere Gründe. Zum einen haben Kleinanleger heute die Möglichkeit, über Sparpläne auch Bruchstücke von teuren Aktien zu erwerben. Einige Broker bieten sogar den Einzelkauf von Bruchstücken an (was man über eine einmalige Ausführung eines Sparplans auch provozieren kann). Damit ist eines der wesentlichen Argumente von Kleinanlegern, warum Aktiensplits notwendig sind, aus dem Weg geräumt. Zudem hat sich heute noch ein ganz anderer Gedanke manifestiert: Ein hoher Aktienkurs wird von vielen Unternehmen als Qualitätsmerkmal gesehen: Hoher Kurs – gutes Unternehmen. Da globale Leader wie Amazon, Booking Holdings oder die Google-Mutter Alphabet über sehr hohe Kurse verfügen, leuchtet diese Argumentation ein.

Haben Splits Einfluss auf die Indexberechnung und ETFs?

Vereinzelt wird aufgeführt, dass Splits nicht mehr durchgeführt werden, da so die Nachfrage von ETFs steigt, da Aktien mit einem hohen Kurs ein höheres Indexgewicht hätten als Aktien mit niedrigem Kurs. Der einzige Index, der als Preisindex berechnet wird, und bei dem dieses Argument tatsächlich zutrifft, ist der Dow Jones. Eine Aktie, die 120 US-Dollar kostet hat im Dow Jones ein doppelt so hohes Gewicht wie eine Aktie, die nur 60 US-Dollar kostet. Allerdings befinden sich in ETFs auf den Dow Jones kaum Investorengelder, der Index spiegelt schon lange nicht mehr die amerikanische Wirtschaft wieder. Aktien wie Amazon, Alphabet oder Netflix sind im Dow nicht enthalten. Die aktuell teuerste Aktie im Dow ist Apple mit fast 400 US-Dollar. Nahezu alle anderen wichtigen Indizes sind nach Marktkapitalisierung gewichtet und die ändert sich, wie wir oben gesehen haben, durch einen Aktiensplit nicht. Falls Ihr im Übrigen Stopp-Loss-Kurse oder Limite im Markt habt und es kommt ein Split: Keine Angst. Diese Aufträge werden von der Börse regelmäßig vor einem Split gelöscht.

Was sagt das Finanzamt zu Aktiensplits?

Aktiensplits sind steuerneutral. Das bedeutet, der Anschaffungskurs je Aktie wird um das Splitverhältnis bereinigt. Wurden also beispielsweise 50 Aktien zu 200 Euro gekauft und wird 2 zu 1 gesplittet, so befinden sich nachher 100 Aktien mit einem Anschaffungskurs von je 100 Euro im Depot und nicht etwa 50 Aktien mit 200 Euro und weitere 50 mit null Euro.

Was ist ein Reverse-Split?

Neben normalen Aktiensplits gibt es auch Reverse-Splits. Dabei werden mehrere Aktien zu einer zusammengelegt. Einen solchen Reverse-Split führte beispielsweise 2013 die Commerzbank durch: Nachdem die Aktie bei nur noch rund einem Euro notierte, gab es für zehn alte Aktien eine neue. Der Kurs war nachher rund zehn Mal so hoch. Das hat allerdings nicht viel geholfen, in diesem Jahr war der Kurs der Commerzbank zeitweise schon wieder unter drei Euro.