Ob auf Instagram, YouTube oder TikTok – die Themen Aktien und Finanzen haben sich auf Social Media rasant verbreitet. Viele Anleger, die den Empfehlungen der Finfluenzer gefolgt sind, sind jedoch von ihrer Performance enttäuscht. Woran das liegt und wie man sich vor einem solchen Fiasko schützt, das verrate ich Euch in diesem Beitrag.

Amazon, Nvidia, Nel-Asa oder Tesla – extrem viele der sehr häufig in Social Media, aber auch in den klassischen Finanzmedien, besprochenen Aktien sind in der Baisse extrem stark abgestürzt. Viele Anleger, die den Empfehlungen gefolgt sind, sitzen auf hohen Verlusten und fragen sich, wie es dazu kommen konnte. Nachfolgend einige Gründe dafür.

Um der Ursache auf den Grund zu gehen, schauen wir uns zunächst einmal an, was sehr viele Empfehlungen in Social Media und auch in Zeitschriften gemein haben: Sie haben ein hohes Beta. Der Beta-Faktor gibt an, wie stark eine Aktie im Durchschnitt auf Schwankungen des Marktes reagiert. Ein Beta von eins bedeutet, dass eine Aktie etwa ein Prozent steigt, wenn der Markt ein Prozent hoch geht und um ein Prozent fällt, wenn der Markt um ein Prozent fällt. Beträgt das Beta 1,5, so bewegt sich die Aktie im Schnitt um das 1,5-fache der Marktbewegung. Schauen wir uns nun mal das Beta von beliebten Aktien wie Amazon, Tesla, Nvidia oder Block an:

Sie alle zeichnen sich durch ein hohes Beta aus, während weniger im Rampenlicht stehende Wertpapiere wie Danaher oder Amgen über deutlich niedrigere Betas verfügen.

Ein hohes Beta ist im Bullenmarkt prima. Es ist ein einfacher Weg, um auf den ersten Blick besser als der Gesamtmarkt zu performen. Was aber oft übersehen wird, ist, dass diese Outperformance nicht mit Hilfe von analytischen Fähigkeiten, sondern durch eine Erhöhung der in Kauf genommenen Schwankungen erreicht wird. Und genau das rächt sich in der Baisse. Denn oftmals sind diese Aktien deutlich höher bewertet und auch vom Geschäftsmodell her teilweise weniger gefestigt. Das Ergebnis: In der Baisse verlieren diese Aktien oft mehr, als mit ihnen in der Hausse zu gewinnen war.

Amazon und Block stehen heute niedriger als vor vier Jahren, Tesla auf dem Niveau von Ende 2020 und bei Nvidia haben wir das aktuelle Kursniveau zuletzt im Sommer 2021 gesehen. Im Chart sieht man sehr schön, dass die Aktien alle deutlich mehr als der S&P 500 geschwankt haben und nur Nvidia aufgrund der Erholung der letzten Tage sich in den vergangenen knapp zwei Jahren besser als der S&P 500 entwickelt hat.

Warum dieses Beta-Spiel so beliebt ist, liegt an unserer Gier und FOMO (Fear of missing out), also die Angst etwas zu verpassen. In Phasen steigender Märkte möchte jeder möglichst viel Performance machen. Wählt ein Medienschaffender nun Aktien mit niedrigem Beta aus, wird er vom Publikum ignoriert. Viel mehr Aufmerksamkeit generieren Anbieter, die Aktien mit hohem Beta wählen und so schnell besser performen als der Markt. Aber für den langfristigen Anleger führt diese Art der Auswahl über den Zyklus hinweg zu einem schlechteren Gesamtergebnis, mal abgesehen davon, dass viele Investoren erst sehr spät in der Hausse auf die scheinbaren Überflieger aufspringen.

Das Beta-Spiel machen sich auch einige Anbieter von Optionsschein und Hebelprodukte-Reports zu Nutze. Sie empfehlen überwiegend Call-Optionsscheine und Long-Hebelprodukte auf Werte mit hohem Beta. Das führt in der Hausse zu gigantischen Gewinnen – um dann in der Baisse nahezu alles zu verlieren. Ich habe vor einigen Wochen zwei dieser Reports zu Gesicht bekommen. Das Gesamtergebnis: Der eine erzielte in elf Monaten ein Minus von 93 Prozent, der andere zwischen Dezember 2021 und Mai 2022 ein Minus von fast 91 Prozent. Bei 90 % Minus braucht es 900 % Kursgewinn, um wieder auf den Einstandswert zu kommen! Das sollte man nie vergessen!

Ein Grund ist also unsere Gier in der Hausse und Medienschaffende, die diese Gier bedienen. Der zweite Punkt hängt eng damit zusammen. Stellen wir uns mal die Frage, was es braucht, um in Social Media erfolgreich zu sein? Man muss vor allem herausbekommen, was die Masse des Publikums will, und dieses Bedürfnis bedienen. Wer das gut macht, erhält gerade auf TikTok und Instagram sehr schnell eine große Reichweite. Die inhaltliche Qualität spielt kurz- und mittelfristig nur eine sehr geringe Rolle. Schnell vorwärts kommen also vor allem Finfluencer, die Aktien besprechen, die von vielen Usern gewünscht werden. Und das sind genau wieder die Aktien mit hohem Beta (oder eine sexy Story), die die Gier der Anleger geweckt haben.

Ein dritter Aspekt ist, dass Medien im Allgemeinen den Kampf um Aufmerksamkeit gewinnen müssen um zu überleben. Wie generiere ich aber Aufmerksamkeit? Dazu sind negative Schlagzeilen (denkt an die Crash-Gurus), Sensationsmeldungen und News allgemein geeignet. Dem Anleger wird eingeredet, er müsse jetzt reagieren – aber hektisches Agieren ist sicher nicht der Weg, um an der Börse erfolgreich zu sein. Mit einer gehörigen Portion Geduld und Sitzfleisch kommt man weiter.

Was können wir als Anleger nun tun, um diesen Fallen zu entgehen?

1. Denkt langfristig, über einen Zyklus hinweg. Lasst Euch nicht von der Gier, aber auch nicht von der Angst und dem Aktionismus anstecken.

2. Folgt Empfehlungen in Social Media, aber auch in Print & Co., nicht blind. Macht Eure eigenen Recherchen abseits des Mainstream. Und wenn Ihr nicht die Zeit und die Lust habt, selbst in die Recherche einzusteigen, überlegt Euch, ob ein breiter ETF nicht die einfachere und bessere Lösung ist.

3. Nutzt Social Media vor allem um das How-to-do zu lernen, aber nicht für Empfehlungen. Ja, dreht den Spieß um: Schaut, welche Wertpapiere überall rauf und runter besprochen und empfohlen werden und schließt diese dann konsequent für eine Zeit aus Eurem Anlageuniverum aus. Zu wissen, was man besser nicht anfasst, ist schon ein erster großer Schritt zu einem soliden Depot.

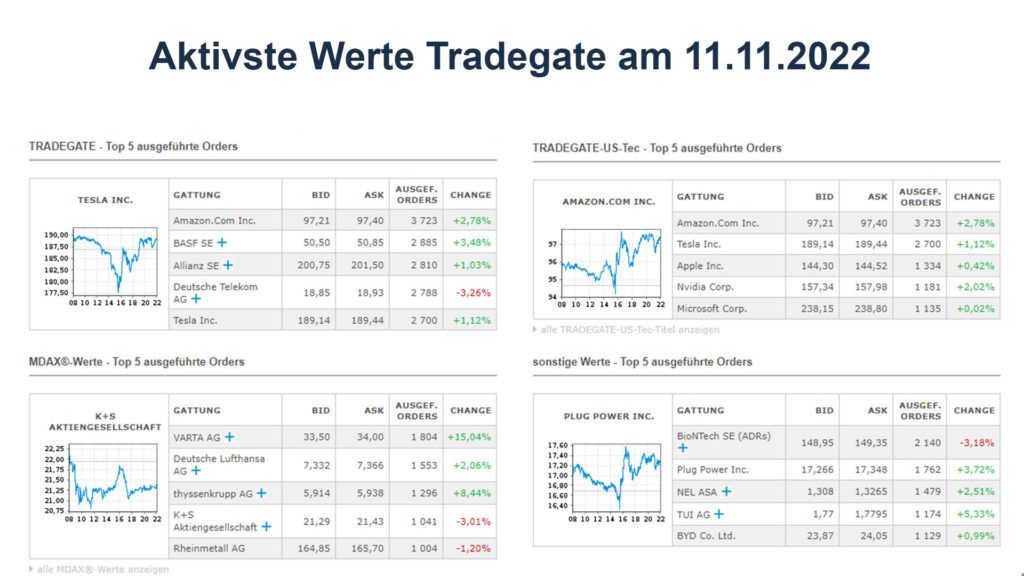

Wie bekommt man nun relativ einfach heraus, was alle machen? Eine Möglichkeit ist, aktiv in Social Media zu schauen, was gerade von vielen empfohlen, diskutiert und gekauft wird. Eine andere Möglichkeit ist der Blick auf die „Privatanleger-Börsen“ Tradegate und LS Exchange.

In Social Media gibt es viele solche Auswertungen. Schaut man sich einige an, so findet man sehr schnell Werte, die immer wieder auftauchen. Und genau diese Werte gilt es zu meiden.

Das Sentiment ist ein Baustein auf dem Weg zum eigenen Depot. Und immer wieder wird mir entgegengehalten, wenn ich auf solche Sentiment-Ausreißer hinweise, dass es doch gar keine Aussagekraft habe, wenn ein paar Kleinanleger oder ein paar Finfluencer in Social Media eine Sau durchs Dorf treiben. Die Kurse würden doch an ganz anderer Stelle gemacht.

Einfluss auf die Kurse hat das meist genau so wenig wie ein Fieberthermometer Einfluss auf unsere Körpertemperatur hat. Dennoch können wir mit Hilfe des Fieberthermometers feststellen, ob wir Fieber haben oder nicht. Und genau das können wir mit solchen sentimenttechnischen Aussagen auch: Wir erfahren, wo der Markt aktuell am kränkeln ist und wir uns besser fern halten sollten. Klar, langfristig ist für die Entwicklung des Aktienkurses vor allem die Entwicklung der Unternehmensergebnisse verantwortlich, aber kurz- und mittelfristig dominieren die Emotionen der Anleger, und die lassen sich mit dem Sentiment recht gut abschätzen.

Zum Abschluss empfehle ich Euch noch zwei Artikel, die ich bereits vor über zwei Jahren verfasst habe, die aber nichts an Aktualität verloren haben. In dem einen stelle ich das Buch von Pim van Vlied „High Returns from Low Risk: Der Weg zum eigenen stabilen Aktien-Portfolio“ vor und im anderen gehe ich darauf ein, warum hohes Risiko keine hohen Renditen bedeuten muss.

Quelle Aufmacherbild: Pixabay