300.000 Euro in den Global X Super Dividend ETF investieren und monatlich fast 3.000 Euro Ausschüttungen kassieren? Ein User fragte in unserer Facebook-Gruppe, ob das nicht eine gute Strategie wäre, um den Job an den Nagel zu hängen, da er monatlich mit gut 2.000 Euro auskommt. Doch die Sache hat (mindestens) einen Haken – ich erkläre Euch, welchen.

Es klingt so einfach: 300.000 Euro in einen ETF mit hohen Ausschüttungen und schon kommt statt eines Gehalts Monat für Monat eine Ausschüttung. Genau so hat es sich auch der User gedacht, der anonym bleiben wollte:

„Hallo Zusammen,

was haltet ihr von folgender Strategie.

300.000 Euro in den Global X Super Dividend Etf investieren, was eine monatliche Ausschüttung von 2.682,33 € ergibt (Bei aktueller Dividendenrendite 13,14 Prozent). Job kündigen und davon leben. (Ich brauche maximal 2000 Euro zum Leben monatlich). Klar gibt es vlt Produkte die mehr herausholen, aber mir würde das so reichen.

Die 1 Jahres Kurs Performance inkl Dividenden ist bei Plus 20 Prozent aktuell bei diesem Etf.

By the way:

Wenn die Dividendenrendite die nächsten 7 Jahre so bleibt hätte ich auch in dieser Zeit den kompletten Einsatz wieder raus. Und alle Ausschüttungen wären Gewinn sozusagen.

Das ist aber nur ein Nebenfakt.“ (Quelle: Facebook-Beitrag)

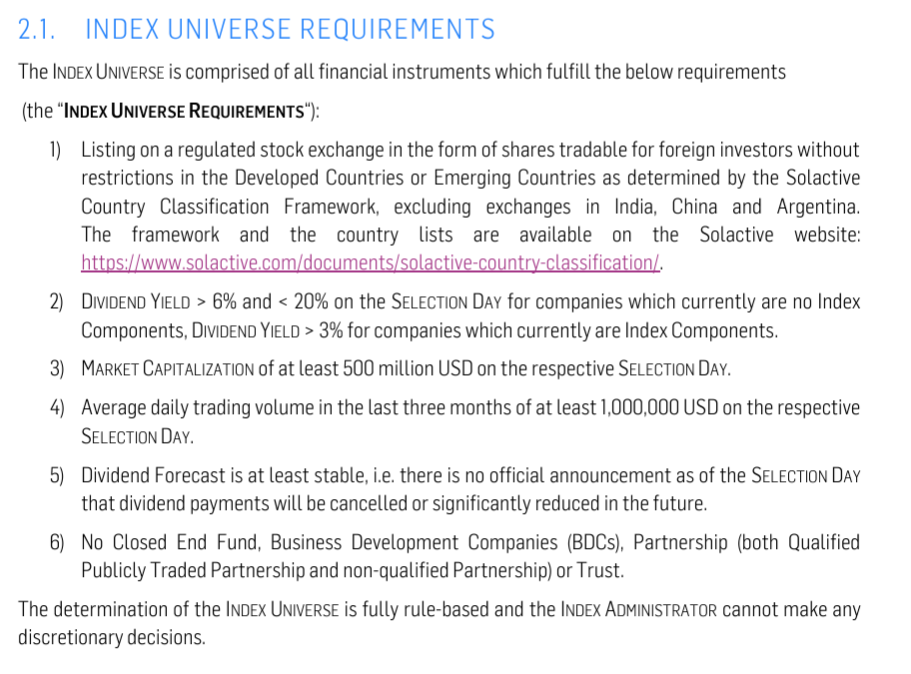

Zunächst einmal möchte ich erklären, welche Strategie der Global X Super Dividend ETF abbildet. Grundlage ist der Solactive Global SuperDividend Index. Dieser umfasst 100 Aktien internationaler Unternehmen und zwar solche mit der höchsten Dividendenrendite unter Beachtung von qualitativen Kontrollmechanismen. Die Indexanpassungen erfolgen jährlich und einmal im Quartal gibt es einen Dividenden-Nachhaltigkeitscheck. Ausgewählt wird aus Aktien weltweit, wobei keine Aktien der Börsenplätze in Indien, China und Argentinien, aufgenommen werden, da diese teils eingeschränkt handelbar sind. Weiterhin müssen Neuaufnahmen mindestens sechs und höchstens 20 Prozent Dividendenrendite aufweisen, bereits enthaltene Werte verbleiben bei mehr als drei Prozent Dividendenrendite im Index und die Marktkapitalisierung muss mindestens 500 Millionen US-Dollar betragen. Alle Details listet Solactiv in der Guideline auf:

Anschließend werden die 100 Werte mit der höchsten Rendite ausgewählt. Zudem wird einmal im Quartal geschaut, ob Dividendenkürzungen oder ein negativer Ausblick bezüglich Dividendenpolitik gegeben wurde. Details dazu in den Punkten 2.2 und 2.3 der Guideline.

Bevor wir testen, wie das Projekt „Job an den Nagel hängen“ seit Bestehen des ETFs ausgesehen hätte, zunächst einmal eine allgemeine Einschätzung des ETFs. In meinen Augen hat dieser vergleichbare Schwächen wie zahlreiche andere Dividenden-ETFs, die ich früher bereits in einem Artikel kritisiert habe. Die Indizes reagieren zu träge in sich schnell ändernden Situationen. Sowohl in der Finanzkrise als auch im Covid-Crash hat das dazu geführt, dass in vielen ETFs, die die Dividendenstrategie abbilden, noch Aktien enthalten waren, bei denen schon klar war, dass die Dividende nicht zu halten ist. Aktuell lässt sich das schön an der Aktie des deutschen Chemieriesen BASF zeigen. Seit gut zwei Jahren steht die Dividende hier eigentlich auf dem Prüfstand, doch erst vor wenigen Wochen hat sich der neue Vorstand dazu durchgerungen, auf der Hauptversammlung, die Anfang Mai 2025 stattfindet, die Dividende von zuletzt 3,40 Euro je Aktie auf 2,25 Euro zu reduzieren. Der Kurs von BASF ist hingegen schon in den Jahren vorher in den Keller gerauscht und hat damit die Dividendenrendite für Neueinsteiger (lange unveränderte Dividende, bei gleichzeitig sinkendem Aktienkurs = höhere Dividendenrendite) noch erhöht – obwohl die Auszahlung gleichzeitig immer wackeliger geworden ist.

Die Gefahr ist also hoch, dass die hohen Ausschüttungsrenditen mit schwachen Firmen erkauft werden. Wollen wir auf solcher Basis unsere künftigen Einkünfte aufbauen? Ich möchte das jedenfalls nicht. Und auch ein Rückblick zeigt, dass es keine gute Idee gewesen wäre, mit diesem Hintergedanken zum Start des ETFs im Februar 2022 zu investieren.

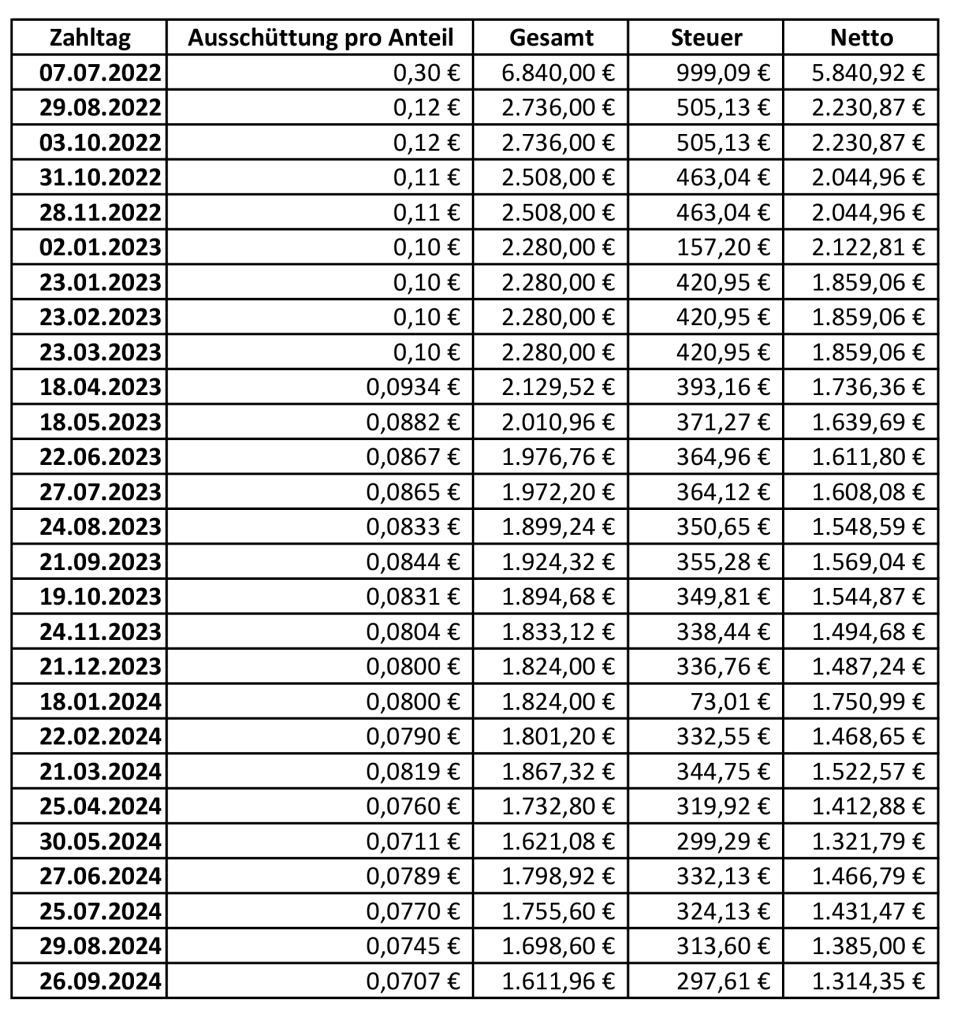

Nehmen wir an, ein Anleger hätte im Februar 2022 zur Emission des ETFs beschlossen 300.000 Euro zu investieren. Der erste Kurs, den die Fondsgesellschaft am 17. Februar 2022 ermittelt hat, war 13,1577 Euro je Anteil. Für 300.000 Euro hätte der Anleger dementsprechend 22.800 Anteile erhalten. Eine erste etwas höhere Ausschüttung von 0,30 Euro wurde am 7. Juli 2022 ausgezahlt, bevor der ETF dann ab August 2022 mit monatlichen Ausschüttungen weiter ging. Folgende Zahlungen erhielt der Anleger:

Bei der Berechnung habe ich den Sparerpauschbetrag von 1.000 Euro sowie die Teilfreistellung von 30 % für Aktien-ETFs berücksichtigt und nur mit Kapitalertragssteuer sowie Soli gerechnet und eine mögliche Günstigerprüfung außen vor gelassen. Das Ergebnis ist desaströs. Am 2. Januar 2023 hätte es – und nur dank Steuereffekten – die letzte Zahlung gegeben, die über den benötigten 2.000 Euro netto im Monat gelegen hätte. Was auffällt: Die Erträge sinken fast schon konstant von Monat zu Monat. Und genau das ist bei einer Strategie, die dauerhaft für den Lebensunterhalt sorgen soll, katastrophal. Da mit der Inflation die Lebenshaltungskosten mit der Zeit steigen, reichen nicht mal stabile Erträge aus. Vielmehr müssen die Ausschüttungen mindestens um die Inflationsrate, besser noch deutlich mehr steigen.

Am Ende ist der Global X Super Dividend ETF mal wieder das, was viele ETFs mit dem Wort Dividende im Namen sind: Ein Marketing-Produkt. Leider greifen viele Anleger hier, ohne die Mechanismen dahinter zu verstehen, zu und werden dann enttäuscht. Ob bei ETFs oder Einzelaktien – wenn die Dividende ins Spiel kommt, dann sollte jeder Anleger sich darauf besinnen, woher diese Zahlung kommt: Die Dividende ist ein Teil des Gewinns und zwar der Teil, der an Anleger ausgeschüttet werden kann. Daher ist es viel sinnvoller und wichtiger, sich mit den Unternehmen, die diese Gewinne erwirtschaften, zu beschäftigen. Nur solide Firmen mit langfristig tragfähigen Geschäftsmodellen können Anleger langfristig mit satten Dividenden beglücken, und am Ende setzt sich die Performance eines Investments immer aus der Kursentwicklung und den Ausschüttungen zusammen.

Aufmacherbild KI-generiert mit ImageGenerator von ChatGPT.

Sehr interessant! Kannst du das Beispiel auch einmal mit dem Vanguard FTSE all world high dividend machen? Danke!

Danke. Das freut mich. Den FTSE All World High Dividend hatte ich hier im Artikel schon mal besprochen: https://finanzgeschichten.com/top-3-dividenden-etfs-im-check/

Leider auch nicht das Gelbe vom Ei. Evtl. sind Quality Dividend ETFs was für Dich: https://finanzgeschichten.com/quality-dividenden-etfs-im-check/

Den Global X hätte ich auch nicht auf dem Schirm gehabt, das sieht man ja schon beim ersten Blick auf die Historie (hier aber nochmal schön aufbereitet, danke dafür! So schlimm hätte ich es selbst nicht gesehen).

Da halte ich persönlich den Nasdaq-Covered-Call-ETF für zielführender; der dürfte – auch in der Zukunft – stabiler ausschütten (bei eher stagnierenden Kursen).

Zu dem hab ich inzwischen einen eigenen Artikel verfasst: https://finanzgeschichten.com/nasdaq-covered-call-etf/

Sorry, dass der Kommentar jetzt erst freigegeben wird. Er war im Spam gelandet.

Erstaunliche Einsichten. Allein der Hinweis, nicht die Dividendenrendite zu vergleichen, die bei fallenden Kursen laufend interessanter wird, sondern die absolute Entwicklung der Dividende ist Gold wert!