Immer wieder stellen Anleger sich die Frage, wie sicher ihr Geld bei der Bank ist; dabei kommt es häufig zu Verwechslungen. Ich erkläre in diesem Artikel, was und wieviel durch die Einlagensicherung abgesichert ist und was es mit der Anlegerentschädigung auf sich hat.

Krisen bringen oft Reformen mit sich, die eine derartige Krise in Zukunft verhindern sollen. So auch bei der Einlagensicherung, die infolge der Weltwirtschaftskrise, bei der viele Sparer ihr Vermögen durch den Zusammenbruch von Banken verloren, eingeführt wurde. Die Angst davor, dass eine Bank zusammenbricht, kann Sparer dazu veranlassen, ihre Guthaben abzuziehen. Dieser Bank-Run bringt Banken dann noch mehr in Schwierigkeiten. Daher gab es in den USA ab Mai 1933 die Federal Deposit Insurance Corporation (FDIC), die Bankguthaben bis 2.500 US-Dollar absicherte, und 1934 entstand durch die Genossenschaftsbanken in Deutschland der Kreditgenossenschaftliche Garantiefonds. Heute muss in Deutschland jede Bank, welche die aufsichtsrechtliche Erlaubnis zum Betreiben des Einlagen- oder Kreditgeschäfts hat, Mitglied in einem Einlagensicherungsystem sein.

Welche Summe ist durch die Einlagensicherung abgesichert?

Gesetzlich geregelt ist, dass pro Kunde und Bank 100.000 Euro abgesichert sind. Wichtig sind hier zwei Aspekte: Es zählt nicht pro Konto, sondern pro Kunde. Wenn Ihr also zum Beispiel zwei Konten, eines bei der Commerzbank, das andere bei der comdirect, die ja nur eine Marke der Commerzbank ist, habt, dann sind dort nur 100.000 Euro in Summe abgesichert. Haben Ehegatten hingegen ein gemeinsames Konto, so sind 200.000 Euro pro Bank abgesichert. Indem man Bankkonten auf mehrere voneinander unahbängige Institute verteilt, lässt sich die abgesicherte Summe erhöhen. Besonders achtsam solltet Ihr hier bei Neobrokern sein: Viele Neobroker wie Scalable, Smartbroker+, Finanzen.Net Zero oder Traders Place haben die Baader Bank AG als Depotbank. Wer dort mehrere Konten hat, ist in Summe nur bis 100.000 Euro abgesichert. Habt Ihr ein Konto bei Trade Republic, solltet Ihr genau schauen, bei welcher Bank das Konto geführt wird. Bei mir ist es die Deutsche Bank, so dass die 100.000 Euro für Trade Republic, Deutsche Bank und deren Niederlassung Postbank in Summe gelten.

Was ist durch die Einlagensicherung geschützt?

Der zweite entscheidende Punkt betrifft das „was“ abgesichert ist. Geschützt sind durch die Einlagensicherung Einlagen, das bedeutet Kontoguthaben, Festgelder oder Spareinlagen. Nicht abgesichert sind Inhaber- oder Orderschuldverschreibungen, Genussrechtsverbindlichkeiten oder Verbindlichkeiten aus Wechseln, da das keine Einlagen sind. Das Geld ist auch abgesichert, wenn das Tagesgeldkonto in einer anderen Währung geführt wird. Im Entschädigungsfall muss die Erstattung innerhalb von sieben Arbeitstagen erfolgen.

Ist mein Depot durch die Einlagensicherung abgesichert?

Anleger machen sich immer wieder Gedanken bezüglich Einlagensicherung, sobald ihr Depot die Marke von 100.000 Euro überschritten hat. Diese Sorgen sind allerdings komplett unberechtigt. Die Wertpapiere, die sich im Depot befinden, haben nichts mit der Einlagensicherung zu tun. Das nachfolgende Beispiel macht den Unterschied deutlich: Wenn Ihr 15.000 Euro auf dem laufenden Konto bei der Bank habt, dann sind diese 15.000 Euro für die Bank Verbindlichkeiten gegenüber Euch. Sie erscheinen in der Bilanz der Bank auf der Passivseite als Schulden. Ihr habt eine Forderung gegenüber der Bank. Wenn Ihr hingegen für 40.000 Euro Aktien oder ETFs im Depot habt, erscheinen diese nicht in der Bilanz der Bank. Ihr könnt Euch das wie einen Tresor vorstellen. Alles, was ihr in einen Banktresor packt, erscheint auch nicht in der Bilanz der Bank, denn es ist ja Euer Eigentum. Geht die Bank also pleite, könnt Ihr die Herausgabe der Depotwerte fordern. Das Depot wird dann auf Euer Depot bei einer anderen Bank übertagen, soweit Eure Wertpapiere nicht als Kreditsicherheit für Forderungen der Bank verwendet werden.

Gibt es Ausnahmen bei der Einlagensicherung?

Es gibt einige Spezialfälle, in denen der Staat mehr als 100.000 Euro an Einlagen pro Kunde und Bank garantiert. In diesen Sondersituationen erhöht sich der Maximalbetrag für einen Zeitraum von sechs Monaten nach Gutschrift des Geldes auf 500.000 Euro pro Kunde. Im Schadensfall muss hier der Anspruch schriftlich und mit Nachweis erbracht werden. Dieser höhere Betrag greift für Beträge aus Immobilientransaktionen privat genutzter Wohnimmobilien. Weiterhin fallen bestimmte Sonderzahlungen darunter, konkret:

- Beträge, die soziale, gesetzlich vorgesehene Zwecke erfüllen und beispielsweise verknüpft sind mit Heirat, Scheidung, Renteneintritt, Ruhestand, Kündigung, Entlassung, Geburt, Krankheit, Pflegebedürftigkeit, Invalidität, Behinderung oder Tod,

- Auszahlung von bestimmten Versicherungsleistungen,

- Entschädigungszahlungen für gesundheitliche Schädigungen durch Gewalttaten oder Schäden durch zu Unrecht erlittene Strafverfolgungsmaßnahmen. (Quelle: BaFin, abgerufen am 08.03.2024)

Ihr seht also, nach Sonderzahlungen, wie zum Beispiel einer hohen Abfindung oder der Auszahlung einer hohen Versicherungsleistung, greift für sechs Monate der höhere Versicherungsschutz. Damit wird Euch Zeit gegeben, in Ruhe das Geld anderweitig anzulegen.

Welche weiteren Systeme für die Einlagensicherung gibt es in Deutschland?

Das, was wir eingangs angeschaut haben, ist die gesetzliche Einlagensicherung. Die genannten Beträge werden von den Sicherungssystemen, in denen die jeweiligen Banken sind, aufgebracht, aber sind vom Staat garantiert. Insgesamt gibt es drei separate Entschädigungseinrichtungen. In der Entschädigungseinrichtung deutscher Banken (EdB) sind alle Banken vertreten, die nicht unter eine Institutssicherung fallen. Daneben haben sowohl die Sparkassen als auch die Genossenschaftsbanken eine solche Institutssicherung, namentlich das Sicherungssystem des Deutschen Sparkassen- und Giroverbands (DSGV) sowie den Institutsschutz samt BVR Institutssicherung für die Genossenschaftsbanken. Die Institutssicherungssysteme haben das Ziel, die angeschlossenen Institute vor einer Liquidation und Insolvenz zu bewahren. Sobald ein Mitglied Schlagseite bekommt, erfolgen Stützungsaktionen. Dies kann beispielsweise durch Bürgschaften, Garantien oder frisches Eigenkapital geschehen. Oft kommt es auch zu Fusionen mit anderen Mitgliedern. Nicht selten erfolgen diese, um die Insolvenz zu verhindern. Für uns Kunden haben Genossenschaftsbanken und auch Sparkassen den Vorteil, dass durch die Institutssicherung alle Einlagen komplett abgesichert sind, da es ja zu keiner Insolvenz kommt. Allerdings ist wichtig zu wissen, dass das keine Garantie für unser Kapital darstellt. In der Praxis kam es bisher aber weder bei den Genossenschaftsbanken noch bei den Sparkassen zu Insolvenzen. Daher bevorzugen absolut risikoscheue Anleger diese Institute.

Was bedeutet die freiwillige Einlagensicherung?

Bei den privaten Banken gibt es ebenfalls eine Einlagensicherung über die gesetzlich garantierten 100.000 Euro hinaus: den Einlagensicherungsfonds des Bundesverbands deutscher Banken. Hier sind sehr viele private Banken, aber nicht alle, Mitglied. Daher lohnt es, sich zu informieren. Ähnlich wie bei der Institutssicherung gibt es keine Garantie und keinen Rechtsanspruch auf Entschädigung – wäre dies der Fall läge eine Versicherungsleistung vor und es wäre komplizierter und teurer (u. a. wegen der Versicherungssteuer). Anders als bei den Sparkassen und den Genossenschaftsbanken stehen die privaten Banken allerdings im Wettbewerb, so dass eine Institutssicherung ausscheidet. Seit Anfang 2023 gilt für den Einlagensicherungsfonds eine maximale Haftung von fünf Millionen Euro für private Anleger und 50 Millionen Euro für Unternehmen. Diese Grenzen werden zum 1. Januar 2025 auf drei beziehungsweise 30 Millionen Euro und zum 1. Januar 2030 auf eine Million beziehungsweise zehn Millionen Euro reduziert.

Reicht das Geld im Einlagensicherungsfonds?

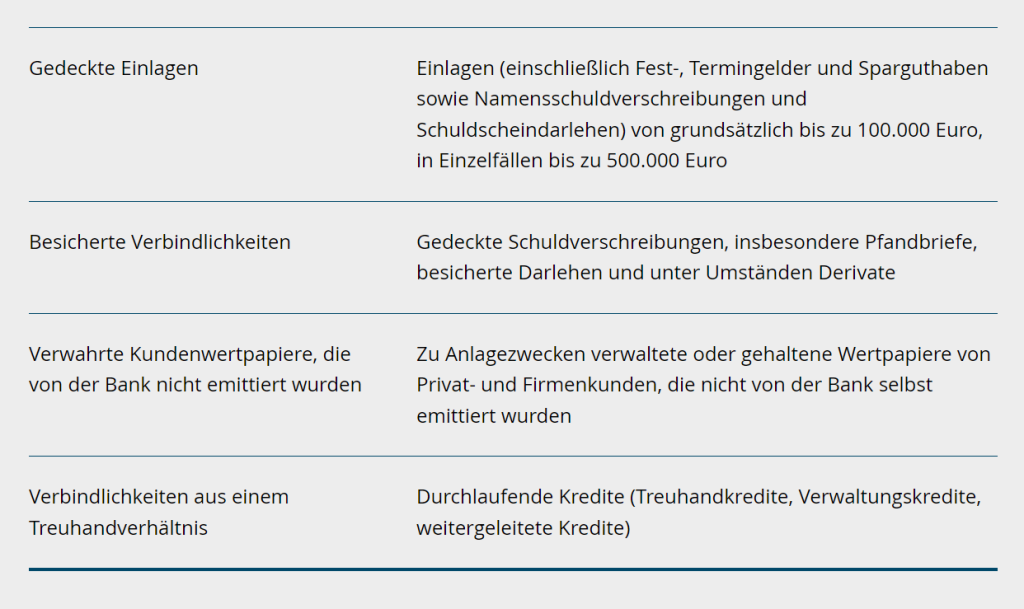

Immer wieder wird das Argument vorgebracht, dass im Einlagensicherungsfonds nicht genügend Mittel sind, um im Falle der Pleite einer großen Bank, wie etwa der Deutschen Bank oder der Commerzbank, die zugesagten Beträge aufzubringen. Ja, das ist richtig. Der freiwillige Einlagensicherungsfonds schützt vor allem die kleinen Institute. Das haben wir vor einigen Jahren gesehen, als die Greensill Bank Pleite ging und die Anleger entschädigt wurden. Für systemrelevante Banken gibt es seit Anfang 2015 daher die Möglichkeit der Abwicklung statt des Insolvenzverfahrens. Diese Regelung entstand auf europäischer Ebene um einen Vertrauensverlust, wie er 2008/09 nach der Pleite von Lehman Brothers entstanden ist, zu verhindern. Im Rahmen der Abwicklung der Bank werden dabei zunächst die Anteilseigner der Bank in die Pflicht genommen. Reicht ihr Kapital nicht aus, kann es im Rahmen eines Bail-Ins auch dazu kommen, dass Inhaber relevanter Kapitalmarktinstrumente wie nachrangige Schuldverschreibungen oder nachrangige Darlehen sowie Gläubiger (beispielsweise Schuldverschreibungen, aber auch Indexzertifikate) allgemein an den Verlusten beteiligt werden. Von einem Bail-In ausgenommen sind die gesetzlich garantierten Einlagen, besicherte Verbindlichkeiten, im Kundenauftrag verwahrte Wertpapiere, die nicht von der Bank emittiert wurden, sowie Verbindlichkeiten aus einem Treuhandverhältnis.

Gerade wegen der Möglichkeit des Bail-Ins müsst Ihr aktuell bei Anleihen der Aareal Bank und der Deutschen Pfandbriefbank massiv aufpassen. Hier gibt es eine Haftungskaskade. Das bedeutet, dass die verschiedenen Anleihen unterschiedlich stark besichert sind beziehungsweise nacheinander in die Haftung genommen werden. Daher gibt es aktuell massive Rendite-Unterschiede.

Gibt es in Europa eine Einlagensicherung?

Alle Staaten des europäischen Wirtschaftsraums, dieser umfasst die Staaten der Europäischen Union sowie Island, Liechtenstein und Norwegen, sichern Einlagen der Banken bis zu 100.000 Euro ab. In der Schweiz sind Einlagen bis zu 100.000 Schweizer Franken durch die Einlagensicherung abgesichert. Bezüglich der Details der Einlagensicherung empfiehlt es sich aber vor einem Investment in diesen Ländern diese genau anzuschauen. Da bei der gesetzlichen Einlagensicherung letztlich der Staat für die Einlagen bis 100.000 Euro haftet, würde ich Anlagen immer auf finanzstarke Länder beschränken, da die Einlagensicherung am Ende immer nur so gut ist wie die Bonität des Staates. Gerade bei den südeuropäischen Ländern ist dort eher Vorsicht angebracht.

Wie sicher ist mein Geld bei Trade Republic?

Eine Frage, die beim Thema Einlagensicherung immer wieder aufkommt ist: Wie sicher ist mein Geld bei Trade Republic? Zunächst einmal: Seit einigen Monaten ist Trade Republic eine Vollbank, aber die Verrechnungskonten werden immer noch über Treuhandsammelkonten bei den Partnerbanken geführt. Die Deutsche Bank habe ich oben bereits angesprochen. Partnerbanken sind auch die Solaris SE und die J.P. Morgen SE. Diese beiden Banken sind ebenfalls Mitglied in der Entschädigungseinrichtung deutscher Banken, aber nicht im Einlagensicherungsfonds des Bundesverbands deutscher Banken. Weitere Partnerbanken sind noch die Citibank Europe plc sowie die HSBC Continental Europe S.A., diese werden von der Central Bank of Ireland beaufsichtigt und für sie gilt die irische Einlagensicherung. In den Finanzmedien wurde das im Vergleich zur Bundesrepublik Deutschland schlechtere irische Bonitätsrating als Argument gegen zu viel Geld auf den Verrechnungskonten, die bei diesen Banken geführt werden, angebracht. Die Ratingagenturen S&P (AA), Moody’s (A3) und Fitsch (AA-) geben Irland aber inzwischen durchweg solide Noten. Da Tagesgeld kurzfristig verfügbar ist, sehe ich hier keine größeren Bedenken. Aber man sollte eine etwaige Verschlechterung im Auge behalten.

Was hat es mit der Anlegerentschädigung und der Grenze von 20.000 Euro auf sich?

Wenn es um die Einlagensicherung geht, kommt immer wieder der Einwand, dass es da noch eine Grenze mit 20.000 Euro gibt. Gemeint ist hier die Anlegerentschädigung. Während die Einlagensicherung Kundeneinlagen schützt, bezieht sich die Anlegerentschädigung auf Forderungen von Kunden aus Wertpapiergeschäften. Hierrunter fallen beispielsweise Dividendenzahlungen, Fondsausschüttungen oder der Erlös aus dem Verkauf von Wertpapieren. Die gesetzliche Anlegerentschädigung sichert im Schadensfall 90 Prozent der Forderung ab, maximal aber 20.000 Euro. Zudem müssen die Gelder auf Euro oder die Währung eines EU-Mitgliedsstaates lauten.

Die Anlegerentschädigung betrifft zudem nur Wertpapierhandelsunternehmen wie reine Wertpapierhandelsbanken (Banken ohne Vollbankerlaubnis), Finanzdienstleistungsinstitute oder Kapitalverwaltungsgesellschaften. Diese müssen die Erlaubnis zum Erbingen von Wertpapierdienstleistungen haben und Mitglied in der Entschädigungseinrichtung der Wertpapierhandelsunternehmen (EdW) sein. Die EdW stellt fortlaufend eine aktuelle Liste der Mitgliedsfirmen ein. Einige Neo-Broker wie beispielsweise Scalable Capital, die Smartbroker AG oder Traders Place sind solche Wertpapierhandelsunternehmen. Die Konten werden hier jeweils bei der Baader Bank AG geführt und sind hierrüber in der Einlagensicherung. Durch die Anlegerentschädigung werden Privatpersonen sowie kleine Unternehmen geschützt.

Auch wenn Schadensfälle, sowohl in der Einlagensicherung als auch in der Anlegerentschädigung, selten vorkommen, sind sie für die Betroffenen durchaus heftig. Daher ist es wichtig zu wissen, wie die Absicherung funktioniert und was abgesichert ist. Wenn größere Beträge nicht kurzfristig gebraucht werden, gibt es in der Regel ohnehin oftmals keinen Grund, diese auf einem Konto liegen zu lassen. Geldmarkt-ETFs bieten oftmals höhere Renditen als Tagesgeld, und die Gelder sind zudem Sondervermögen. Und wer sich mittelfristig Renditen sichern möchte, für den sind Laufzeiten-ETFs wie iBonds-ETFs eine Option, und für ganz langfristige Anlagen empfehlen sich meist dann breit gestreute Welt-Aktien-ETFs.