In den vergangenen Tagen tauchte an vielen Stellen im Internet ein Chart des S&P 500 auf. Er zeigte den Verlauf im Jahr 2007/8 und darüber gelegt den Verlauf der letzten gut eineinhalb Jahre. Bis jetzt scheint alles nach Drehbuch zu laufen. Behält der US-Index sein Muster bei, droht der große Crash. Das macht vielen Anlegern Angst. Schauen wir uns also mal genauer an, worauf dieser Vergleich basiert und welche Aussagekraft er hat.

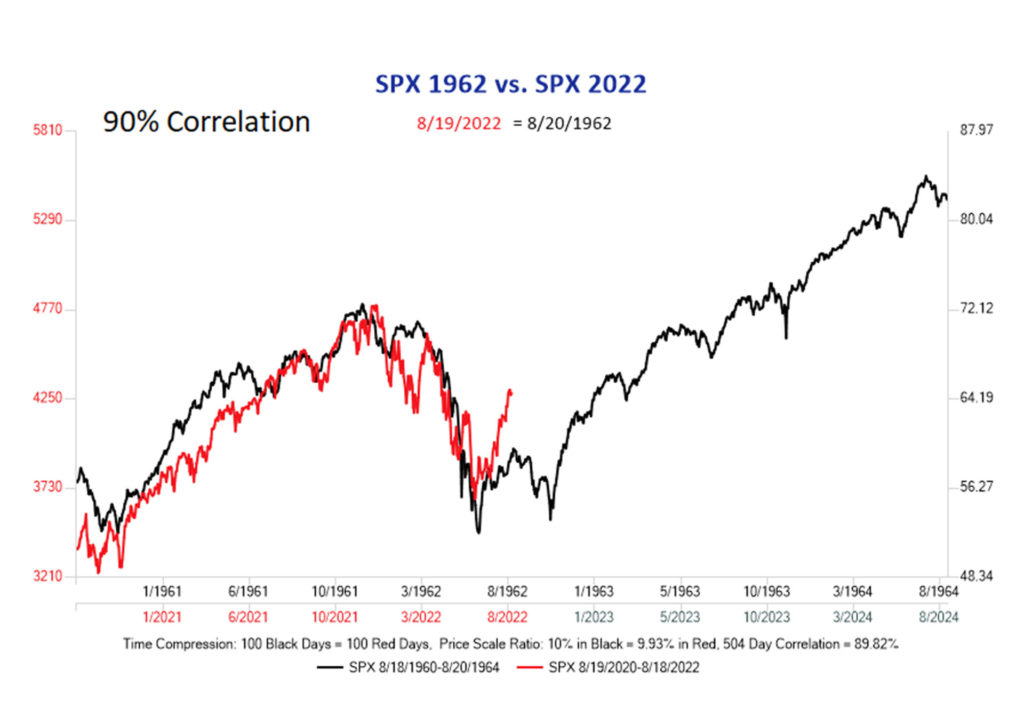

Steigen wir direkt ein und blicken ihn an, den Chart des Grauens. Kommt es so wie 2008, droht dem S&P 500 bis zum Sommer 2023 ein Einbruch um gut 50 Prozent.

Quelle: www.nautilus-cap.com

Welch ein Gleichlauf! Die Statistik sagt, dass eine Korrelation von 91 Prozent besteht. Sieht man sich die schwarze Linie, also die Entwicklung in den Jahren 2008/9 an, muss einem Angst und Bange werden. Droht nach dem schlechten ersten Halbjahr am US-Aktienmarkt weiteres Ungemach? Steht ein Crash im Herbst bevor? So logisch es nach diesem Chart aussieht, so wenig taugt ein solcher Chartvergleich für eine Prognose. Warum, das sehen wir im folgenden Chart.

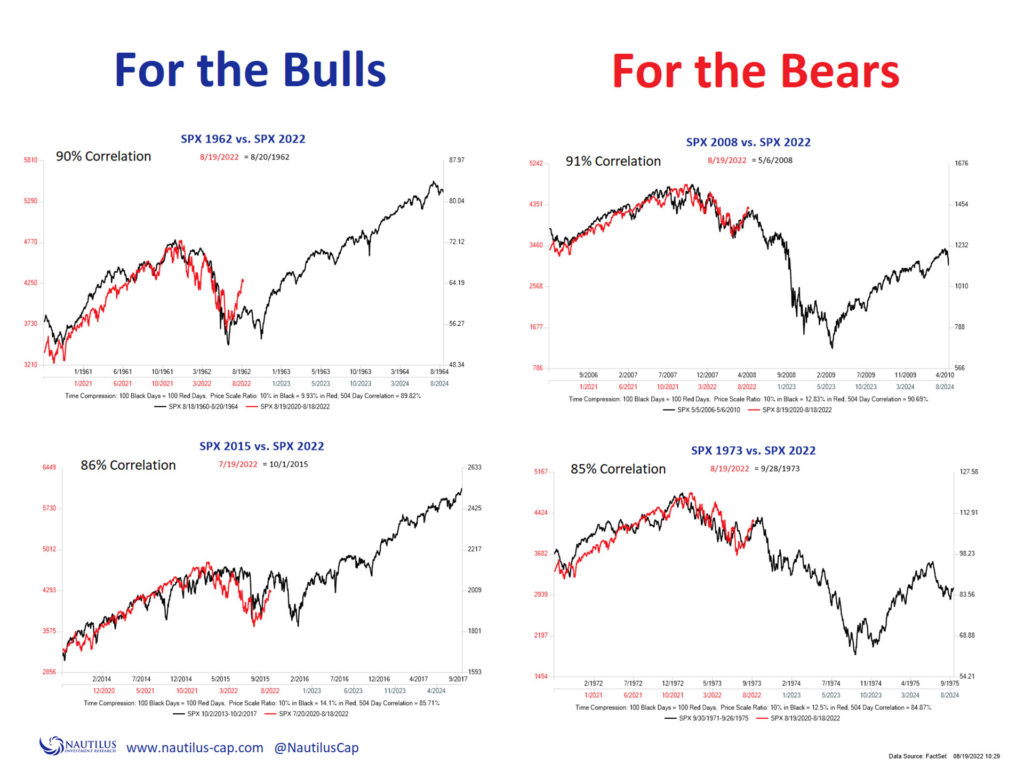

Quelle: www.nautilus-cap.com

Denn so wie es ein bärisches Szenario mit 91 Prozent Korrelation gibt, gibt es ein bullisches Szenario mit 90 Prozent Korrelation. Legt man den Chart den S&P 500 über den seit Anfang 1961, so sieht man ebenfalls einen sehr hoch Gleichlauf. Doch in der Zeit nach der Feststellung des Gleichlaufs entwickelte sich der S&P 500 extrem freundlich. Neue Höchststände wurden sogar erreicht. Was also nun? Crash oder neues Allzeithoch? Ganz einfach: Aus solchen historischen Chart-Überlagerungen lässt sich weder das eine, noch das andere ableiten. Eine Korrelation zwischen den beiden Verläufen bedeutet noch lange keinen kausalen Zusammenhang und damit keine Aussage über den künftigen Kursverlauf.

Der Vollständigkeit halber noch zwei weitere Verläufe mit hoher Korrelation, diesmal 85 und 86 Prozent. Und wieder präsentiert Nautilus eine bullische und eine bärisch Variante.

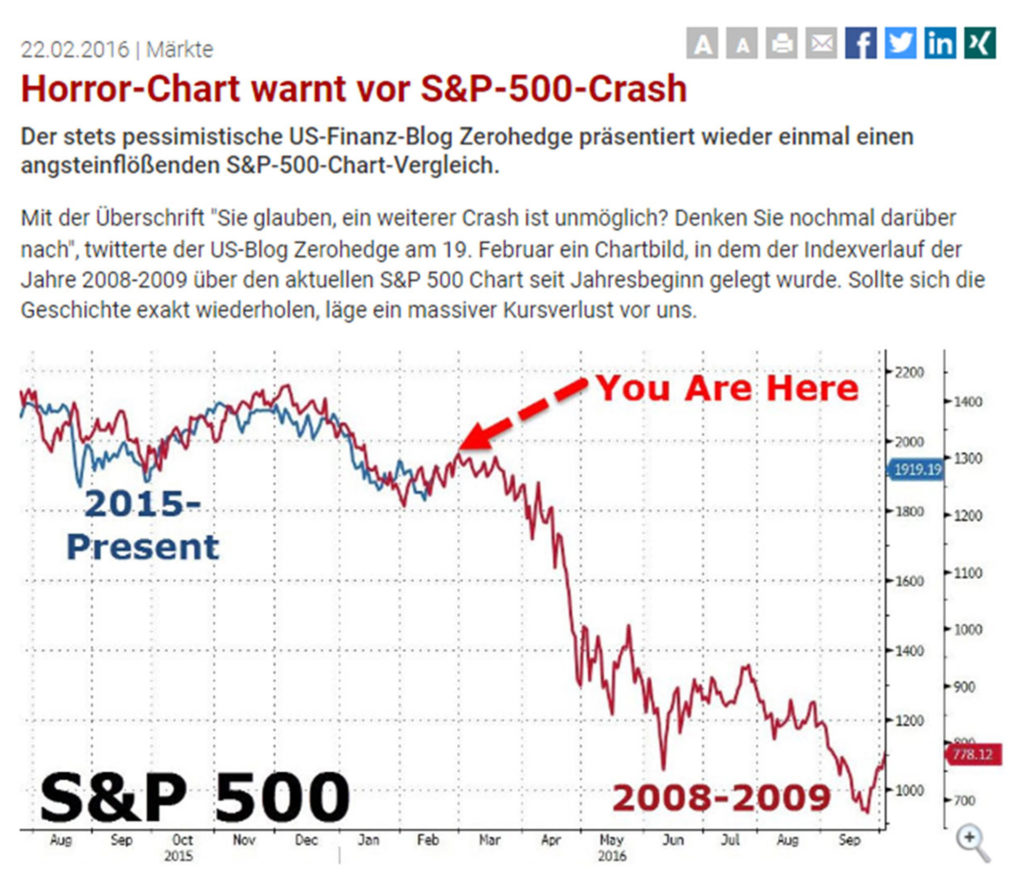

Auch aus der Vergangenheit gibt es gute Beispiele, dass nach solchen Chart-Vergleichen meist das Gegenteil der in den Medien populären Variante vertreten ist. Die Charts spiegeln oft eher die vorherrschende Stimmung, als dass sie eine analytische Aussagekraft haben.

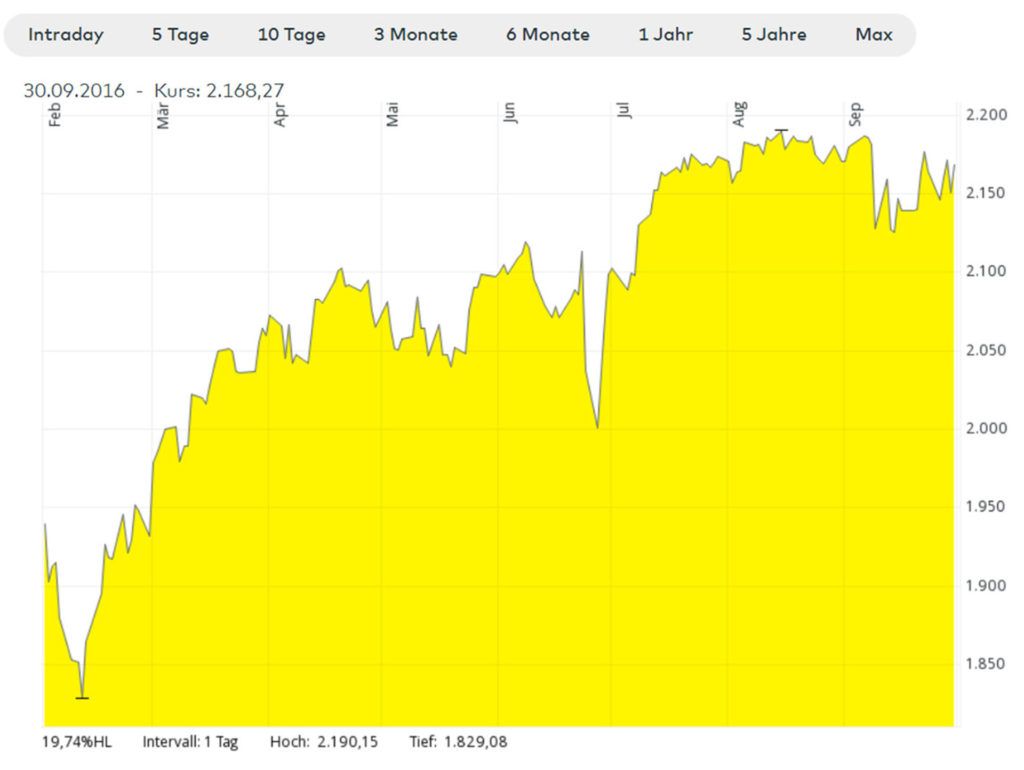

2016 präsentierte der US-Finanz-Blog Zerohedge diesen Chart, bei dessen Anblick einem Angst und Bange wurde. Auch hier hatten viele Anleger Angst vor einem Einbruch des Marktes um rund 50 Prozent. Schauen wir uns mal an, wie sich der Markt tatsächlich von Mitte Februar 2016 bis Ende September 2016 entwickelt hat.

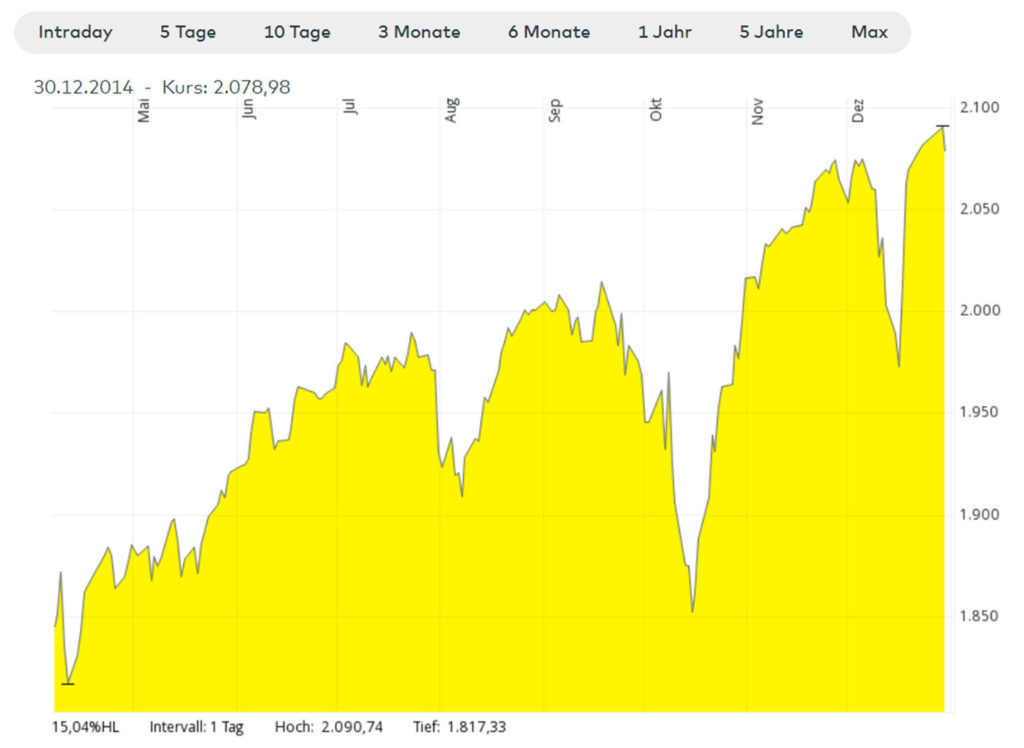

Statt eines Einbruchs um 50 Prozent stand am Ende ein Plus von gut 15 Prozent von Mitte Februar bis Ende September zu Buche.

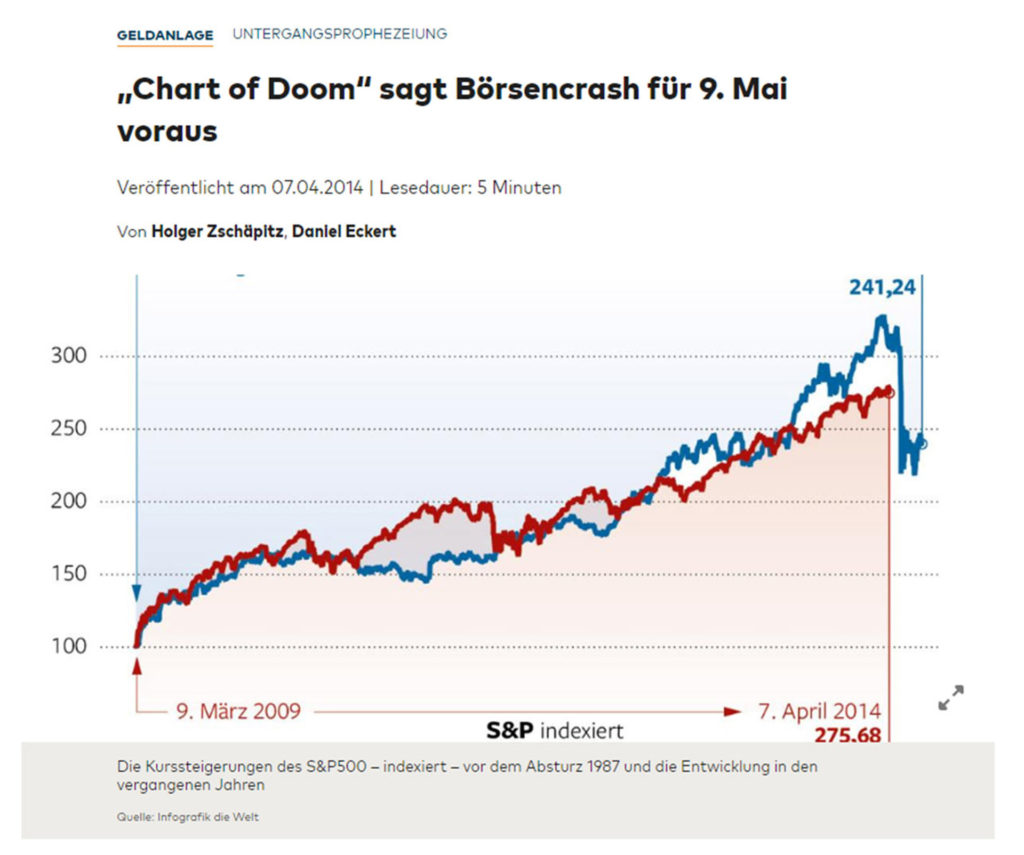

Gleiches Bild im Frühjahr 2014 beim „Chart of Doom“, der angeblich einen Börsencrash für den 9. Mai voraussagte.

Hier wurde die Entwicklung des S&P 500 seit dem Tief der Finanzkrise am 9. März 2009 mit der Entwicklung vor dem Crash 1987 verglichen. Wie wir heute wissen, blieb 2014 der Crash aus. Statt dessen ging es auch damals in der Folgezeit kräftig bergauf:

Wir sehen also: Eine hohe Korrelation zu historischen Kursverläufen sagt rein gar nichts über die zukünftige Kursentwicklung aus. Vielmehr habe ich das Gefühl, dass sie uns Auskunft über die Gemütslage der sie verbreitenden Blogger, Journalisten und Marktteilnehmer gibt. Warum hat kaum jemand den bullischen Vergleich mit 1962 geteilt, sondern nur den bearishen Vergleich mit 2008/9? Und da ist es dann schon fast wieder ein guter Kontra-Indikator: Wenn die Mehrheit pessimistisch gestimmt ist, geht es oft aufwärts.

Auf diesen 4er-Chart oben bin ich durch ein Posting von Björn Beier, bekannt als Nasduck.ig auf Instagram, aufmerksam geworden. Schaut mal bei ihm vorbei, er hat regelmäßig gute Inhalte.

Super Artikel, und stimme Dir genau zu.. man kann i.P. jeden Chart sich so zu Recht legen dass es für die jeweilige These passt! Fast alle die ich frage ob es nochmal richtig nach unten gehen wird antworten mit „JA! Auf jeden Fall!“. Das bedeutet im Normalfall dass die Anleger schon entsprechend positioniert sind, viel Pulver auf der Seite liegen und somit nicht mehr viel zum Verkaufen bereit haben. Für meinen Fall (ich bin DIY Investor und mein Dividenden All-Weather Portfolio umfasst derzeit ca. 40 Werte mit 500,000€ Portfoliogrösse) weiss ich nur dass ich nichts weiss was die kommenden 6-12 Monate bringen. Langfristig glaube ich dass die besten dt. Unternehmen (Siemens, BMW, BASF, DHL, usw.) die derzeitigen Krisen überleben und wieder bessere Tage sehen werden! Beste Grüsse aus Singapore, Noah

Hallo Noah,

vielen Dank für Deinen ausführlichen Kommentar. Sehr gute Einstellung.

Sorry, dass ich erst jetzt antworte, aber irgendwie hat mir WordPress zuletzt neue Kommentare nicht als solche angezeigt.

Schöne Grüße

Matthias

Sehr Interessant!

Danke. Vor allem mit etwas zeitlichem Abstand. Man sieht ja, was passiert ist und dass es damals wohl kein schlechter Kaufzeitpunkt war.