Nachdem ich in den vergangenen Beiträgen aufgezeigt habe, wie ich meine Vermögensanlagen und auch mein Aktienportfolio diversifiziere und worauf ich beim Platzieren von Wertpapieraufträgen achte, zeige ich in diesem Beitrag, nach welchen Kriterien ich einzelne Wertpapiere auswähle.

Eine grundlegende Frage, die sich viele Investoren stellen, ist, ob sie einfach passiv in einen Index investieren sollen oder ob sie selbst aktiv einzelne Aktien auswählen und in diese investieren. Der Vorteil der passiven Strategie mittels Exchange Traded Funds (ETFs) besteht darin, dass man kostengünstig sehr breit streut und – abgesehen von den Gebühren – die Indexperformance mehr oder minder recht günstig erreicht. ETFs sind der günstige Weg, breit diversifiziert und ohne große Mühen zu investieren. Auf der anderen Seite bietet auch die Geldanlage in Einzelaktien ihre Reize. Wer bei der Auswahl der Titel gut liegt, hat die Chance, besser als der Index abzuschneiden. Vielen gefällt auch die Vorstellung, direkt einen Anteil an großen und bekannten Firmen zu haben und sich dabei als Mitunternehmer, was man als Aktionär ja ist, zu fühlen.

Die Befürworter aktiven und passiven Investierens liefern sich oft regelrechte Glaubenskriege – ich sehe das ganz pragmatisch: Ich verwende beide Ansätze. Es gibt durchaus Situationen, in denen es praktischer ist über ETFs zu agieren. So habe ich beispielsweise vor der Einführung der Abgeltungssteuer Ende 2008 einige swap-basierte ETFs gekauft, um darüber sowohl Kursgewinne als auch Dividenden steuerfrei zu kassieren. ETFs nutze ich ebenfalls im Rahmen meines Rürup-Vertrags bei fairr.de. Bei diesem günstigen Rürup-Vertrag kann ich die angesparten Gelder auf die angebotenen ETFs verteilen und so in den Aktienmarkt investieren. Last but not least setze ich ETFs noch in Asien und den Emerging Markets allgemein ein, also dort, wo mir Bezug und Informationen zu einzelnen Gesellschaften oftmals fehlen. Aber in Summe bewegen sich meine ETF-Investments bei rund 12 bis 13 Prozent des Gesamtinvestments.

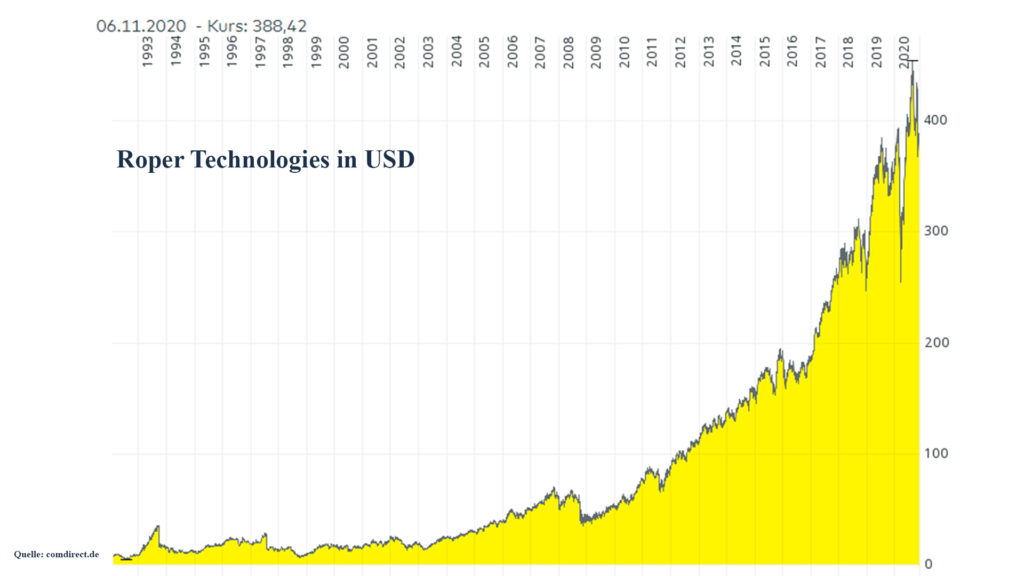

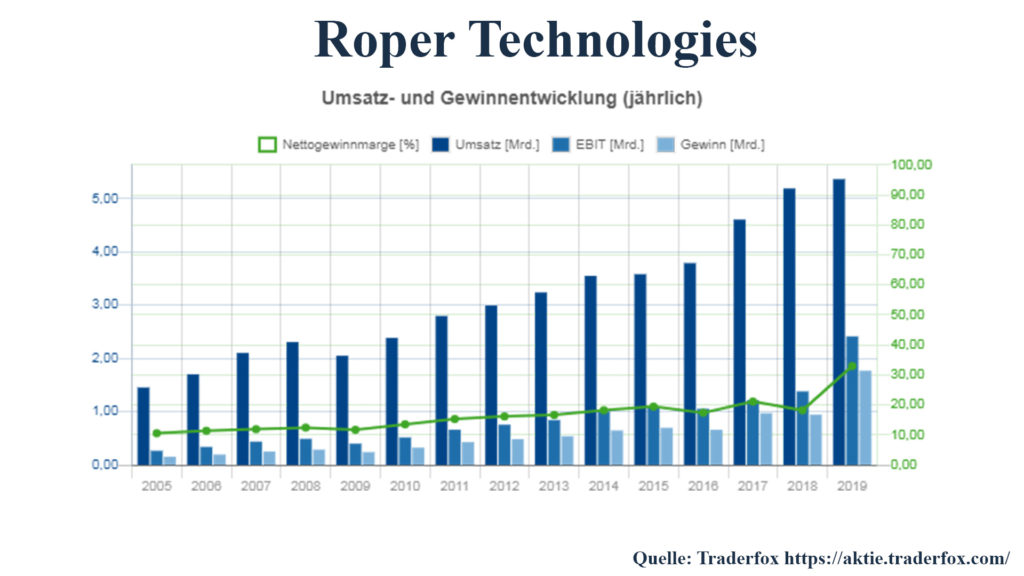

Den größten Teil meines Depots macht hingegen eine andere Strategie aus, die ich gerne als „links-unten-rechts-oben“-Strategie bezeichne. Grundsätzlich geht es mir dabei darum, Unternehmen zu suchen, die langfristig Werte für Aktionäre schaffen. Mit langfristig meine ich dabei mehrere Dekaden. Bevor ich mir hier Fundamentaldaten anschaue, betrachte ich den Chart der letzten 20 – 30 Jahre, also inklusive der Dot-Com-Blase und inklusive Finanzkrise. Dabei möchte ich sehen, wie sich diese Unternehmen in diesen beiden doch recht unterschiedlichen Krisen verhalten haben. Sind sie unterproportional zum Markt gesunken und gestärkt aus der Krise herausgekommen, lohnt sich ein Blick auf die Zahlen und auch auf das Unternehmen selbst.

Roper Technologies ist so eine Firma. Der Aktienkurs des US-Unternehmens hat sich während der New-Economy-Krise sehr gut gehalten und auch nach der Finanzkrise 2008/09 waren die Kurse relativ bald wieder auf dem Vorkrisen-Niveau. Was macht Roper nun? Die Gesellschaft ist in vier Bereichen aktiv: Application Software, Network Software & Systems, Measurement & Analytical Solutions sowie Process Technologies. Zu den Produkten zählen vor allem Softwarelösungen für Nischenmärkte wie beispielsweise für Anwälte, Labore, Transport und so weiter. Im zweiten Schritt folgt dann ein Blick auf die Zahlen – und die bestätigen oft das, was man im Chart sieht.

Umsatz und Gewinn entwickeln sich langfristig solide nach oben. Zwar gab es 2009 mal einen Umsatzrückgang infolge der Finanzkrise, allerdings war die Gesellschaft 2010 bereits wieder auf dem Weg zu neuen Rekorden. Zudem ist die Nettogewinnmarge in den letzten Jahren gestiegen. Zum Abschluss werfe ich dann noch einen Blick auf die Zahlen. Für 2021 wird ein Gewinn je Aktie von 10,90 US-Dollar und für 2022 von 11,80 US-Dollar erwartet. Das KGV von 36 beziehungsweise 33 ist jetzt nicht gerade günstig, aber man bekommt Wachstum und eine relativ hohe Gewinnstabilität.

Meine mit Abstand größte Depotposition ist Danaher. Dieses Unternehmen hat sich in den letzten Jahren immer wieder neu erfunden und auch schon öfters Teile abgespalten, was davon zeugt, dass der Shareholder-Value und nicht der Größenwahn des Managements im Vordergrund steht. Zu Danaher gehören rund 400 Firmen aus den Bereichen Life Science, Diagnostic und Environmental & Applied Solutions. Das sind allesamt interessante Zukunftsbranchen. Aber das eigentlich interessante an Danaher ist ihr Danaher Business System DBS: Die Firma war eine der ersten US-Gesellschaften, die das aus dem japanischen stammende Kaizen eingeführt und seither auch konsequent umgesetzt haben. DBS ist auch die Basis dafür, dass immer mal wieder Teilbereiche als eigene Gesellschaften abgespalten oder verkauft werden, und Danaher sich so immer wieder neu erfindet.

Eine dieser Abspaltungen war 2016 Fortive, die seither wiederum bereits Teile an Altra Industrial Motion abgegeben und Teile als Vontier abgespalten haben. Der Gedanke des DBS lebt hier als Fortive Business System weiter. Fortive ist heute in den Bereichen Professional Instrumentation und Industrial Technologies aktiv. Der Wandlungsprozess der Jahre 2019/2020 ist allerdings sehr interessant, da die eher zyklischen Bereiche als Vontier abgespalten wurden und gleichzeitig eine Partnerschaft mit Pioneer Square Labs zum Start von Tech-Startups eingegangen wurde. Erstes Resultat war TeamSens.

Oft sind hier Firmen dabei, die Produkte des mehr oder minder täglichen Bedarfs herstellen. Eine dieser Aktien ist beispielsweise Hormel Foods. Die Firma aus Minnessota war 1937 der erste Anbieter von Spam – nicht von Online-Spam, sondern so bezeichnet man in den USA zerkleinertes, gepökeltes und im eigenen Saft gegartes und gepresstes Fleisch. Heute bietet Hormel eine ganze Reihe weiterer Nahrungsmittel wie Teigwaren und Speiseöle an. Hormel ist zudem einer der Dividendenaristokraten, die über nunmehr 54 Jahre die Dividende angehoben hat. Seit dem Peak der Dot-Com-Blase vor über 20 Jahren ist der Aktienkurs von Hormel auf etwa das 12-fache gestiegen!

Die Unternehmen, in die ich nach diesem Ansatz investiere, haben im Wesentlichen eines gemeinsam: Es sind in der Regel wenig zyklische Firmen. Das bedeutet, dass sie von konjunkturellen Schwankungen nicht so stark getroffen werden, wie beispielsweise Firmen aus den Bereichen Automobilbau, Luftfahrt oder Stahl. Das hat den großen Vorteil, dass es weniger schlimm ist, wenn man sich zu teuer einkauft, also der an der Börse gezahlte Preis in Relation zum Wert des gekauften Unternehmensanteils etwas hoch war. Diese Firmen wachsen im Zweifel in die hohe Bewertung rein.

Firmen, die ebenfalls in dieses Muster passen, sind beispielsweise [in einigen bin ich investiert, nicht in allen] Itochu (Handelsgesellschaft) aus Japan, aber auch eine Berkshire Heathaway (Holding von Warren Buffett), Amgen (Biotechnologie/Pharma), Nestlé (Nahrungsmittel), Roper Technologies (Software und Produkte für verschiedene Bereiche), Aptar Group (Marktführer Dosier- und Spendersysteme), Markel (Versicherungen, Investments), Pool Corporation (Poolreinigungszubehör), Stryker (Medizintechnik) oder ThermoFisher (Diagnostic). In Deutschland erfüllt eine Bechtle noch die Voraussetzungen. Bechtle ging zum Hochpunkt des Neuen Marktes an die Börse, hat sich in der Krise danach deutlich besser als die Konkurrenz entwickelt und in der Finanzkrise kein Personal entlassen, sondern die Chance genutzt, die Belegschaft weiterzubilden. Am Ende ging die Firma hier gestärkt aus der Krise hervor. Es gibt weltweit noch zahlreiche weitere Aktien, die diese Voraussetzungen erfüllen.

Die zweite grundlegende Strategie ist das Investieren angelehnt an Führungspersönlichkeiten. Das erste Mal, dass ich das bewusst gemacht habe, war 1997. Ich hatte damals die Biografie von Bill Gates gelesen und war von ihm und Microsoft fasziniert. Woraufhin ich Microsoft gekauft und bis Ende 1999 gehalten habe. Ich lese oder höre gerne die Biografien der führenden Investoren aber auch Unternehmer und Innovatoren. Und die Biographie über Elon Musk war es, die mich 2017 in Tesla hat investieren lassen. In den Tagen um den Split herum habe ich schließlich die zweite Hälfte meiner Tesla-Position verkauft. Nicht, weil ich nicht mehr an Elon Musk und Tesla glaube, sondern weil ich einfach davon ausgehe, dass die Bewertung einfach ein nicht mehr erklärbares Niveau erreicht hat. Das ist der Unterschied zu den ETFs und den Dauerläuferaktien – bei denen ich mit Haltedauer Ruhestand + x plane: Bei den Investments nach Köpfen verkaufe ich durchaus auch mal wieder.

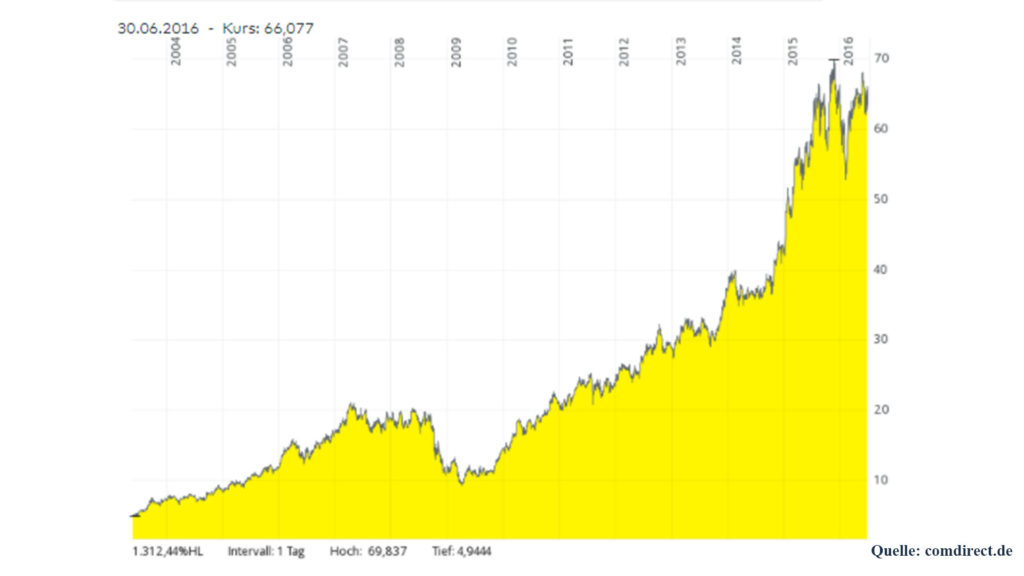

Eines der Investments nach Köpfen, auch wenn es zudem auch in die erste Kategorie passt, ist Nestlé. Der jetzige Vorstand Ulf Schneider war von 2003 bis 30. Juni 2016 Vorstandschef von Fresenius.

Als Schneider dann zu Nestlé wechselte, habe ich seinerzeit die Aktie gekauft und halte diese auch heute noch. Ein Blick auf den Nestlé-Chart zeigt, was Schneider dort bewirkt hat: Er hat der Gesellschaft wieder neue Dynamik gebracht. Wohingegen Fresenius heute rund 50 Prozent niedriger als beim Abgang von Schneider steht.

Ein Investment, bei dem meine Strategie aktuell noch nicht aufgeht, ist General Electric. Deren Aktien habe ich gekauft, als Lary Culp den Vorstandsposten übernahm. Lary Culp war lange Jahre CEO von Danaher. Ich bin fest überzeugt, dass er genau der richtige Mann ist, um die Probleme des Riesen GE zu lösen. Vor Corona war ich mit der Aktie bereits kurz im Plus, aber Corona hat noch einmal böse zugesetzt.

Die letzte Strategie, nach der ich investiere, ist etwas bunter: Sie umfasst eigentlich alle Bereiche, die unterhalb der „Durchflughöhe der Profis“ sind. Dazu zählen zum einen Small und Micro Caps, in die kein Fonds oder professioneller Anleger investiert, da sie ihm viel zu illiquide sind. Hier ist Know-How und Eigenrecherche erforderlich. Aber das macht auch den Reiz am Investieren aus. Im Gegensatz zu den Dauerinvestments investiere ich in diesem Bereich nur extrem kleine Beträge pro Investment, selten mehr als ein bis zwei Prozent des Gesamtdepots.

Ein Beispiel ist hier die Anleihe von Prokon. Nachdem der Betreiber von Windparks in die Schieflage geriet und saniert wurde, gab es für die insgesamt 1,5 Milliarden Euro ausstehenden Genussscheine die Prokon-Anleihe im Nennwert von 500 Millionen Euro sowie Genossenschaftsanteile. Also für 3 Euro Genussschein erhielten Anleger einen Euro in der Anleihe. Diese Anleihe war mit den gebauten Windkraftanlagen besichert – ja meiner Meinung nach sogar stark überbesichert, so dass die Ausfallwahrscheinlichkeit extremst niedrig war. Allerdings wollte gut ein Drittel der geschädigten Investoren lieber Cash statt die Anleihe. Der Insolvenzverwalter kam diesen Anlegern entgegen und hat angeboten, statt der Anleihe Cash zu zahlen, aber erst nach einer Frist von einem Jahr und nur so viel, wie er durch die Platzierung der Anleihe erlösen würde. Und so kam, was kommen musste: Der Kurs der Anleihe rauschte von Sommer 2016 bis kurz vor Ablauf der Frist im Juni 2017 in den Keller. Als der Druck weg war, erholte sich auch der Kurs der Anleihe.

Hinzu kam, dass alle Online-Portale falsche (zu niedrige) Renditen anzeigten, da die Anleihe in jährlichen Raten zurückgezahlt wird. Vor Kurzem hat der Kurs der Anleihe nun fast die Marke von 100 Prozent wieder erreicht, aber es gibt immer noch 3,5 Prozent Zinsen pro Jahr, so dass ich aktuell weiter investiert bleibe.

Neben Anleihen fallen vor allem Small- und Micro Caps in diese dritte Strategie. Viele dieser Firmen sind für professionelle Investoren viel zu klein oder sie dürfen gar nicht darein investieren. Hier ist die Chance für uns aktive Privatanleger. Durch eigene Recherchen lassen sich (legale) Informationsvorsprünge erzielen. Diesen Vorsprung kann man zum Beispiel durch den regelmäßigen Besuch der Hauptversammlung, Recherchen im Internet (z. B. Google Trends, Facebook, Instagram etc.) oder durch andere kreative Ansätze erreichen.

Oftmals sind diese Small- und Micro Caps allerdings mit deutlich höheren Risiken behaftet. Aus diesem Grund halte ich den Depotanteil meist recht klein bei maximal ein bis zwei Prozent pro Position. Weiterhin beobachte ich solche kleinen Firmen oft über Jahre, bevor ich aktiv werde. Unterm Strich allerdings sind diese Werte das Salz in der Suppe.