Gold- und Silber-ETCs werden steuerlich unterschiedlich behandelt. Mal sind Gewinne nach Ablauf der Spekulationsfrist von zwölf Monaten steuerfrei, mal gilt der persönliche Steuersatz, mal die Kapitalertragssteuer von 25 Prozent. Ich erkläre, wovon die Besteuerung abhängt. Zudem habe ich bei 17 ETCs auf Gold und Silber Testkäufe und -verkäufe durchgeführt und die steuerliche Behandlung ausgewertet.

Vorneweg ein Hinweis: Ich bin kein Steuerberater. Keine Gewähr für die Richtigkeit. Ich dokumentiere, welche Steuern mir die Broker Tradegate.direct und Smartbroker+ abgerechnet haben. Ich habe diese beiden Broker gewählt, da ich dort alle 38 Test-Transaktionen komplett ohne Gebühren abwickeln konnte. Nur den Spread musste ich berappen. Bei tradegate.direct ist der Handel generell kostenfrei (Mindestkauforder für ETC und ETF 100 Euro), bei Smartbroker+ * ist der Handel ab 500 Euro über die Börse Gettex kostenfrei.

Steuerliche Grundlagen von Gold-ETC

Transaktionen mit physischen Edelmetallen wie mit Barren oder Münzen aus Gold und Silber werden als private Veräußerungsgeschäfte eingeordnet. Bei privaten Veräußerungsgeschäften gibt es eine Spekulationsfrist von zwölf Monaten. Werden die Barren oder Münzen länger als zwölf Monate gehalten, sind Gewinne für Privatanleger in Deutschland steuerfrei. Im Gegenzug dürfen auch Verluste nicht mehr verrechnet werden. Bei einer Veräußerung innerhalb von zwölf Monaten kommt es zur Steuerpflicht, wenn der Saldo aller steuerpflichtigen privaten Veräußerungsgeschäfte (da zählen zum Beispiel auch Krypto-Gewinne dazu) in einem Kalenderjahr die Freigrenze von 1.000 Euro erreicht oder überschreitet. Bitte verwechselt diese Freigrenze nicht mit dem Sparerpauschbetrag / Sparerfreibetrag von 1.000 Euro. Sobald in einem Kalenderjahr 1.000 Euro oder mehr mit privaten Veräußerungsgeschäften verdient werden, ist der komplette Betrag in der Steuererklärung anzugeben und mit eurem privaten Einkommensteuersatz zu versteuern!

Für Kapitalerträge gilt in Deutschland hingegen die Kapitalertragssteuer, auch Abgeltungssteuer genannt. Diese beträgt pauschal (unabhängig vom persönlichen Einkommensteuersatz) 25 Prozent zuzüglich Soli und gegebenenfalls Kirchensteuer. Die Kapitalertragssteuer wird bei den meisten Finanzprodukten wie ETF (hier gibt es noch eine Teilfreistellung), Zertifikaten, Aktien, Anleihen sowie bei Zinsen und Dividenden fällig. In Deutschland ansässige Broker führen die Kapitalertragssteuer automatisch ab.

Doch worunter fallen nun die derzeit beliebten Exchange Traded Commodities (ETC) auf Gold und Silber? Auf der einen Seite sind ETCs mit physischem Edelmetall unterlegt, was sie so beliebt macht. Anleger besitzen auf diesem Weg echtes Gold und Silber, müssen sich aber nicht um Lagerung und Versicherung kümmern. Auf der anderen Seite sind ETCs Finanzprodukte, die sonst regelmäßig der Kapitalertragssteuer unterliegen. Der springende Punkt ist die Möglichkeit der Auslieferung! Kann ein Anleger die Auslieferung des physischen Edelmetalls verlangen, so werden ETCs regelmäßig als private Veräußerungsgeschäfte eingeordnet. Ist hingegen keine Auslieferung möglich, liegen Kapitalerträge vor, und es gilt die Abgeltungssteuer. Doch das alleine reicht noch nicht. Auch in der Datenbank, die Broker zur steuerlichen Abrechnung heranziehen, muss es korrekt hinterlegt sein, damit die Broker auch korrekt abrechnen.

Besteuerung von Gold-ETCs in der Praxis

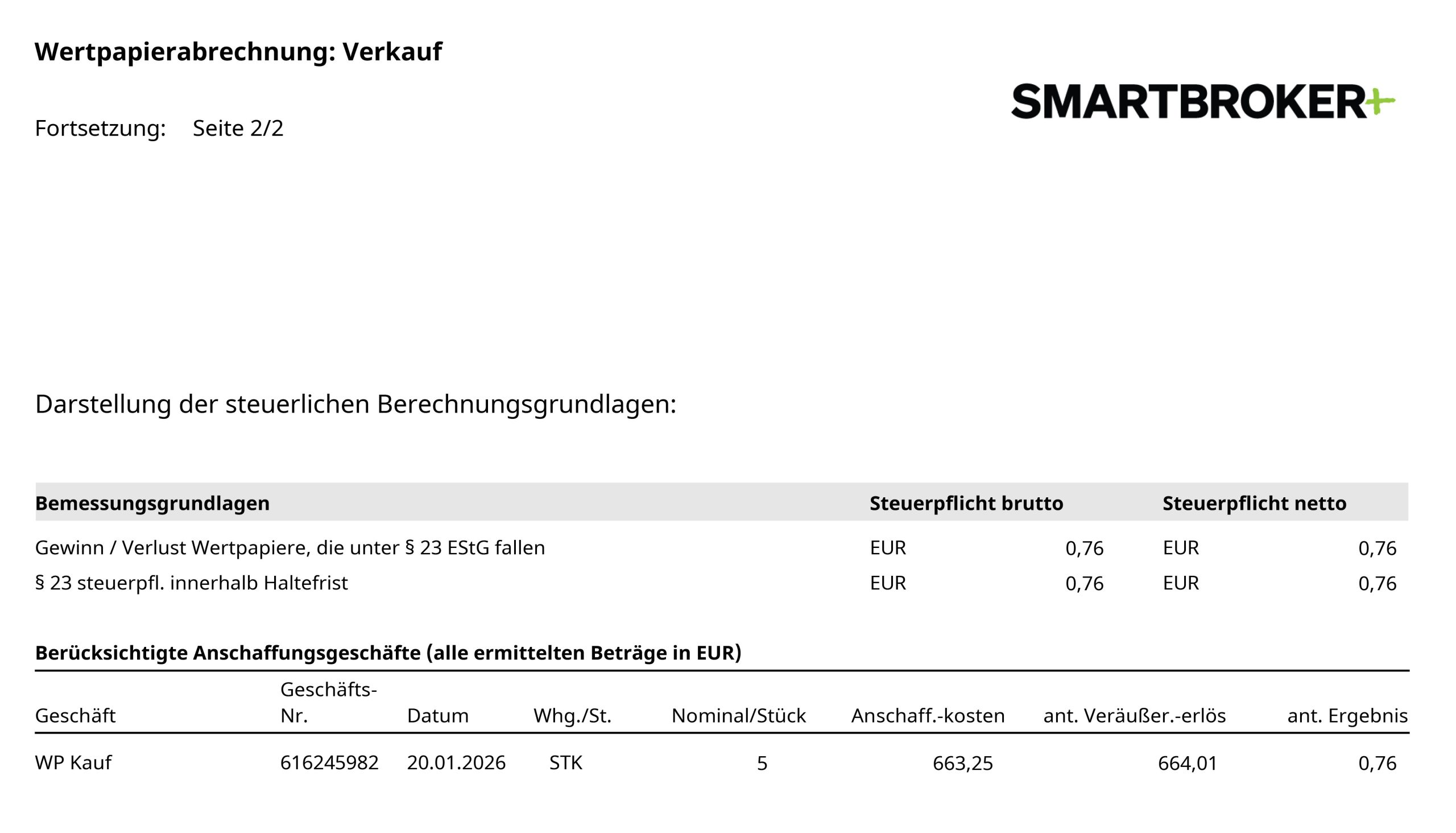

Die beiden bekanntesten Produkte, für welche die Steuerfreiheit nach Ablauf der Spekulationsfrist gilt, sind Euwax Gold II und Xetra Gold. Smartbroker+ rechnet hier (genau wie bei Xetra Gold) korrekt ab und verweist auf der zweiten Seite der Abrechnung auch darauf, dass der Ertrag unter

§ 23 EStG fällt und innerhalb der Haltefrist steuerpflichtig ist:

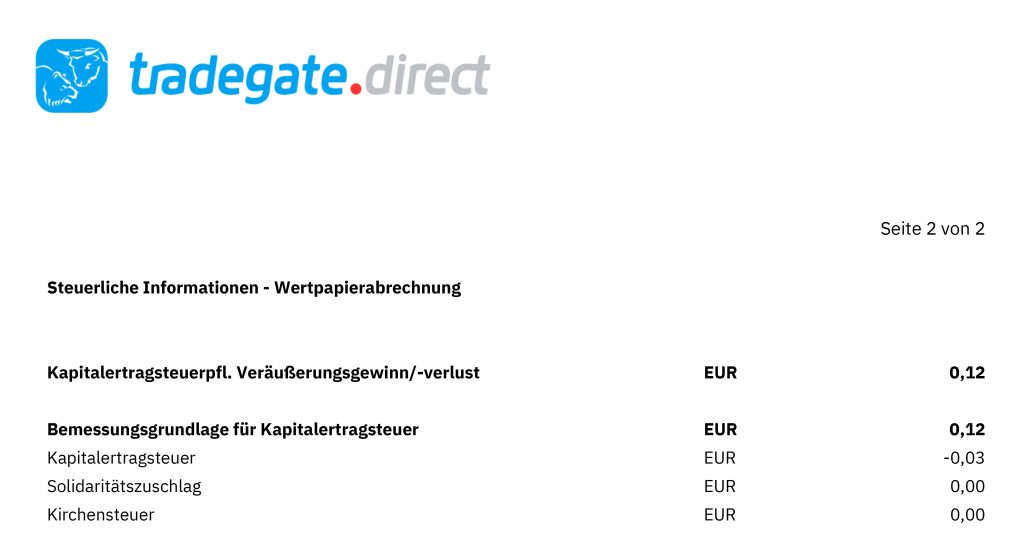

Auslieferungsoptionen gibt es aber auch unter anderem beim WisdomTree Physical Swiss Gold Securities sowie WisdomTree Core Physical Gold. Und was passiert in der Praxis? Der WisdomTree Core Physical Gold wird bei beiden Brokern wie ein privates Veräußerungsgeschäft behandelt. Das bedeutet, es fällt keine Kapitalertragssteuer an. Da ich innerhalb der Spekulationsfrist verkauft habe, muss ich den Gewinn selbst beim Finanzamt im Rahmen meiner Einkommensteuererklärung versteuern. Alles also so, wie es sein soll.

Dieselbe Einstufung habe ich auch beim WisdomTree Physical Swiss Gold Securities ETC erwartet. Theorie und Praxis stimmen hier jedoch genau nicht überein, weshalb ich alle Produkte mit tatsächlichen Transaktionen getestet habe und mich nicht auf die Angaben der Emittenten verlassen habe. Beim WisdomTree Physical Swiss Gold Securities ETC habe ich zudem sowohl über tradegate.direct, als auch über Smartbroker+ einen Testkauf getätigt. Ich wollte damit sicherstellen, dass nicht nur ein Broker aus Zufall vom zu erwartenden Ergebnis abweicht.

Besteuerung von Silber-ETCs

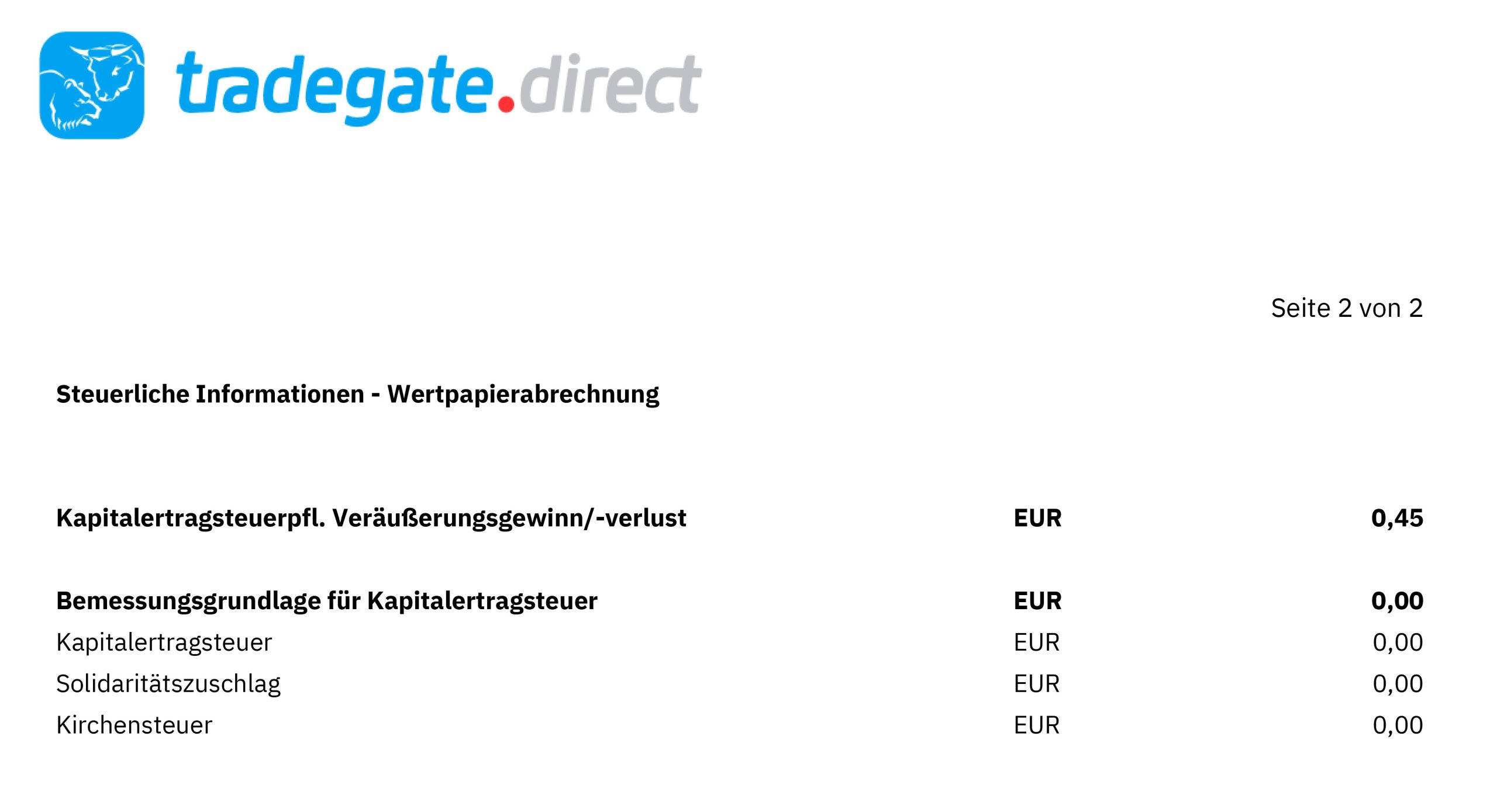

Bei Silber ist die Auswahl an Produkten geringer als bei Gold. Aber mit dem WisdomTree Core Physical Silver ETC gibt es ein Produkt, bei dem Gewinne nach Ablauf der Spekulationsfrist steuerfrei sind. Den ETC habe ich bereits vor gut einem Jahr ausführlich in einem eigenen Beitrag vorgestellt. Der Testkauf beim tradegate.direct zeigt nun, dass der Broker auf den erzielten Gewinn keine Kapitalertragssteuer einbehält.

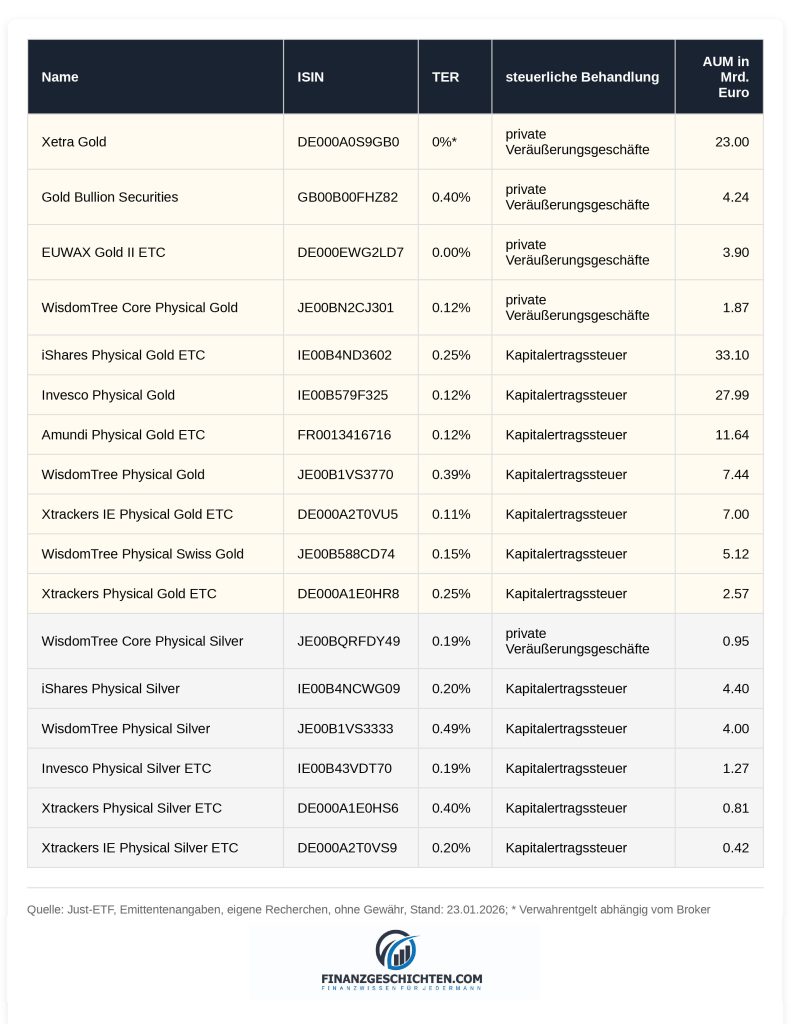

Übersicht über Gold- und Silber-ETCs

Nachfolgend eine Übersicht über die mir bekannten Gold- und Silber-ETCs mit nennenswerten Assets-under-Management. Der Übersicht könnt Ihr neben ISIN auch die Kosten in Form der Total Expense Ratio (TER) entnehmen. Eine Ausnahme bildet Xetra-Gold, bei dem es keine TER gibt. Allerdings berechnet die Depotbank in der Regel Depotgebühren für Xetra-Gold. Bei tradegate.direct, bei der sonst keine Handels- oder Depotgebühren anfallen, werden beispielsweise 0,03 Prozent pro Monat, also rund 0,36 Prozent pro Jahr, als Verwahrentgelt berechnet. Beim Smartbroker+ beträgt das Verwahrentgelt 0,80 Prozent pro Jahr. Es lohnt sich also vor einer Order von Xetra-Gold in das Preis- und Leistungsverzeichnis Eures Brokers zu schauen.

Die Übersicht könnt Ihr unter diesem Link auch als PDF downloaden.

Wann wählt man welchen Gold-ETC?

Welcher Gold- oder Silber-ETC ist nun das passende Produkt? Das hängt im Wesentlichen davon ab, für welchen Anlagehorizont Ihr anlegen möchtet. Wer langfristig, also über einen Zeitraum von zwölf Monaten hinaus, in Gold investieren möchte, der fährt mit Euwax Gold II in der Regel am besten. Der Spread ist hier etwas höher, aber dafür fallen keine laufenden Kosten an und die Gewinne sind für Privatanleger in Deutschland nach Ablauf der Spekulationsfrist steuerfrei. Wer kurzfristig traden möchte, fährt mit einem ETC besser, welcher der Kapitalertragssteuer unterliegt. Denn in der Regel sind die 25 Prozent Kapitalertragssteuer (zzgl. Soli und ggf. Kirchensteuer) niedriger als der persönliche Einkommensteuersatz, der bei privaten Veräußerungsgeschäften bei Überschreiten der Freigrenze greift.

Mit dem Blog-Beitrag möchte ich Euch aber weder zu einem Investment in Gold und Silber raten, noch davon abraten. Ziel war es, das Wissen um die unterschiedlichen Besteuerungsarten zu vermitteln, so dass Ihr für Euch optimal Eure Anlagestrategie umsetzen könnt.

Aufmacherbild mit ChatGPT erstellt.

Wieder einen sehr interessanten Artikel. Video Podcast wird aber schon vermisst. Kommen welche wieder?. Viele Grüße

Danke. Aktuell komme ich nicht dazu.