Geldmarkt-ETFs werden oftmals als Alternative zum Tagegeldkonto genannt. Wie funktionieren Geldmarkt-ETFs? Worauf ist bei Geldmarkt-ETFs zu achten? Was sind die wesentlichen Unterschiede zu klassischem Tagesgeld? Das alles erfahrt Ihr im nachfolgenden Artikel.

2023 wird als das Jahr der Rückkehr der Habenzinsen in die Geschichtsbücher eingehen. Und mit den Zinsen kommen auch Instrumente zurück in den Fokus der Investoren, die früher bei Anlegern sehr populär waren. Geldmarkt-Fonds sind so ein Instrument, das heute als Geldmarkt-ETF sein Revival feiert. Geldmarkt-ETFs liefern Renditen auf der Höhe renditestärksten Tagesgeldkonten und werden von vielen Investoren, die keine Lust auf Tagesgeld-Hopping haben, als Tagesgeld-Ersatz verwendet. Ob das immer sinnvoll ist, sehen wir später noch.

Was sind Geldmarkt-Fonds oder Geldmarkt-ETFs?

Geldmarkt-Fonds legen das Geld der Anleger in kurzfristige und sichere Zinsanlagen an. Generell werden festverzinsliche Wertpapiere mit kurzen Restlaufzeiten als Geldmarktinstrumente bezeichnet, daher der Name Geldmarkt. Es können Anleihen und Schuldverschreibungen von Banken, Unternehmen oder Staaten aufgenommen werden. Die Verzinsung der Instrumente richtet sich im Wesentlichen danach, wie die Rendite bei kurzlaufenden Anleihen ist. Während Geldmarkt-Fonds aktiv gemanagt werden, also ein Fondsmanager die einzelnen enthaltenen Papiere auswählt, werden Geldmarkt-ETFs passiv gemanagt und bilden einen Referenzindex ab. Ähnlich wie bei Aktien-Fonds und Aktien-ETFs führen unter anderem niedrigere Gebühren zu attraktiven Renditen bei Geldmarkt-ETFs.

Wie sicher sind Geldmarkt-Fonds?

Geldmarkt-Fonds waren Anfang der 2000er-Jahre sehr beliebt. Doch ihre schwarze Stunde erlebten einige Fonds in der Finanzkrise. Nach der Pleite von Lehman Brothers herrschte extreme Unsicherheit. Die Banken trauten sich gegenseitig nicht mehr. Zudem waren damals teilweise auch toxische Commercial Papers enthalten. Das führte kurzzeitig zu stärkeren Schwankungen bei Geldmarktpapieren und damit auch zu stärkeren Schwankungen bei Geldmarkt-Fonds. Viele Investoren zogen daraufhin Gelder ab und verstärkten die Problematik. Erst als die US-Regierung im dreistelligen Milliarden-Bereich Papiere abnahm, beruhigte sich die Situation. Dieses Problem ist inzwischen gelöst. Im Juni 2017 trat die „VERORDNUNG (EU) 2017/1131 DES EUROPÄISCHEN PARLAMENTS UND DES RATES über Geldmarktfonds“ in Kraft. Diese Verordnung legt fest, was in die Fonds darf, und dass die enthaltenen Instrumente beispielswiese eine maximale Restlaufzeit von 397 Tagen haben dürfen. Zudem gibt es drei Gruppen von Geldmarkt-Fonds: VNAV, CNAV und LVNAV. Die sichersten sind CNAV-Geldmarktfonds. Diese dürfen nur in öffentliche Schuldtitel investieren. Als im Corona-Crash im Frühjahr 2020 erneut eine angespannte Situation am Geldmarkt herrschte, gab es keine Probleme. Zudem führen die Fonds heute laufend Stresstets durch.

Wie sicher sind Geldmarkt-ETFs?

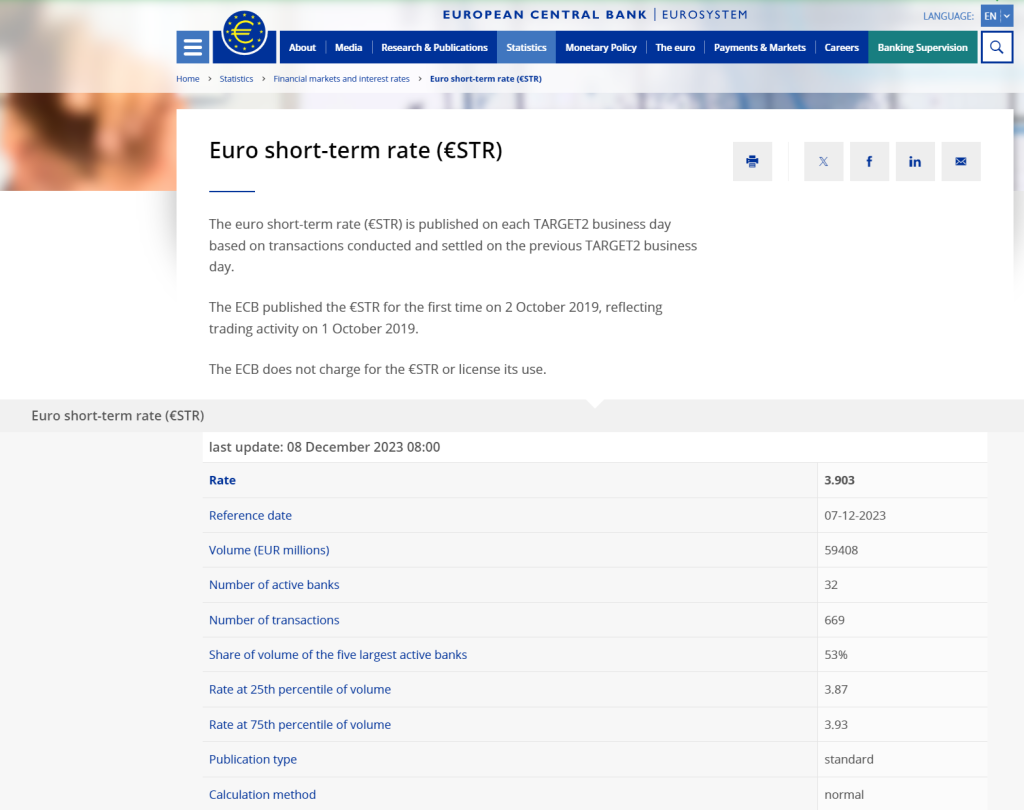

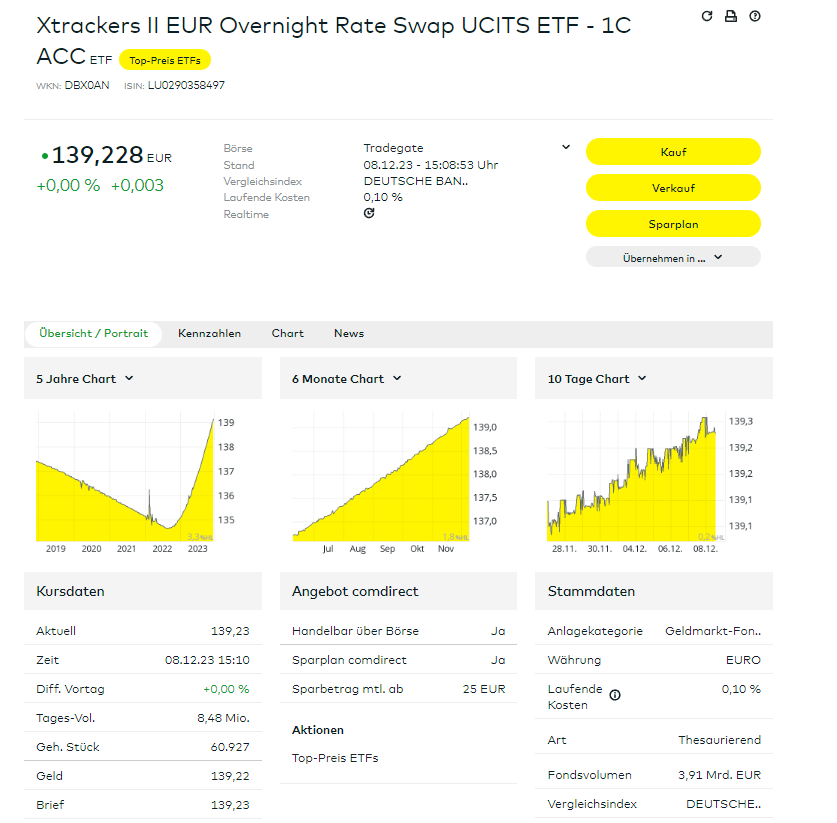

Die Probleme der Geldmarkt-Fonds sind bei Geldmarkt-ETFs zudem, in meinen Augen, aus einem anderen Grund nicht mehr vorhanden: Geldmarkt-ETFs sind synthentische ETFs. Sie beziehen sich auf einen Referenzindex. Ein Swap stellt sicher, dass der ETF die Performance des Index abbildet. Ein Beispiel: Der Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C (ISIN LU0290358497, keine Anlageberatung!) bildet die Wertentwicklung des Deutsche Bank Euro Overnight Rate Index ab. Dieser Index bildet die Wertanlage einer Einlage ab, die mit dem kurzfristigen Zinssatz (Euro short-term rate (€STR) der Europäischen Zentralbank plus einer Anpassung von 8,5 Basispunkten verzinst wird. Aktuell beträgt die €STR der EZB 3,903 Prozent. Damit bringt der ETF vor Gebühren eine Rendite von 3,988 Prozent pro Jahr, abzüglich einer Gesamtkostenquote (TER, Total Expense Ratio) von 0,10 Prozent pro Jahr ergibt sich damit momentan eine Rendite für den Anleger von 3,888 Prozent pro Jahr.

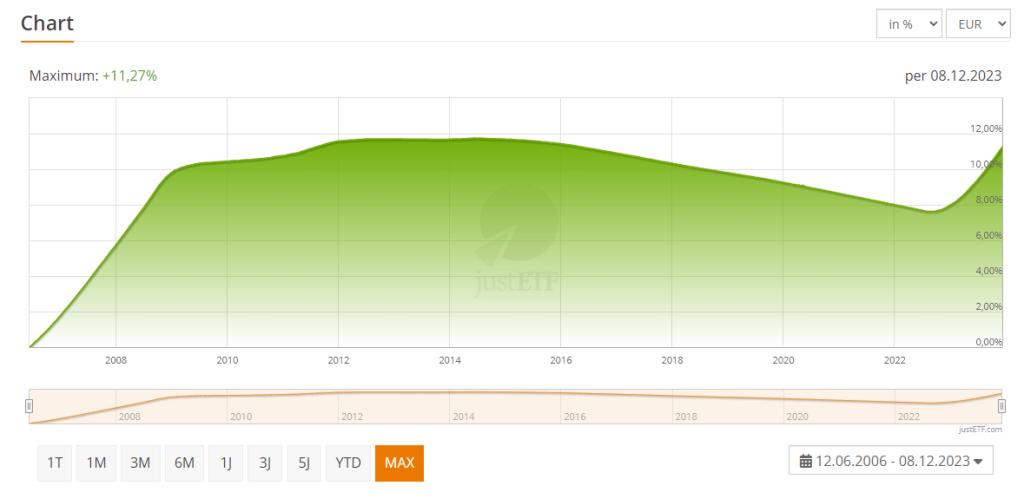

Da sich die Entwicklung des ETFs am kurzfristigen EZB-Zins ausrichtet, ist der Kursverlauf sehr schwankungsarm. Beim Blick auf den Chart seit der Emission im Jahr 2006 sehen wir, dass der Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C so lange mehr oder minder konstant an Wert verloren hat, wie Negativzinsen vorlagen, und erst im Sommer 2022 wieder Wertzuwächse zu verzeichnen hat. Zudem: Selbst als andere Geldmarkt-Fonds in der Finanzkrise stärker schwankten, blieb der Geldmarkt-ETF stabil.

Geldmarkt-ETF oder Tagesgeld – was ist besser?

Geldmarkt-ETFs können also eine sinnvolle Alternative zum Tagesgeld sein. Der große Vorteil von Geldmarkt-ETFs ist, dass diese als Sondervermögen behandelt werden, da sie als Wertpapier im Depot liegen und damit nicht unter die Einlagensicherung fallen. Während man längerfristig aufgrund der Einlagensicherung nicht mehr als 100.000 Euro pro Kunde und Institut auf Giro- und Tagesgeldkonten liegen lassen sollte, lassen sich mit Geldmarkt-ETFs auch größere Summen investieren.

Da sich die Rendite der Geldmarkt-ETFs am kurzfristigen EZB-Zins orientiert, ist sie natürlich nicht garantiert und schwankt. Den Zinssatz für Tagesgeld können Banken zwar auch anpassen, jedoch geschieht dies wesentlich langsamer. Aktuell zahlen noch einige Institute vier Prozent oder knapp darüber, so dass Tagesgeld hier noch einen kleinen Vorsprung hat. Allerdings gelten diese Angebote oft nur für Neukunden und einen befristeten Zeitraum. Anleger umgehen das mit dem sogenannten Tagesgeld-Hopping, also dem rotieren von einer Neukunden-Aktion zur nächsten. Wer sich diesen Aufwand sparen möchte, fährt mit Geldmarkt-ETFs besser.

Um Geldmarkt-ETFs erwerben zu können, ist ein Depot notwendig. Wie andere ETFs auch können diese über die Börse (oder auch direkt bei der Fondsgesellschaft) gekauft werden. Die Wertstellung beträgt zwei Bankarbeitstage. Wenn Ihr also am Montag einen Geldmarkt-ETF verkauft, wird das Geld erst mit Valuta Mittwoch gutgeschrieben. Je nach Bank ist das Geld zwar Montags schon verfügbar, aber im Zweifel würden für zwei Tage Überziehungszinsen anfallen. Tageldgeld hingegen ist sofort verfügbar.

Für den Handel von ETFs fallen je nach Broker noch Handelskosten an. Zudem haben die Geldmarkt-ETFs einen Spread, allerdings ist der zur Haupthandelszeit extrem gering. Am Freitagnachmittag war der Xtrackers II EUR Overnight Rate Swap UCITS ETF 1C auf Tradegate 139,22 zu 139,23 gestellt und es wurden mehrere Millionen Euro umgesetzt. Achtet also darauf, an welchem Börsenplatz (Nebenkosten!) Ihr handelt und wie liquide dort der ETF gehandelt wird. Hin und wieder gibt es zudem mal kleinere Schwankungen, da der Börsenkurs vom NAV (Net-Asset-Value) des ETFs etwas abweicht oder der Spread ausgeweitet wird und im Chart wechselnd Geld- oder Briefkurs angezeigt werden. Eine Strategie kann es auch sein, kleinere Beträge via ETF-Sparplan in den Geldmarkt-ETF einzuzahlen, sofern der Sparplan kostenfrei oder kostengünstig ist.

Quelle: comdirect.de

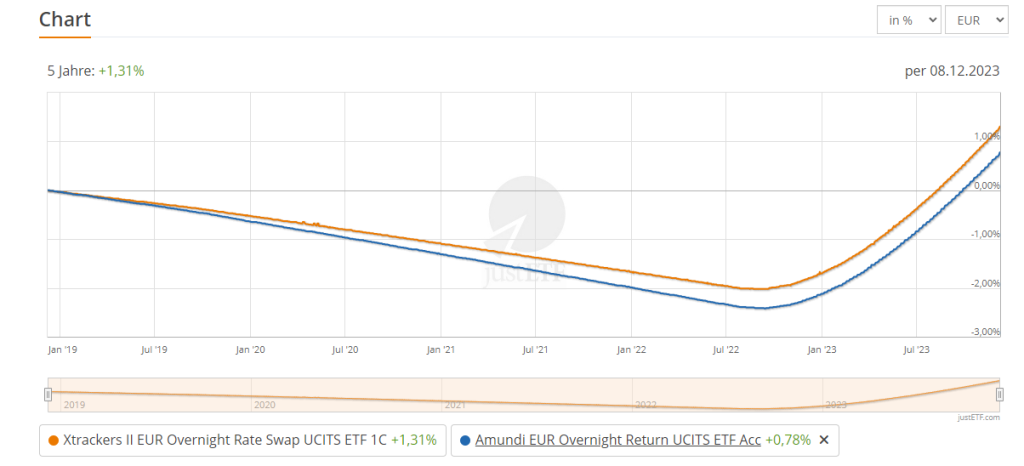

Den ETF von Xtrackers gibt es auch als ausschüttende Variante (LU0335044896, keine Anlageberatung). Synthetische Geldmarkt-ETFs gibt es auch von Armundi und Lyxor. Hier würde ich allerdings im Moment eher zurückhaltend sein. Armundi hat gerade Lyxor übernommen und legt viele ETFs zusammen. Obendrein war die Performance des Armundi-ETFs in den vergangenen fünf Jahren doch merklich schlechter als die des ETFs von Xtrackers, wie der nachfolgende Chart zeigt. Auch im 1- und 3-Jahresvergleich liegt Armundi hinten. Eine Übersicht über die gängigen Euro-Geldmarkt-ETFs erhaltet Ihr bei JustETF.

Sinken die kurzfristigen Zinsen wieder, wird sowohl die Rendite der Geldmarkt-ETFs als auch die der Tagesgeld-Angebote wieder sinken. Bei den Geldmarkt-ETFs wird dieser Vorgang eher schleichend stattfinden, während es bei den Tagesgeldangeboten stufenweise gehen wird. Wer mit sinkenden Renditen rechnet und sich vier Prozent Zinsen noch für ein ganzes Jahr sichern möchte, für den dürfte aktuell das Neukunden-Angebot von Consors * attraktiv sein. Für sechs Monate sind die vier Prozent pro Jahr garantiert. Dieser garantierte Zinssatz wird sogar für zwölf Monate gezahlt (Ausnahme die Einlagenfazilität der EZB sinkt unter 4 %), wenn Ihr in den ersten vier Monaten nach dem Start des Tagesgeldkontos eine der beiden nachfolgenden Bedingungen erfüllt: Entweder einen Wertpapier-Sparplan mit mindestens 100 Euro Sparrate anlegt und aktiv bespart oder Wertpapiere für mindestens 1.000 Euro kauft. Der oben vorgestellte ETF von Xtrackers ist im Übrigen auch bei Consors besparbar. Bei 8 x 100 Euro Sparplan fallen 8 x 1,50 Euro = 12 Euro Gebühren an. Ein, denke ich, lohnendes Investment, wenn man dafür die vier Prozent pro Jahr für bis zu eine Million Euro (dennoch die 100.000 Euro Grenze wegen Einlagensicherung beachten) für weitere sechs Monate sicher hat. Eine Anmerkung, die mir ein User nach Veröffentlichung zugeschickt hat: Bei dem Angebot von Consors gibt es eine Einschränkung, die ich übersehen habe: „Bei der Verzinsung für die weiteren 6 Monate sind wir berechtigt, den Aktionszinssatz zu senken. Voraussetzung: Der Zinssatz für die Einlagefazilität der Europäischen Zentralbank sinkt unter 4 %.“ Sorry!

Nachfolgend noch einige weitere Beiträge zum Thema Geldmarkt und Zinsanlagen:

Zinssenkung der EZB – Auswirkung auf Geldmarkt-ETFs? Inzwischen senkt die Europäische Zentralbank die Zinsen wieder. Ich erkläre in dem Artikel, wie sich das auf die Verzinsung der Geldmarkt-ETFs auswirkt.

BlackRock ICS Euro Liquidity versus Xtrackers II Overnight: Ich vergleiche den Geldmarkt-Fonds, der von Trade Republic verwendet wird, mit dem oben vorgestellten Geldmarkt-ETF.

Einsatzgebiete und Risiken von iBonds ETFs erklärt: iBonds und Laufzeiten-ETFs sind eine Möglichkeit, sich das Zinsniveau für längere Zeit zu sichern.

Anleihen einfach erklärt: In diesem Artikel liefere ich das notwendige Basiswissen um Anleihen zu verstehen.

Anleihen: Vermeide jetzt diesen Fehler! Anleihen stehen bei Anlegern hoch im Kurs. Endlich wieder Zinsen. Selbst der Neo-Broker Trade Republic ermöglicht nach dem Update den Kauf von Anleihen. Doch Vorsicht: Hier lauert eine Gefahr.