Ein jährlicher Kassensturz, bei dem alle Vermögenswerte und alle Verbindlichkeiten aufgelistet werden, hilft Dir, den Überblick über Deine finanzielle Situation zu behalten. Zudem fördert eine solche Aufstellung die Motivation beim Sparen: Dein Fortschritt beim Vermögensaufbau wird sichtbar!

Bereits seit dem Jahr 2008 führe ich für mich und meine Familie jeweils am Jahresende einen Kassensturz durch. Am Ende eines jeden Jahres fasse ich in einer Excel-Datei alle Vermögenswerte zusammen, die wir in der Familie besitzen. Aber nicht nur das, ich gruppiere die Vermögenswerte, auch Assets genannt, auch nach unterschiedlichen Assetklassen und bekomme so einen guten Überblick, wie mein gesamtes Vermögen diversifiziert, also gestreut ist. Gerade in Zeiten wie aktuell ist es besonders wichtig breit aufgestellt zu sein und auch einen Überblick über alle Vermögenswerte zu haben. Es ist nicht immer einfach einen exakten Wert für eine Position zu finden. Das gilt zum Beispiel für Immobilien oder Kunstgegenstände. Daher habe ich eine Spalte für den Minimalwert und eine Spalte für den Maximalwert eingefügt. Klar trifft man hier den tatsächlich zu erzielenden Wert nicht genau, aber es geht einfach darum, ein Gefühl dafür zu haben, in welcher Größenordnung sich das Vermögen bewegt.

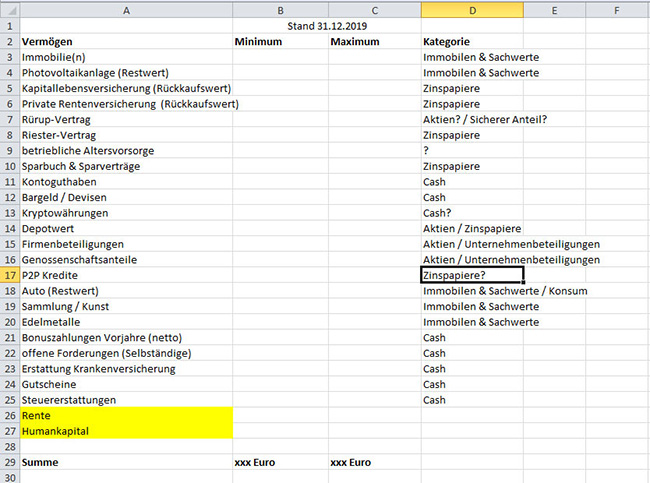

Der nachfolgende Screenshot zeigt einige Positionen, die in einer Vermögensübersicht auftauchen können:

Der größte Vermögenswert dürfte bei vielen, wenn vorhanden, eine meist eigengenutzte Immobile sein. In unserem Fall kommt noch eine Photovoltaik-Anlage hinzu. Diese setze ich mit dem im Laufe der Jahre geringer werdenden Restwert an. Aus meiner aktiven Zeit als angestellter Redakteur habe ich noch eine Kapitallebensversicherung des Presseversorgungswerkes, für die es seinerzeit Zuschüsse vom Arbeitgeber gab. Wie auch bei Rentenversicherungen würde ich hier den jeweiligen Rückkaufswert bei der Bewertung ansetzen. Diesen erfährt man am einfachsten bei seinem Versicherer. Wesentlich einfacher ist es die aktuellen Werte von Rürup- und Riesterverträgen herauszubekommen. Hier reicht in der Regel ein Blick auf das Portal des jeweiligen Anbieters.

Dass eine Zuordnung zu einer Kategorie nicht immer leicht fällt, zeigt sich beim Thema Kryptowährungen. Als Währung sollten sie eigentlich in die Kategorie Cash fallen. Von den Schwankungen und dem Risikoprofil her sind sie aber spekulativer als viele Aktien. Hier würde vielleicht sogar eine eigene Kategorie Kryptos Sinn ergeben. Gleiches gilt für P2P-Kredite. Sie sind ja eigentlich Zinspapiere, aber vom Risikoprofil komplett anders als eine Staatsanleihe.

Firmenbeteiligungen und Genossenschaftsanteile gehören ebenfalls in die Vermögensübersicht mit rein. Hier lassen sich die Werte wiederum meist recht schwer bestimmen, so dass man wohl oder übel gezwungen ist, eine Schätzung vorzunehmen. Aber wie heißt es so schön: Liebe ungefähr richtig, als exakt falsch. Ob man sein Auto in die Übersicht mit aufnimmt, ist Geschmackssache. Eigentlich ist es ein Konsumgut, das nur laufend Geld für den Unterhalt frisst und nichts in einer Vermögensübersicht zu suchen hat. Auf der anderen Seite lässt es sich unter Umständen auch schnell zu Geld machen und ist daher schon ein Vermögenswert, den man nicht außer Acht lassen sollte. Mit Schätzungen arbeite ich bei Sammlungen und Kunstgegenständen. Als Auktionator für Historische Wertpapiere habe ich natürlich auch eine Sammlung alter Aktien und Anleihen aus meiner Heimat Unterfranken sowie einige internationale Autographenstücke. Der Wert solcher Raritäten lässt sich oftmals nur schätzen oder über Auktionen bestimmen, aber dann wären die schönen Stücke ja weg. Edelmetalle hingegen sind ein Sachwert, der in weitaus mehr Haushalten vorhanden ist. Unter dieser Position führe ich Edelmetalle in physischer Form. Edelmetallpositionen, die sich im Depot bei der Bank befinden, sind Teil des Depotwertes. Hier ergibt es Sinn, diesen auf bis zu drei Zeilen aufzuteilen: Anleihen, Aktien & Derivate, Edelmetalle, dann ist anschließend eine genauere Zuordnung der Summen zu den einzelnen Kategorien möglich.

Zum Abschluss liste ich auch einige in die Kategorie „Cash“ fallenden Cash ähnlichen Positionen. Angestellte, die für das Vorjahr noch einen Bonus erwarten, können den zu erwartenden Nettobetrag durchaus schätzen und bereits als ihr Vermögen eintragen, schließlich haben sie diesen ja bereits im alten Jahr erwirtschaftet. Gleiches gilt für offene Forderungen von Selbständigen, die entstehen, wenn in den letzten Wochen des Jahres noch kräftig Umsatz gemacht wird, der Kunde aber erst im neuen Jahr zahlt. Ähnlich bei noch offenen Erstattungen der Krankenkassen oder Steuererstattungen. In beiden Fällen steht das Geld Dir zu und daher vermerke ich es auch in meiner Übersicht. Gutscheine liste ich ebenfalls mit auf, da sie Cash ähnlich sind und in Zukunft gegen eine Ware oder Leistung getauscht werden können.

Last but not least noch zwei Positionen, die in einer Übersicht nur schwer als heutiger Geldwert quantifiziert werden können, da sie erst in der Zukunft fließen. Das ist zum einen die staatliche Rente. Hier gibt es jeweils um den Mai herum ein Schreiben, in dem Ihr informiert werdet, welche Ansprüche Ihr bereits erworben habt. Beim Humankapital hängt es zudem ein ganzes Stück von Euch selbst ab, inwieweit Ihr Eure Talente in Kapital ummünzt. Aber ich finde es wichtig, es an dieser Stelle zumindest zu vermerken. Den gerade in jungen Jahren investiert Ihr viel Zeit und Geld ins Humankapital – was im Übrigen jeder anderen Investition erst einmal vorzuziehen ist, da es in der Regel die ertragreichste ist.

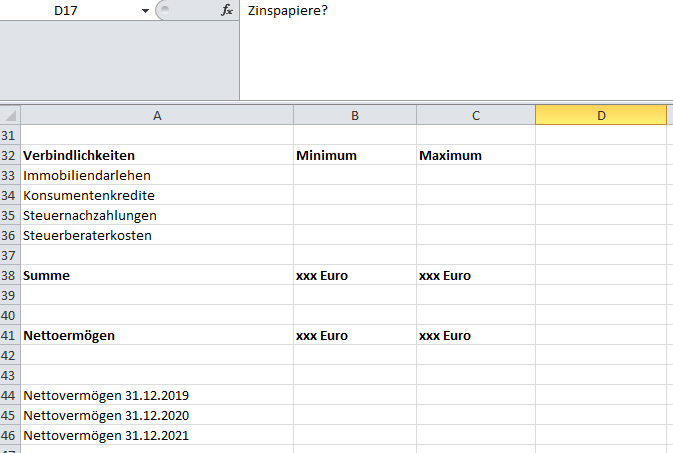

Summiert Ihr nun alle Positionen, so bekommt Ihr zwei Werte zwischen denen sich Euer Vermögen bewegt. Doch das ist nur die eine Seite der Medaille. Denn von Euren Vermögenswerten müssen die Verbindlichkeiten noch abgezogen werden. Ich hoffe, dass diese Liste bei Euch nicht ganz so lang ist. Der größte Brocken ist hier bei vielen die Immobilienfinanzierung. Sollten Konsumentenkredite vorhanden sein, so kann ich nur raten, diese so schnell wie möglich abzubauen. Konsumgüter sollten grundsätzlich nur dann gekauft werden, wenn man sich das Ganze auch aus seinem Ersparten leisten kann, besser noch: Wenn es aus passiven Einkünften (Zinsen, Dividenden, Mieteinnahmen etc.) finanziert werden kann.

Auf der Verbindlichkeiten-Liste befinden sich bei mir regelmäßig zwei Positionen: Das eine sind Steuernachzahlungen. Die kommen vor allem bei Freiberuflern und Selbständigen vor, wenn sie im abgelaufenen Jahr mehr als geplant verdient haben und die geleisteten Abschlagszahlungen auf die Einkommensteuer nicht ausreichen. Da ich meine Steuererklärung schon seit Jahren nicht mehr selbst mache, trage ich bei den Verbindlichkeiten auch immer die Kosten für den Steuerberater mit ein. Die Rechnung dafür bekomme ich zwar erst später, um die Steuererklärung komme ich nicht rum und die Kosten gehören für mich zum alten Jahr. Über Geld, das dieser Verbindlichkeit entgegensteht, kann ich nicht verfügen und mit dem sollte ich nicht als Vermögen planen!

Und nun kommt der spannende Moment. Die Summe der Vermögensgegenstände abzüglich der Summe der Verbindlichkeiten ergibt Eurer Nettovermögen. Seit 2008 schreibe ich mir jeweils am Ende des Jahres das Nettovermögen auf und bisher ist es am Ende eines jeden Jahres höher gewesen als im Jahr zuvor.

Ich finde eine Bilanz des eigenen Vermögens, in dieser oder ähnlicher Form, sehr sinnvoll und kann jedem nur dazu raten. Ein solches Vorgehen motiviert und verschafft einem einen Überblick. Die genannten Positionen sind beispielhaft, aber es kann durchaus sein, dass bei dem ein oder anderen noch weitere Positionen hinzu kommen. Nun seid Ihr an der Reihe.

Viel Spaß dabei wünscht

Matthias Schmitt