Im Rahmen des comdirect finanzblog awards 2024 gibt es wieder eine Blogparade. Thema diesmal: „Welche Änderungen bräuchte es für eine bessere Finanzbildung in Deutschland?“. Ich gehe der Frage nach, ob und welche Finanzbildung in die Schule gehört und erläutere einige Ideen, wie in meinen Augen eine bessere Finanzbildung in Deutschland gelingen könnte.

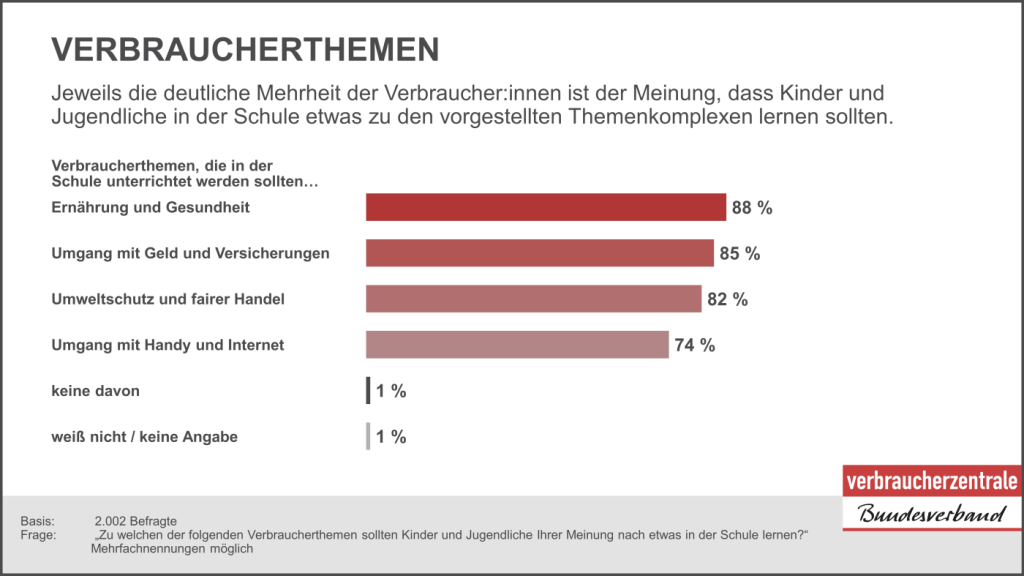

Der Verbraucherzentrale Bundesverband (vzbv) hat vor ein paar Jahren bundesweit 2.002 Verbrauchern die Frage gestellt, zu welchen Verbraucherthemen Kinder und Jugendliche nach Meinung der Befragten in der Schule etwas lernen sollen. An erster Stelle landete mit 88 Prozent das Thema Ernährung und Gesundheit, gefolgt vom Umgang mit Geld und Versicherungen.

Bevor wir zu dem für uns interessanten Punkt Umgang mit Geld und Versicherungen kommen, möchte ich zunächst aus eigener Erfahrung etwas zum ersten Punkt Ernährung und Gesundheit sagen. Es gibt hier ein herausragendes Programm, nämlich Klasse 2000. Bei diesem Programm kommt ein externer Mitarbeiter von Klasse 2000 in die Schule und klärt über die Themen gesund essen und trinken, Bewegung und so weiter auf. Es gibt zahlreiche Evaluierungen, die zeigen, dass Kinder, die dieses Programm mitgemacht haben, später weniger Alkohol trinken, weniger rauchen und weniger anfällig für Drogenkonsum sind. Meine Frau und ich hatten, als unsere Tochter in der Grundschule war, für die kompletten vier Jahre die Patenschaft (heute 250 € pro Jahr und Klasse, steuerlich absetzbar, damals war es weniger) übernommen, so dass das Programm für die teilnehmenden Kinder mit keinen Kosten verbunden war. Die ersten drei Jahre fand es auch statt und die Kinder waren begeistert. Im vierten Jahr wurde es in der Elternversammlung abgelehnt – unter anderem weil die Kinder den Alkoholkonsum der Eltern kritisiert haben und diese zum Glas Wein am Abend kein schlechtes Gewissen haben wollten.

Was können wir für das Thema Finanzen daraus lernen? Ein Grund, warum den Kindern Klasse 2000 Spaß gemacht hat, ist, dass jemand externes gekommen ist und das Wissen vermittelt hat. Das sorgt für Abwechslung – gerade in der Grundschule, wo doch sonst der meiste Unterricht durch die Klassenlehrerin erfolgt. Ein weiterer Punkt ist in meinen Augen, dass es altersgerecht vermittelt wurde und die Kinder im richtigen Alter für die Inhalte waren.

Altersgerechte und die Schüler tangierende Themen

Wann sind Kinder also reif für das Thema Finanzen? Und was sind die Wissensgrundlagen, die sie benötigen, um die Inhalte zu verstehen, und was die Voraussetzungen, dass die Inhalte aufgenommen werden? In einigen Schulen gibt es einige Stunden Unterricht zum Thema Finanzen. Dort werden, wenn es engagierte Lehrkräfte gibt, Themen wie ETFs behandelt. Das funktioniert in meinen Augen aber nur, wenn auch die Lehrkraft selbst Erfahrungen mit dem Thema hat und dafür brennt, sonst behalten die Kinder davon so viel wie von den Aufgaben und Instrumenten der Geldpolitik der EZB – nämlich so gut wie nichts. Rechts rein – links raus. Es gibt auch einige Lehrkräfte, die es hervorragend schaffen, die Kinder abzuholen, und einen spannenden Wirtschaftsunterricht, eingebettet in aktuelle und die Jugendlichen betreffende Themen zu gestalten. Allen voran möchte ich da Dr. Jean-Marie Schwarzkopf nennen, der für sein Engagement den Deutschen Lehrkräftepreis 2023 gewonnen hat. Der entscheidende Punkt ist: Lehrkräfte wie Jean-Marie schaffen es, den Kindern die Bedeutung des Themas im Alltag zu vermitteln, sie holen die Kinder in ihren Lebenssituationen ab. Wenn das gelingt, ist die Aufmerksamkeitsspanne hoch und die Kinder saugen das Wissen auf, und die Chancen sind gut, dass sie es auch anwenden.

Was sind nun diese Themen im Schulalter? Eines dieser Themen wäre das Taschengeld und der Umgang damit sowie sich im täglichen Leben daraus ergebende Probleme und Herausforderungen. Ein Beispiel, wie das in der Praxis aussehen kann: Im Pausenkiosk werden einige beliebte Snacks oder Getränke teurer. Die perfekte Gelegenheit das (im Idealfall) zusammen mit dem Kioskbetreiber zu diskutieren. Und schon bekommen die Jugendlichen Themen wie Inflation, Umsatzsteuer, Lieferkette etc. praxisnah vermittelt. Ja, das ist aufwendig für Lehrkräfte, da sie den Unterricht jedes Jahr neu gestalten müssen, aber hier ist garantiert, dass die Kinder hellwach und begeistert dabei sind, denn das betrifft ihren Alltag, und das dort Erlebte werden sie behalten.

Investmentkonto ab 16 – ohne Eltern!

In der Oberstufe verdienen die ersten über kleine Nebenjobs Geld. Hier könnte das Thema Investieren durchaus gut angesiedelt sein. Schade nur, dass ohne Zustimmung der Eltern das Geld erst ab 18 Jahren angelegt werden kann. Was spricht dagegen, für einen begrenzten Finanzrahmen, sagen wir 5.000 Euro, Jugendlichen bereits ab 16 Jahren die volle Handlungsfreiheit für Investments zu geben? Hier ist der Gesetzgeber gefordert, der diesen Rahmen schaffen muss. Bei der Europawahl durften Jugendliche auch schon ab 16 Jahren wählen und konsumieren dürfen sie das verdiente Geld auch, warum dann nicht das selbst verdiente Geld auch eigenverantwortlich investieren? Parallel dazu könnte man das Thema in der Oberstufe (und in der Berufsschule) im Rahmen von Wahlkursen oder Projektwochen anbieten. Das Interessante an diesen Angeboten ist, dass die Lehrkräfte dort in der Regel Themen anbieten, für die sie brennen, und an denen sie Spaß haben. Und genau das ist die Basis erfolgreicher Wissensvermittlung. Wenn also nun der Mathe- und Informatiklehrer, der nicht Wirtschaft unterrichtet, aber selbst in Aktien und ETFs investiert, im Rahmen eines solchen Projekts oder Wahlfachs das Thema vermittelt, kann Wissensvermittlung besser funktionieren, da in vielen Fällen das Thema Investieren und Finanzen nur einen marginalen Anteil am gesamten Themenspektrum eines Fachlehrers für Wirtschaft ausmacht.

Ein paar Sätze noch zum Planspiel Börse, das seit mehr als 40 Jahren von den Sparkassen angeboten wird und bei dem Jahr für Jahr mehr als 100.000 junge Menschen teilnehmen. Innerhalb von rund drei Monaten gilt es, fiktive 50.000 Euro möglichst gewinnbringend anzulegen. Gewinner ist das Team, das die höchste Rendite erwirtschaftet. Genau das ist aber nur mit Zocken und nicht mit sinnvollem Investieren möglich. Das Planspiel schafft es also, die Teilnehmer fürs Thema zu begeistern, aber es setzt in meinen Augen falsche Anreize. Sinnvolles Investieren wird so nicht vermittelt, dazu ist der Anlagezeitraum viel zu kurz.

Grundkompetenzen in der Schule vermitteln

Für die spätere und weitere Finanzbildung sollte die Schule aber den Schwerpunkt auf einen ganz anderen Punkt verlegen: Die Basis dafür schaffen, dass Wissen verstanden und angewendet werden kann. Und hier fehlt es großen Teilen der Bevölkerung unter anderem an grundlegenden Fähigkeiten im Prozentrechnen (Ihr glaubt es nicht? Dann schaut Euch diese Frage von „Wer wird Millionär“ an: „Wenn meine 100-Euro-Aktie um 300% steigt, muss sie danach um wie viel Prozent wieder fallen, um den Ausgangswert zu haben? A: 66 %; B: 75 %; C: 150 %; D: 300 %. Der Kandidat wusste es nicht – er ist im Übrigen Syndikusanwalt einer börsennotierten Gesellschaft), Verständnis von Wahrscheinlichkeitsrechnung und exponentiellem Wachstum und vor allem Textverständnis. Das sind Kernkompetenzen, die die Schule vermitteln muss. Sie sind die Grundlage dafür, dass wir tieferes Wissen in unzähligen weiteren Bereichen sinnvoll erwerben können. Und gerade der letzte Bereich Textverständnis ist für Kapitalanlagen aller Art enorm wichtig: Was bringen zig Seiten Beratungsprotokoll, die weder gelesen noch verstanden, dafür aber unterschrieben worden sind, oder Produktunterlagen, die durchaus mehr als 100 Seiten umfassen, wenn große Teile der Zielgruppe weder in der Lage noch willens sind, diese zu lesen?

Daher mein Ansatz, die Schule nicht mit noch mehr Stoff zu überladen, sondern in der Schule nur altersgerecht das Thema anzugehen und stattdessen mehr Fokus auf sattelfeste Grundkompetenzen zu legen. Wo soll aber dann das Finanzwissen herkommen? Bevor ich hierzu einen Vorschlag mache, möchte ich noch mal den gerade angesprochenen Punkt der unsäglichen Beratungsprotokolle, Prospektunterlagen und so weiter ansprechen. Der Umfang führt dazu, dass so gut wie kein Berater im realen Leben die geforderten Aufklärungen vornimmt. Die Bürokratie verteuert ohnehin die Produkte so sehr, dass die Anlegerrendite viel zu sehr geschmälert wird (und damit Kosten der Bürokratie gedeckt werden). Kosten von 1,5 bis 2,5 Prozent pro Jahr, wie es viele Bankprodukte wie zahlreiche klassische Investmentfonds, einige Zertifikate und so weiter haben, führen dazu, dass Anleger im Schnitt damit am Ende nur verhältnismäßig geringe Renditen erwirtschaften. Der Gesetzgeber schützt den Anleger hier mehr vor Rendite als vor einer Fehlberatung. Daher mein Ansatz: weg mit großen Teilen dieser aufgeblähten Bürokratie! Hin zu mehr Eigenverantwortung und schlankeren Produkten.

Der Finanzführerschein

Aber wo soll jetzt das Finanzwissen herkommen? Dazu würde ich Kurse von unabhängigen Anbietern, online oder offline, präferieren. In diesen Kursen wird dann die Funktionsweise, Chancen, Risiken und Zusammenspiel der wesentlichen Finanzprodukte (Kapitalanlagen und Versicherungen) erklärt. Das wären in meinen Augen Tagesgelder, Geldmarkt-Produkte, ETFs und Investmentfonds, Anleihen, Immobilien inklusive Finanzierung, Rechtsschutzversicherung, Berufsunfähigkeits- und Krankenversicherung, Riester (beziehungsweise das neue Altersvorsorgevermögen, wenn es denn kommt), Rürup sowie die staatliche Rentenversicherung. Wer diese Produkte in Grundzügen und ihre Einordnung bezüglich Chancen und Risiken verstanden hat, ist gerüstet dafür, sich um seine Finanzanlagen zu kümmern. Mit einer solchen Schulung muss eine klare Botschaft verbunden sein: „Alles, was aus diesem Rahmen rausfällt, musst Du, lieber Anleger, selbst bezüglich der Risiken untersuchen und verstehen“. Heute versucht der Gesetzgeber, mit einer um Jahre hinterherhinkenden Regulierungswut immer neue, als Finanzanlage verkaufte Produkte einzufangen. Gauner und Abzocker sind aber immer schneller, daher funktioniert in meinen Augen nur eine Umkehr: Vermittlung der Grundlagen und Schärfen eines Verständnisses für die Risiken von Investments außerhalb dieses Spektrums verbunden mit einer Kostenentlastung durch Entbürokratisierung.

Wer soll nun diese Finanzbildung vermitteln? Solche Kurse, nennen wir sie doch Finanzführerschein, können in meinen Augen bei den Volkshochschulen, den Verbraucherzentralen, in der Oberstufe der Gymnasien, der Berufsschule (da verdienen die meisten Jugendlichen gerade das erste Geld) oder aber auch bei privaten Wissensvermittlern gut angesiedelt sein. Wichtig ist allerdings, dass Referenten fachkundig sind und keiner Vertriebstätigkeit nachgehen. Strukturvertriebler, Banker auf Provisionsbasis und Versicherungsvertreter sind in den meisten Fällen zu sehr von Vertriebsinteressen geleitet und daher keine guten Wissensvermittler für Finanzbildung. Für solche Finanzbildungskurse sollten nur Personen zugelassen werden, die einen Sachkundenachweis erbracht haben und gleichzeitig keiner Vertriebstätigkeit nachgehen. Nur die Kombination aus beiden Punkten sichert eine unabhängige und sachliche Wissensvermittlung.

Ein erfolgreich absolvierter Finanzführerschein könnte noch eine weitere Funktion erfüllen: Er könnte dazu dienen, bei Bankdepots für unterschiedliche Risikostufen freigeschaltet zu werden. Der Finanzführerschein wäre der Nachweis, dass ein Seminar zu den Grundlagen vorhanden ist und damit könnte eine Freischaltung für diese Produkte erfolgen. Die bisherige Praxis der Banken, entweder durch Abfrage der Erfahrung (ohne Nachweis) oder wie neuerdings bei der DKB durch Beantwortung von Fragen (bei der jeder, sei er noch so planlos, mit ChatGPT künftig die richtige Antwort eingeben kann), erfüllt in meinen Augen nur den Zweck der rechtlichen Absicherung der Bank, bringt dem Kunden aber nichts.

Gutschein für Finanzbildung zum Schulabschluss

Angebote wie ein Finanzführerschein können noch so interessant sein, für den Erfolg ist die Vermarktung wichtig. Warum schenkt der Staat nicht Schülern zum Schulabschluss einen Gutschein für den Finanzführerschein? Das ist oft genau der Zeitpunkt, zu dem die Jugendlichen oder jungen Erwachsenen durch Ausbildung, Ferien- oder Studentenjob das erste Mal Geld verdienen oder sich mit Themen wie Versicherungen und Steuern beschäftigen müssen. Die Kosten dafür wären für den Staat lächerlich im Vergleich zu den Zuschüssen Riester (die eher eine Subvention für die Finanz- und Versicherungsvertriebe sind) und auch im Vergleich zu den Beträgen, die der Staat an Sozialleistungen für Menschen aufbringen muss, die wegen mangelnder Finanzbildung finanziell nie auf die Beine gekommen sind. Und zum Start eines solchen Finanzführerscheins wäre es für den Staat, in einer umfassenden Betrachtung aller Folgen, eine sehr gute Investition!

KI-Finanzcheck für alle

Mit der rasanten Entwicklung der künstlichen Intelligenz (KI) gibt es noch eine weitere Möglichkeit Finanzwissen effektiv, kostengünstig und frei von Vertriebsinteressen zu vermitteln. Ich könnte mir gut vorstellen, dass es einer KI gelingt, einem Anleger nach Abfrage seiner persönlichen Lebenssituation, seiner finanziellen Ziele und seiner bisher getätigten Investments Hilfestellungen zu geben. Ich denke dabei an so etwas wie ausgeblendete Risiken wie eine fehlende Haftpflichtversicherung, eine fehlende Risiko-Lebensversicherung, wenn bei einer jungen Familie eine große Hypothek auf dem Haus vorhanden ist, ein für als Altersvorsorge gedachtes Depot voll mit riskanten Wertpapieren ist, Depots mit massiven Klumpen versehen sind, oder wenn ein junger Anleger zum Beispiel fürs Alter vorsorgen will, aber aus Angst alles als Tagesgeld vor sich her schiebt – KI sollte dazu in der Lage sein auf wunde Punkte hinzuweisen und zum Nachdenken und Überprüfen anregen.

Gerne freue ich mich über Eure Kommentare und Vorschläge, wie eine bessere Finanzbildung vermittelt werden kann. Was war bei Euch der Auslöser, sich mit den eigenen Finanzen zu beschäftigen?

Aufmacherbild erstellt mit image generator von ChatGPT.

Es ist schon interessant: Die Schule soll alles richten, aber wie oft wird vergessen, dass der Umgang mit Geld eigentlich zu Hause beginnt. In meinem Artikel habe ich das genau so angesprochen – wer zu Hause nicht über Geld spricht, wird das in der Schule auch nicht plötzlich lernen. Das größte Problem sehe ich darin, dass Finanzbildung oft nur theoretisch stattfindet. Praktische Ansätze fehlen fast komplett, und genau da könnte der „Finanzführerschein“ wirklich was bewegen. Warum gibt es nicht schon längst einen Gutschein zum Schulabschluss für so einen Kurs? Stattdessen werden tonnenweise Bürokratie und Beratungsprotokolle über uns ausgekippt, die kaum jemand versteht. Mehr Eigenverantwortung und praktische Ansätze wären der Schlüssel, um nicht nur theoretisch, sondern wirklich mit Geld umgehen zu können.

Danke für Deinen Kommentar. Ja, der Umgang beginnt eigentlich zu Hause. Aber da haben viele halt leider auch falsche Vorbilder beziehungsweise kein Vorwissen. Und ja, das Thema muss für die angesprochene Gruppe relevant und interessant sein, sonst geht es links rein und rechts raus.

Das Problem fehlender Vorbilder zu Hause sehe ich auch. Allerdings muss man auch sagen, dass eben ein guter Teil Eigenverantwortung ist. Meine Eltern haben mich (und meine Schwester) sparsam erzogen. Ich habe seit jeher selbst immer ein paar Pfennige zur Seite gelegt und war stolz später ein paar Euro Zinsen auf dem Jeans-Sparbuch zu erhalten. Meine Schwester hat das Geld mit vollen Händen unters Volk gebracht. Ihr geht es trotzdem den Umständen entsprechend gut, würde sie meinen Depotstand kennen mit meinen jetzt 34 Jahren, würde sie aus allen Wolken fallen…